A Estrutura a Termo da Taxa de Juros (ETTJ), também conhecida como Curva de Juros, expressa uma relação temporal entre a taxa de juros e a maturidade do investimento. O juros expressa o valor do dinheiro no tempo, e é um instrumento fundamental para a atividade econômica, atuando como responsável por reger as escolhas intertemporais entre consumo e poupança dos agentes em níveis microeconômicos, e como principal ferramenta para condução da política monetária no ambiente macroeconômico.

A Curva de juros é um conceito fundamental da teoria econômica e financeira, utilizada como base para precificação de ativos de renda fixa e como benchmark na determinação de taxas no mercado de dívida, além de ser um excelente mecanismo capaz de inferir acerca das expectativas do mercado e auxiliar nos processos de prescrição de políticas econômicas.

A curva de juros possui implicações importantes para a atividade econômica, uma vez que é um instrumento dinâmico, capaz de refletir, diariamente, as expectativas do mercado. A partir de sua observação, é possível inferir, por exemplo, sobre as percepções de risco fiscal pelo agentes e como estas surtem efeito sobre as expectativas futuras das variáveis macroeconômicas.

Historicamente, o processo de inversão da Curva de Juros antecede um período de recessão econômica. A inversão mais recente ocorrida no mercado doméstico foi em novembro de 2021, mediante o anúncio das políticas de estímulo fiscal que foram adotadas pelo governo e pela tramitação da PEC dos Precatórios, fatores estes que, somados a má comunicação do governo para com o mercado, tendo em vista os bons resultados da arrecadação pública, eclodiram numa maior percepção de risco fiscal pelo mercado. Este cenário, aliado com o forte ciclo de alta dos juros, visando retrair a escalada dos níveis de preço, culminaram na inversão da curva de juros, fenômeno este que se mantém até o presente momento, tendo em vista o cenário persistente de alta de juros e a piora conjuntural e do cenário prospectivo, com ênfase, sobretudo, ao âmbito fiscal.

Neste cenário, durante o mês de junho de 2022, a Curva de Juros doméstica adquiriu maior inclinação a partir de períodos de maturidade superiores a três anos, com ênfase na ponta longa da curva. O aumento dos gastos públicos impacta as expectativas de inflação do mercado, uma vez que geram estímulos à demanda agregada da economia, uma expectativa maior de inflação para o médio e longo prazo pressupõe a necessidade de uma política monetária contracionista, para redução do processo inflacionário, o que gera impactos, por sua vez, sobre a atividade.

Adicionalmente, também por meio da Curva de Juros, é possível extrair o cálculo da Inflação implícita, dado importante na calibração de modelos de precificação de ativos, a partir de uma relação econômica importante conhecida como Identidade de Fisher, que considera que a taxa de juros nominal é uma composição entre a taxa de juros real e a expectativa de inflação para o período.

Base de Dados

A ETTJ não é diretamente observável e precisa ser estimada a partir de cotações de mercado para títulos de renda fixa ou instrumentos derivativos, a partir das cotações é possível obter os vértices, que serão pares ordenados de taxa de juros e maturidade. A Curva de Juros é obtida a partir da cotação de títulos que não possuem o pagamento de cupons, ou a partir de taxas implícitas de instrumentos derivativos. A utilização de zero coupon bonds para modelagem da Estrutura a Termo ocorre pela necessidade, em caso da utilização de títulos com pagamento de cupons, de incorporar ao modelo a hipótese de que os cupons são reinvestidos à mesma taxa, fato que dificilmente ocorre.

Desta forma, os instrumentos de Renda Fixa que não possuem pagamento de cupons são, em geral, inerentes a três tipos de riscos: risco de mercado, risco de crédito e risco de liquidez. Para a mensuração da ETTJ “livre de risco”, também denominada como Curva Base, utiliza-se dados de mercado de títulos considerados isentos de riscos de crédito e liquidez. Neste cenário, a literatura sugere o uso de cotações de mercado de títulos de renda fixa emitidos pelo governo, cujos quais são, teoricamente, os títulos com menor risco de crédito da economia.

Para mercados mais líquidos, a utilização de dados de títulos de renda fixa para a estimação da curva de juros é uma prática recorrente, fato este que não ocorre no cenário brasileiro, cujo qual apresenta escassez nos instrumentos de renda fixa prefixados e baixa liquidez no mercado secundário, fatores que dificultam o processo de extrapolação, que é a modelagem da curva para prazos mais longos. Desta forma, uma melhor modelagem da ETTJ para o mercado nacional pode ser obtida por meio das taxas implícitas de instrumentos derivativos.

Interpolação e Extrapolação

Os vértices constituem um conjunto discreto de dados, sendo que, para a concepção da curva em termos contínuos, utiliza-se duas técnicas: Interpolação, que consiste na estimação de uma curva entre dois vértices consecutivos, sendo capaz de obter taxas contínuas para prazos intermediários, produzindo o melhor ajuste aos dados, e Extrapolação, que é a modelagem da curva em pontos fora do conjunto de dados, para um horizonte longo de tempo, em função muitas vezes, da baixa liquidez para horizontes de longo prazo.

Existem alguns métodos diferentes para interpolação dos vértices, como o linear, que consiste na interligação de cada vértice consecutivo por uma reta e pode ser facilmente mensurado por meio da Equação da Reta; o Log-Linear, que utiliza a mesma função de interpolação linear, mas com a aplicação de logaritmos neperianos aos vértices; e a Interpolação Spline, que consiste em um conjunto de polinômios de baixo grau, unidos em nós (vértices) capazes de formar uma função contínua em um dado intervalo, ou seja, por meio dos vértices e de uma forma funcional com grau predefinido e sujeita a certas restrições, que garantam continuidade e diferenciação, é possível obter a estimação da curva.

A Interpolação Log-Linear possui um maior sentido econômico para a interpolação da Curva de Juros brasileira, já que o país utiliza do regime composto de capitalização. A metodologia Spline, apesar de ter vasta utilização no mercado, pode apresentar certas instabilidades, principalmente quando a distribuição dos vértices apresenta certa heterogeneidade.

O procedimento mais comum para a estimação da curva é impor, inicialmente, uma forma funcional com K parâmetros para a estrutura a termo, o próximo passo consiste na estimação destes parâmetros, por meio do método de Mínimos Quadrados Ordinários, que consiste na minimização da soma dos quadrados da diferença entre os dados estimados e observados, esta diferença é denominada como erro ou resíduo do modelo.

As formas funcionais estimadas podem ser polinômios, splines, funções exponenciais, ou uma combinação destas ou outras funções. Atualmente, os métodos mais proeminentes e amplamente utilizados pelo mercado e por diversos bancos centrais ao redor do mundo são os propostos por Nelson & Siegel (1987), Svensson (1994).

Modelo de Nelson-Siegel

Os modelos propostos por Nelson-Siegel e Svensson estabelecem formas funcionais que buscam aproximar a estrutura de taxas a termo por meio de uma soma de funções exponenciais, a diferença entre os modelos está na quantidade de parâmetros para a forma funcional. O modelo de Nelson-Siegel é capaz de gerar, de forma simples e efetiva, estruturas a termo com formatos muito próximos aos observados no mercado, por meio de uma forma funcional com quatro parâmetros. As taxas a termo deste modelo são dadas pela equação:

Os parâmetros β0, β1 e β2 podem ser interpretados como fatores dinâmicos que exercem influência em horizontes de prazos distintos na curva de taxas a termo, sendo que, os termos que multiplicam esses fatores são denominados de cargas de fatores:

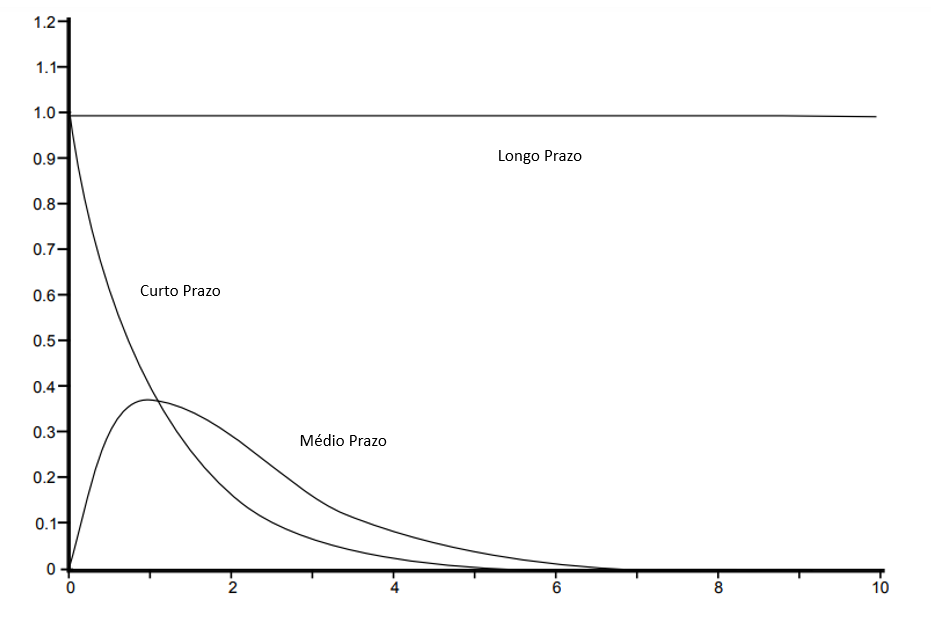

- βס pode ser interpretado como um fator de longo prazo, a carga que multiplica este parâmetro é igual a um, uma constante, ou seja, não varia à medida que o horizonte de maturidade aumenta;

- β1 pode ser visto como um fator de curto prazo, já que a carga que multiplica este fator é uma função que inicia em um e decai rápida e monotonicamente (a taxas constantes) a zero à medida que cresce o prazo de maturidade;

- A carga que multiplica o fator β2 é uma função que inicia em zero, assume valores positivos no médio prazo, e decai a zero novamente à medida que o prazo de maturidade tende a infinito, β2 pode, portanto, ser interpretado como um fator de médio prazo.

É possível observar, com base nos valores assumidos pelos parâmetros que compõe o modelo, algumas importantes variações na estrutura funcional, por exemplo, quando β1 < 0, a curva é crescente no curto prazo, no entanto, caso β1 > 0 a curva torna-se decrescente neste mesmo horizonte de tempo. O fator β2, caracterizado como de médio prazo, quando positivo produz uma corcova para cima, trazendo certa concavidade para a estrutura, já quando negativo, a função assume uma corcova para baixo, assumindo um certo grau de convexidade. O parâmetro β2 é responsável, juntamente com o λ, pela transição entre as taxas de curto e longo prazo, sendo que, para haver sentido econômico, é necessário que λ seja maior que zero.

Os três parâmetros β0, β1 e β2 podem ser interpretados como fatores de nível, inclinação e curvatura, respectivamente (Diebold & Li, 2006).

Modelo de Svensson

O modelo de Svensson, como já mencionado, é uma expansão do modelo proposto por Nelson-Siegel, sendo capaz de apresentar estimações significativamente superiores, sobretudo em estruturas de curva de juros mais complexas. Amplamente utilizado por diversos bancos centrais, o modelo proposto por Svensson estende o modelo anterior por meio da adição de um novo termo exponencial à estrutura funcional da curva de taxas a termo, contendo dois parâmetros (β3 e λ2). Este novo termo é interpretado, juntamente com o β2, como um fator de longo prazo, permitindo a formação de uma segunda corcova na função da curva de juros.

Adicionalmente, o novo parâmetro pode ser interpretado também como um fator de curvatura, responsável pela dinâmica de médio prazo, bem como, pelo processo de transição entre as taxas de curto e longo prazo. Similarmente, o parâmetro λ2 adquire um papel próximo ao já desempenhado por λ1, como fatores de decaimento e de transição. Pode-se observar como os parâmetros interferem na estrutura em diferentes prazos de maturidade por meio da aplicação dos limites na expressão, obtendo:

O limite da expressão quando o prazo de maturidade tende a zero são os componentes de longo e de curto prazo da curva, já quando a função tende a infinito, a expressão tende somente ao parâmetro de longo prazo.

Objeto de Estimação

Após a definição da estrutura funcional, é necessário a estimação dos parâmetros. Como já mencionado, esta estimação é obtida através da minimização do somatório dos erros quadráticos. Inicialmente, para a estimação dos parâmetros do modelo, é necessário definir se o objeto de estimação é o preço do título, a taxa de juros à vista (spot) ou a taxa a termo (forward). Esta etapa é importante para o processo, já que dependendo do objeto de estimação, os resíduos podem apresentar heterocedasticidade.

A heterocedasticidade é um efeito estatístico que ocorre quando os erros do modelo apresentam variâncias distintas, ou seja, a dispersão dos dados em relação à curva estimada não é regular à medida que se altera o horizonte de maturidade. Caso os erros do modelo apresentem variâncias distintas (heterocedasticidade), os estimadores podem perder eficiência, ou seja, mesmo que não tendenciosos, podem estimar os parâmetros com uma variância maior, de forma menos precisa. Neste caso, a heterocedasticidade é causada pela natureza das variáveis, já que os preços dos instrumentos financeiros de curta maturidade são menos sensíveis a variações nas taxas de juros, ou seja, pequenas alterações nos preços dos títulos de curto prazo implicam em grandes alterações nas taxas de juros, o contrário acontece para títulos de longo prazo.

Quando o objeto de estimação for o preço do título, os resíduos serão homocedásticos nos preços e heterocedásticos nas taxas, já que o modelo apresentaria erros elevados para as taxas à vista de curto prazo, no entanto, caso o objeto de estimação seja a taxa de juros à vista (spot), os erros serão homocedásticos nas taxas e heterocedásticos nos preços, já que haveria erros elevados para os preços dos títulos de longo prazo. Uma abordagem possível para corrigir o problema de heterocedasticidade nas taxas à vista é ponderar o erro quadrático do preço de cada título pelo inverso da duration de Macaulay, dando mais relevância para os erros dos títulos de curto prazo, a utilização deste ponderador é bastante frequente para o mercado doméstico.

Na construção do intervalo indicativo, a otimização é realizada com base nos quatro parâmetros, pois os componentes de decaimento λ1 e λ2 são mantidos fixos. Em muitos casos, o processo de otimização da função objetivo torna-se bastante complexo, apresentando uma alta não linearidade no modelo. Nestes casos, a utilização de métodos de otimização tradicionais, como mínimos quadrados não lineares ou máxima verossimilhança, apresentam um alto risco de falsa convergência, uma vez que a alta não linearidade do modelo traz o risco de que a otimização não atinja o mínimo global, mas sim um mínimo local. Estes métodos tradicionais apresentam muita sensibilidade aos parâmetros inicialmente fornecidos (“chute inicial”), podendo apresentar resultados viesados, que levam à alta volatilidade das séries históricas dos parâmetros, à presença de valores estimados infactíveis e a uma grande frequência de alterações estruturais na curva.

Processo de Otimização

Neste contexto, foi desenvolvido um método de otimização de algoritmo genético para estimação dos parâmetros do modelo de Svensson. Atualmente, o método mais proeminente é a utilização de um método tradicional, capaz de refinar os parâmetros encontrados, aliado ao método de algoritmo genético, possibilitando uma varredura melhor do espaço e definindo com melhor exatidão a região inicial de otimização, já que o método de algoritmo genético possui certa dificuldade na realização de um ajuste fino local. Desta forma, torna-se possível obter resultados mais satisfatórias, eliminando os riscos de falsa convergência, e obtendo séries históricas menos voláteis e com melhor ajuste aos dados.

Um método tradicional de otimização não linear Quasi-Newton apresenta bons resultados no processo, já que, assim como o método iterativo de Newton, eles possuem alta eficiência na obtenção de um ótimo local. Em síntese, um problema genérico de otimização não linear consiste em encontrar um vetor que minimize uma dada função objetivo, sujeita a algumas restrições.

O método de algoritmos genéticos, introduzido nas áreas das ciências biológicas por John Holland (1975), consiste em algoritmos de buscas baseados em mecanismos de seleção natural e genética. A teoria dos algoritmos genéticos é inspirada na teoria Darwiniana de evolução das espécies, onde o princípio de seleção privilegia os indivíduos mais aptos com maior longevidade e, portanto, com maior probabilidade de reprodução, este processo garante que, à medida que o tempo passa, as gerações tornam-se melhores e mais adaptadas ao meio que as anteriores.

O algoritmo genético aplicado a solução do problema de otimização da Curva de Juros tomou como base o trabalho de Gimeno e Nave (2006), do Banco Central da Espanha, cuja ideia básica consiste em criar uma população de cromossomos que representem candidatos à solução do problema. Essa população evolui ao longo do tempo através de novas gerações, sendo que, a cada evolução, os melhores indivíduos (candidatos a ótimos do problema) são selecionados e submetidos a processos de recombinação (crossover) e mutação.

O escopo teórico da teoria Darwiniana fornece embasamento e fundamenta, de forma análoga, o processo computacional. Este processo ocorre até a população convergir para a solução ótima do problema, chamado de estágio estacionário, este ponto é utilizado como valor inicial do algoritmo Quasi-Newton, que será responsável por realizar o ajuste fino local e encontrar o ponto de mínimo global do modelo. Portanto, com a resolução do modelo por meio da estimação dos parâmetros, é possível obter a estrutura funcional estimada da Curva de Juros.

Referências bibliográficas

Svensson, L. E. O. (1994), ‘Estimating and interpreting forward interest rates: Sweden 1992-1994’, International Monetary Fund Working Paper.

Nelson, C. R. & Siegel, A. F. (1987), ‘Parsimonious modeling of yield curves’, The Journal of Business, University of Chicago.

Franklin Jr., Duarte, Neves e Melo (2012), ‘A Estrutura a termo de taxas de juros no Brasil: Modelos, Estimação e Testes.

Anbima (2010), “Estrutura a Termo das Taxas de Juros Estimada e Inflação Implícita Metodologia”.

SUSESP (2010), “Interpolação e Extrapolação das ETTJ no Brasil”.