O avanço da atividade econômica, a decisão de aumento de juros pelo Copom e a desaceleração da inflação ganham destaque no cenário nacional durante o mês de junho, enquanto o cenário fiscal apresenta grande incerteza com aprovação da PEC dos auxílios.

No âmbito internacional, a pressão inflacionária e os temores sobre uma possível recessão ganham destaque, ao passo em que a continuidade do conflito na Ucrânia e a política de covid zero chinesa impactam negativamente o balanço de riscos global.

Atividade Econômica – Cenário se mostra positivo no curto prazo, apesar de incertezas.

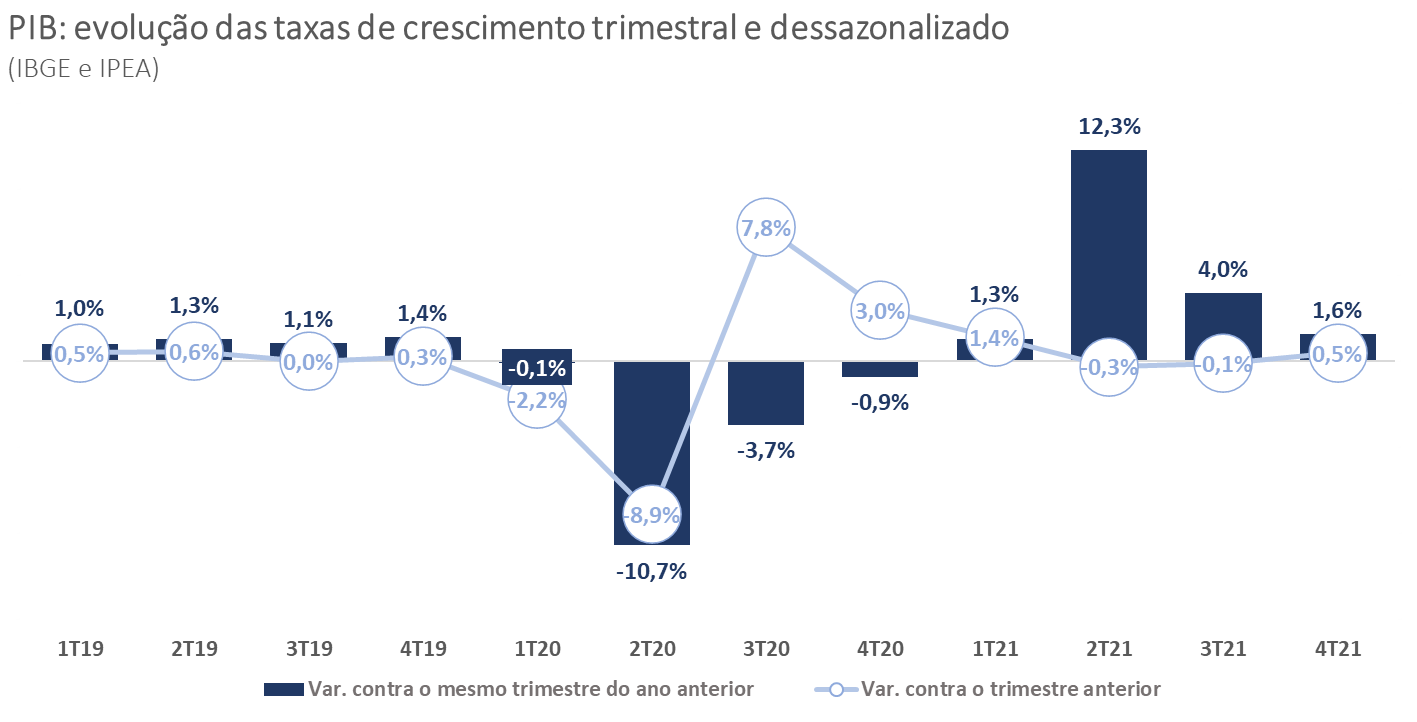

Após avanço de 1,0% no primeiro trimestre de 2022, indicadores de alta frequência reiteram um cenário prospectivo positivo para a atividade econômica durante o primeiro semestre de 2022, sugerindo expansão do PIB para o segundo trimestre acima do esperado anteriormente pelo mercado. Os setores da Indústria vêm demonstrando sinais de melhora, à medida que o comércio permanece em expansão, reforçando os bons resultados obtidos para este setor no primeiro trimestre.

Apesar da elevada incerteza para o atual cenário prospectivo, a atividade econômica vem obtendo resultados positivos e gerando revisões altistas para as expectativas de crescimento para 2022 e 2023, fator impulsionado por alguns fatores, como a expansão do mercado de trabalho, o aumento dos estímulos fiscais e o crescimento do setor de serviços, fortemente impactado pela retomada das atividades pós-pandemia.

De forma adicional, os dados do CAGED reiteram para um mercado de trabalho ainda aquecido, com novas leituras reforçando o cenário de recuperação apresentado pela PNAD no começo de junho. Para o mês de maio foram registrados 277.018 empregos formais, descontados os efeitos sazonais, com destaque para o setor de serviços (+120.294), comércio (+47.557) e indústria (+46.975), no acumulado do ano, já há um saldo positivo de 1.051.503 novos empregos. Adicionalmente, a taxa de desemprego está no patamar de 9,8%, a menor taxa desde maio de 2015 (8,3%), de acordo com os dados do IBGE. Estas novas leituras vêm acima das expectativas de mercado, cujo qual esperava uma taxa de desemprego próxima de 10,2%.

Para o cenário à frente, alguns fatores devem exercer importante impacto sobre os resultados econômicos, como a entrada de recursos provenientes do INSS e FGTS impactando de forma positiva e reforçando o atual cenário prospectivo, que já é de crescimento para o segundo trimestre. Em contrapartida, é esperado que os efeitos defasados da política monetária contracionista comecem a surtir maiores impactos sobre a atividade a partir do segundo semestre de 2022, visando desacelerar o atual cenário de escalada dos preços.

As expectativas trazidas pelo Boletim Focus, para 2023, apontam um crescimento modesto da atividade econômica, próximo de 0,5%, em decorrência, sobretudo, da absorção dos impactos da política monetária sobre as decisões de consumo e investimento dos agentes, retraindo a demanda agregada da economia, e do cenário de desaceleração mundial esperado.

Política Monetária e Inflação – Copom adia fim do ciclo de aperto monetário e resultados para a inflação vêm abaixo do esperado.

Em junho, a leitura do IPCA registrou um aumento de 0,67%, levemente abaixo das expectativas de 0,7%. No acumulado do ano, a alta registrada é de 5,49%, e de 11,89% nos últimos 12 meses. As últimas duas leituras do IPCA trouxeram significativa retração dos níveis de preços quando comparado aos primeiros meses do ano, no entanto, parte desta forte queda segue sendo puxada por segmentos voláteis ou administrados.

O cenário prospectivo ainda permanece desafiador e com elevado grau de incerteza, com novas leituras ainda indicando para pressões inflacionárias disseminadas e uma composição ainda desfavorável para o IPCA. A média dos núcleos permanece elevada, chegando em 10,5% no mês de junho. Como contraponto, o índice de difusão, que mede a proporção de bens e serviços que obtiveram aumento de preços no período em relação ao total de itens pesquisados pelo IBGE, desacelerou de 72,4% para 66,6% no mês de junho, entretanto, o valor ainda permanece em patamar elevado.

O cenário inflacionário é de forte incerteza, com fatores implicando em riscos altistas para o cenário à frente, como o atual cenário inflacionário desfavorável, os bons resultados para a atividade econômica e a possibilidade de novas medidas de auxílio fiscal, e, de outra forma, fatores que impactam as projeções de forma baixista, como a forte correção dos preços de commodities internacionais e o impacto das medidas fiscais aprovadas pelo governo, com redução de impostos sobre combustíveis, energia elétrica e serviços de comunicação, resultando em uma forte desaceleração da inflação para o curto prazo.

Apesar das sucessivas altas, o mercado espera uma deflação no mês de julho, por conta da PLP18/2022, que reduziu o ICMS em: combustíveis, energia elétrica, comunicações e transporte público. Além disso, o preço das commodities começou a ceder por causa do temor de uma recessão mundial, o que pode contribuir ainda mais para uma desaceleração da inflação nos próximos meses.

Na reunião de junho/2022, o Copom elevou a Selic em 50 bps para 13,25% a.a., e sinalizou mais um aumento de igual ou menor magnitude para a próxima reunião de agosto. Apesar do elevado grau de incerteza acerca do atual processo inflacionário, o comunicado trouxe uma abordagem mais dovish pelo comitê, tendo em vista as dificuldades de convergir a inflação à meta e o fato de os impactos contracionista ainda não terem surtido efeito sobre os níveis de preços. Com a piora do cenário conjuntural, o destaque do novo comunicado foi a mudança de tom na condução da política monetária adotada pelo comitê, que agora visa trazer a inflação para um valor ao redor da meta, reiterando para uma proximidade do fim do ciclo de aperto monetário. No entanto, com a expansão dos estímulos fiscais e novos fatores advindos pelo lado da demanda devem exercer maior impacto sobre os níveis de preços nos próximos períodos, criando um cenário mais dificultoso para o Banco Central, com expectativa de mais um aumento de 50 bps em agosto, e possibilidade de um novo aumento para setembro.

O dólar comercial encerrou o mês de junho no valor de R$ 5,24, um aumento de 10% em relação ao mês de maio. Os principais motivos por trás dessa alta estão relacionados ao aperto monetário realizado em grandes economias (como nos EUA), ao aumento da percepção de risco quanto às decisões tomadas na parte fiscal do Brasil e a possibilidade de recessão global.

O cenário atual permanece com uma alta aversão a risco, com fortes incertezas e elevada volatilidade para o cenário prospectivo. Destaca-se ainda que o momento atual requer cautela e o BC enfatiza que a política monetária pode ser ajustada para assegurar a convergência da inflação para suas metas de 2023-24, a depender da evolução da atividade econômica, do balanço de riscos e das projeções e expectativas de inflação.

Política Fiscal – Apesar da forte arrecadação de tributos, a aprovação da PEC dos auxílios eleva o risco fiscal.

No cenário político nacional, foi aprovada a chamada “PEC dos Auxílios” ou “PEC Kamikaze”. Estima-se que o impacto nos cofres públicos será de R$ 41,25 bilhões, que serão contabilizados fora da regra do teto de gastos. Entre as medidas aprovadas, destacam-se:

- Aumento do Auxílio Brasil de R$ 400 para R$ 600.

- Auxílio-caminhoneiro de R$ 1.000.

- Auxílio-gás de R$ 120.

- Auxílio para taxistas e motoristas de aplicativos.

- Transporte público gratuito para idosos.

- Repasse de R$ 500 milhões para o programa “Alimenta Brasil”.

Além dessa medida, a redução do IPI para 35% acarretará em uma perda de arrecadação no valor de R$ 7,6 bilhões em 2022 e R$ 10,2 bilhões em 2023. E, ainda com a preocupação do Poder Legislativo e Executivo em reduzir o preço dos combustíveis na bomba para os consumidores, a Lei Complementar n° 134 zerou as alíquotas de PIS/Cofins e Cide incidentes sobre gasolina e etanol até 31 de dezembro de 2022, o que gerará uma perda de R$ 15,4 bilhões. Todas essas medidas causam um cenário de dúvida e de incerteza quanto à condução da política fiscal no Brasil, com um aumento da percepção de que o país pode ter um descontrole nas despesas primárias nos próximos anos, impactando severamente a sustentabilidade da dívida pública no longo prazo.

De acordo com os dados divulgados pela Receita Federal, a arrecadação federal com impostos chegou a R$ 165 bilhões somente em maio, uma alta de 4% em relação a maio de 2021. No acumulado, o valor arrecadado no ano de 2022 é de R$ 908 bilhões. A Receita informou que houve recolhimentos atípicos no montante de R$ 20 bilhões, ligados a empresas de commodities. Vale destacar ainda que esse desempenho é explicado pelos aumentos de 83,2% na arrecadação relativa à declaração de ajuste do IRPJ e da CSLL e ao acréscimo de 14,4 % na arrecadação da estimativa mensal. Trazendo a visão macroeconômica, percebe-se que todos esses valores recordes estão sendo impulsionados pela inflação, que apenas no ano de 2022 acumula alta de 5,49%.

Segundo os dados divulgados pelo Instituto Fiscal Independente, o resultado primário do governo central acumula superávit de R$ 39,2 bilhões no ano. Vale destacar que este valor é resultado de um forte aumento da arrecadação de tributos e de um controle da despesa primária. Todavia, os dados mais recentes sobre o mês de maio apontam um déficit primário do governo central de R$ 39,4 bilhões, R$ 18,4 bilhões maior que o déficit apurado no mesmo mês do ano passado.

Setor Externo – Atividade econômica fraca e pressão inflacionária elevam risco de recessão global.

O setor externo no último mês ficou marcado pela escalada no conflito no leste europeu, com commodities seguindo alta volatilidade e levando a conversações entre as partes sobre as exportações de cereais. Além disso, a continuidade da política de covid zero chinesa e o cenário inflacionário global também ganham destaque.

A persistência da guerra na Ucrânia levou a representantes dos países envolvidos no conflito a discutirem sobre as cargas de cereais paradas nos portos ucranianos, em busca de arrefecer as pressões sentidas sobre o preço de commodities. O conflito, no entanto, parece estar longe de ser solucionado, com intensificação dos ataques russos em cidades como Kiev sendo reportadas, além da ofensiva no leste do país.

A produção manufatureira na Zona do Euro continua a sofrer contra a escassez na cadeia de suprimentos, pressão inflacionária elevada e fraca demanda ao passo em que as incertezas só aumentam sobre o cenário econômico. O reflexo disso é visto no índice PMI da região, que registrou, para a manufatura, 52,1 pontos, levemente acima das expectativas (52). O índice composto registrou 52 pontos (51,9), à medida que o resultado do PMI voltado a serviços, de 53 (52,8), influenciou positivamente o resultado, apesar do setor ter performado o pior número desde janeiro, devido à fraca recuperação pós-restrições.

Em direção positiva, o desemprego para o mês de maio no bloco caiu a 6,6%, número superior às expectativas (6,8%) e comparado ao mês anterior (6,7%). O desemprego continua a decrescer, desde o início de 2021, seguindo as condições favoráveis com a diminuição de restrições. No entanto, na contravia, a pressão inflacionária continua a surpreender negativamente, atingindo um número recorde de 8,6% ao ano para o mês de junho – de acordo com as expectativas -, comparado a 8,1% em maio e 1,9% no mesmo período do ano interior. A continuidade da pressão exercida pelos itens de energia e comida, álcool e tabaco são os principais responsáveis pelo resultado, sendo o primeiro 41,9% maior comparado ao mesmo período do ano interior.

O sentimento negativo é refletido sobre o índice de sentimento econômico ZEW, o qual teve a leitura de -53,8 pontos para julho de 2022, inferior aos -28 relatados em junho, e registrando o pior número desde dezembro de 2011, ao passo em que o panorama econômico é esperado a piorar, com preocupações latentes sobre a crise energética europeia, um possível movimento hawkish do Banco Central Europeu – o qual começará seu ciclo de aumento de juros ainda em julho -, e novas restrições chinesas.

Fonte: Refinitiv. Elaboração Própria

Já nos Estados Unidos, o PMI composto foi revisado a 52,3 para junho, de um dado preliminar de 51,2, ainda sendo uma queda quando comparado a maio (53,6). A desaceleração no crescimento teve comportamento generalizado, com ambos serviços e manufatura vendo incrementos menores no final do segundo semestre.

O non-farm payroll, indicador que demonstra o aumento na força de trabalho contratada excluindo trabalhos agrícolas, demonstrou um crescimento de 372 mil empregos para o mês de junho, número muito melhor que o antecipado pelo mercado (268 mil), e levemente abaixo do resultado revisado para maio (384 mil). Os números vieram em linha com a média mensal de 383 mil nos últimos 3 meses, apontando ainda para um mercado de trabalho “apertado”.

Indo na contramão da positividade no mercado de trabalho, a inflação anual americana acelerou a 9,1% em junho de 2022 – a maior taxa desde novembro de 1981 -, acima das expectativas (8,8%) e ante maio (8,6%). O aumento de 1,3% mensal, o maior desde setembro de 2005, foi motivado principalmente pelo aumento na gasolina (11,2%), abrigo (0,6%) e alimentos (1%), sendo estes os maiores contribuidores. A piora no cenário inflacionário é uma das principais causas para a piora das expectativas do consumidor, medido pela Universidade de Michigan. O índice registrou leitura de 47,3 pontos, que, apesar de ser superior às expectativas preliminares de 47 pontos, é a menor leitura desde maio de 1980.

Simultaneamente, o PIB americano apresentou um decrescimento de 1,6% para o primeiro trimestre de 2022, ante expectativas de queda de 1,5% e crescimento de 6,9% no último trimestre de 2021. A continuidade da pressão inflacionária e piora no cenário econômico, com crescentes expectativas de recessão em um futuro próximo, pressionam ainda mais o Fed e suas decisões de política monetária. A reunião que está por vir tem como previsão uma alta de mesma magnitude anterior, de 75 bps, mas alguns agentes do mercado já precificam uma alta de 100 bps, ao passo em que esperam uma atitude mais hawkish da autoridade monetária americana.

Fonte: Refinitiv. Elaboração própria

Como reação, os títulos americanos com maturidade em 10 anos vêm sofrendo volatilidade em momentos próximos a leitura de resultados importantes. A recente queda, quando comparado ao início do mês de junho, demonstra a preocupação dos agentes de mercado com a possibilidade de recessão na economia americana.

Contribuindo para a piora das expectativas, a economia chinesa afundou 2,6% no segundo trimestre do ano, comparado às estimativas de queda de 1,5% e crescimento revisado de 1,4% no trimestre anterior. A contração é a primeira desde o primeiro trimestre de 2020, quando os casos de covid em Wuhan foram classificados como uma epidemia. O resultado vem de acordo com a política de lockdowns impostas pelo governo chinês, prejudicando a cadeia produtiva em escala global.

Em suma, o cenário macroeconômico global continua a se mostrar desafiador, com temores de recessão à medida em que a guerra no Leste Europeu continua a pressionar o preço de commodities e as paralisações e restrições chinesas impactam negativamente a cadeia produtiva global.

Como resultado, os principais bancos centrais mundiais são pressionados a tomar atitudes hawkish, aumentando a magnitude dos incrementos nos juros, ao passo em que tentam combater a pressão inflacionária persistente.

No âmbito nacional, a atividade econômica continua a apresentar crescimento, apesar dos problemas de sentidos pela indústria, relacionados aos obstáculos sentidos na cadeia de produção e de insumos. Já o cenário fiscal apresenta deterioração e aumento de incertezas, devido a aprovação da PEC dos auxílios, apesar da forte arrecadação de tributos, deteriorando a perspectiva fiscal de curto e médio prazo.

Autores: Luís Guilherme Uliana, Mateus Melo Galdino e William Pedroso.