Se você anda pesquisando sobre o mercado financeiro ou possui particular interesse nesse campo, com certeza você já esbarrou na palavra “derivativos”. Ao longo do tempo esse mercado adquiriu grande representatividade para os agentes econômicos, servindo como mecanismo de proteção contra a oscilação de preços e também como ferramenta para a especulação.

De maneira intuitiva podemos entender os derivativos como títulos que possuem origem em outro mercado ou que estão intimamente relacionados à esse mercado. De forma pragmática, “Derivativos são títulos cujos valores dependem dos valores de outras variáveis mais básicas”, Antonio Carlos Figueiredo (2016, p. 01). Temos como alguns exemplos desses instrumentos, o mercado futuro de petróleo, cujo preço depende dos volumes e patamares de preços no mercado à vista de petróleo.

Com o objetivo de diferenciar o mercado de derivativos do entendimento usual de que um “título” = “investimento”, Martin Mayer define a utilização desse mercado: “Não se pode dizer que uma operação com derivativos é um investimento. Na realidade, representa uma expectativa da direção, dimensão, duração e velocidade das mudanças do valor de outro bem que lhe serve de referência” (Martin Mayer, artigo “The Next Generation”, revista The Bankers, 1997).

Dentro desse mercado podemos segmentá-lo em quatro tipos: a termo, futuro, de opções e de swap. O último, em função da sua semelhança com o mercado a termo, não é considerado por alguns especialistas como uma quarta modalidade de derivativo.

Nesse artigo daremos continuidade ao estudo sobre o mercado de opções. Em consonância com o primeiro post publicado no blog do Clube de Finanças, “Introdução ao Mercado de Opções”, vamos apresentar algumas estratégias que podem ser operacionalizadas nesse mercado, usando as posições conhecidas como “travas”, utilizadas essas com o objetivo de limitar o risco. Analisaremos as principais estratégias dentro dessa posição, começando pelas “Posições Sintéticas”, “Travas de alta e baixa” e a estratégia “Butterfly”.

Estratégias

- Posições Sintéticas

Dentre as posições sintéticas temos, de forma pragmática, uma situação cujo investidor acredita numa determinada situação de mercado (como por exemplo, uma elevação do Ibovespa), mas, para se proteger de algum possível erro na sua predisposição ele mescla algumas estratégias para proteção (hedge). Então, iremos aos exemplos desde expectativa de alta, quanto baixa de mercado:

De início, assumindo uma expectativa de alta no mercado, o indivíduo fica comprado no índice Bovespa (exemplo, compra de BOVA11), também denominado de Long Instrument.

Conforme observamos na tabela 1.1 acima, o valor da compra de BOVA11 no mercado à vista é de R$ 90,00 e, de acordo com possíveis (des)valorizações, o seu preço tende a mudar no futuro. Caso o investidor venda o ativo, ele realizará seu lucro (ou prejuízo) de acordo com o “Resultado Final” e demonstrado no gráfico abaixo.

Com o intuito de se proteger de uma possível queda no índice, usar-se-ia uma Long Put, ou seja, comprar uma opção de venda do mesmo ativo (BOVA11). Assim, como exemplificado na tabela 1.2, se pagaria um prêmio ao vendedor desta put para ter o direito de realizar uma venda de BOVA11 a R$ 90,00 caso este ativo perca valor – no caso do vendedor, este teria a obrigação de comprar o ativo.

Aqui, observamos que caso o ativo se valorize, o investidor não irá efetuar seu direito de venda a R$ 90,00, ficando com apenas os custos do prêmio pago. Caso contrário, quanto maior a desvalorização frente aos R$ 90,00, mais In The Money (ITM) esta posição ficará.

Ao mesclarmos estas duas estratégias, chegaremos a uma Long Synthetic Call:

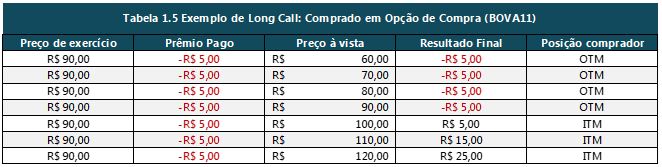

Sendo assim, há um limite de perda máxima de R$ 5,00 caso sua expectativa de valorização do mercado não se concretize. Para este mesmo exemplo, formamos uma estratégia inversa, ou seja, expectativa de desvalorização de mercado, cujo investidor ficaria vendido em BOVA11 – denominado de Short Instrument.

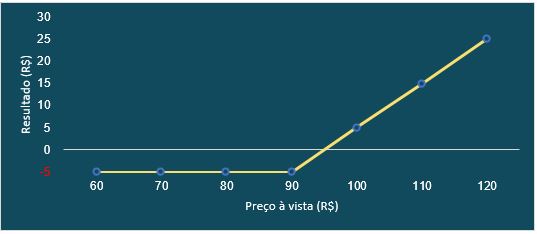

Junto a esta expectativa, neste caso o investidor pretende se proteger de uma eventual valorização de mercado. Com isto, ele irá adquirir o direito de comprar uma ação aos mesmos R$ 90,00, ou seja, Long Call. Ilustrados na tabela 1.5:

Ao juntar estas duas estratégias, resultarão em uma Long Synthetic Put, cujo indivíduo ficaria protegido de uma inesperada valorização de mercado fixando sua perda máxima em R$ 5,00, conforme ilustrado abaixo:

Como segundo exemplo, temos uma expectativa de desvalorização da Bolsa onde o indivíduo fica vendido em BOVA11. Segundo o exemplo anterior, resultaremos na mesma estratégia de Short Instrument.

No entanto, para este exemplo vamos supor que o investidor em questão será a parte vendedora do mercado de opções (ou seja, ele terá a obrigatoriedade de compra/venda e receberá um prêmio pelo ativo). Conforme ilustraremos na tabela a seguir, este ficará vendido em uma opção de venda (Short Put) com os mesmos R$ 90,00 de strike.

Como resultado, chegaremos a Short Synthetic Call cuja perda é diluída caso sua primeira estratégia não se concretize. No entanto, ele terá seu ganho limitado a R$ 5,00 conforme figura abaixo:

Como exemplo de expectativa de elevação de mercado. Teremos um Long Instrument, ou seja, o investidor comprado em BOVA11.

E para se proteger, ele ficaria vendido em uma opção de compra a R$ 90,00 – denominada de Short Call.

Por fim, estas duas estratégias resultariam em um Short Synthetic Put, também chamada de “Venda Coberta”. Assim como no outro caso, limitamos o ganho máximo em R$ 5,00, no entanto, ocorreria um hedge para uma eventual desvalorização de mercado.

- Posições Bull e Bear

No primeiro artigo sobre o mercado de opções, a Trava de alta com a compra e venda simultânea de duas opções de compra (Calls) foi demonstrada ao leitor. Neste artigo pretendemos abordar a Trava de baixa e também a Trava de alta, no entanto, executando essa última estratégia através de opções de venda (Puts).

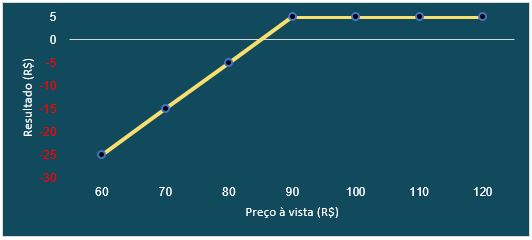

Assumindo a expectativa de um mercado em baixa, podemos explorar a Trava de baixa operada através de duas puts,. Assim como outras travas, essa posição também pode ser montada com calls. Chamada de Bear Put Spread, nessa estratégia o investidor compra uma put de preço de exercício superior e vende uma put com preço de exercício inferior. Ao executar essa posição espera-se que o preço do ativo no mercado à vista caia, porém, não alcance o preço de exercício da put vendida.

Tomando como exemplo a compra de uma put com preço de exercício de exercício de R$ 1.200 por um prêmio de R$ 115 e a venda de outra put com preço de exercício de R$ 1.000 por um prêmio de R$ 30, o investidor “trava” uma área de ganho entre R$ 1.000 e aproximadamente R$ 1.100 do preço do ativo objeto. Os gráficos e tabelas abaixo elucidam a estratégia:

Com base nas opções utilizadas como exemplos, podemos auferir que a perda máxima da operação é de R$ 85 (a diferença entre o prêmio recebido e o pago) e o retorno máximo é de R$ 115, no momento em que o ativo objeto atingir R$ 1.000. É importante salientar que as opções de venda a serem compradas e vendidas devem possuir datas de vencimento iguais.

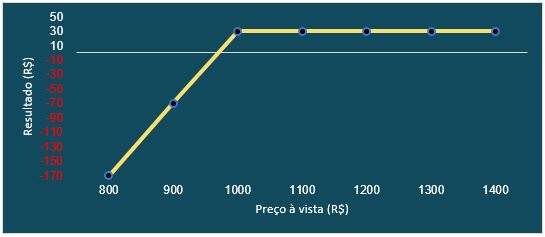

Em contraponto à Trava de baixa, a Trava de alta pode ser montada quando o titular da posição acreditar em uma alta no mercado. Ao executar essa estratégia o investidor deseja estar “comprado”, entretanto, acredita que existe certo ponto de máximo para o preço do ativo. Podemos definir como uma expectativa de “alta moderada”.

Utilizaremos como exemplo de Trava de alta, a Bull Put Spread, operada através de opções de venda. Nessa estratégia o investidor escolhe duas opções que proporcionem o maior retorno ou a execução mais barata, vendendo uma put com preço de exercício maior e comprando uma put com preço de exercício menor.

Ao vender uma put de preço de exercício R$ 1.300 com prêmio de R$ 120 e comprar uma put com preço de exercício de R$ 1.200 e prêmio de R$ 35 o investidor “trava” o retorno máximo da operação em R$ 85 e ao mesmo tempo a perda máxima em R$ 15.

As tabelas e gráficos auxiliam na visualização da estratégia, a qual também deve ser executada através de puts com datas de vencimento iguais.

- Butterfly

Agora, vamos explorar uma trava conhecida como Short Butterfly. Nessa estratégia, ocorre a venda de uma call e de uma put de mesmo preço de exercício, no exemplo, R$350,00, com prêmios de R$10,00 e R$15,00, respectivamente. Ocorre também a compra de uma call de preço de exercício superior, R$400,00, por R$3,00 e de uma put de preço de exercício inferior, R$300,00, por R$4,00. O objetivo dessa estratégia é restringir o risco aos preços de exercício das opções compradas. Para facilitar a compreensão, vamos ao gráfico e tabelas:

Como é possível observar no gráfico, a zona de risco dessa operação se concentra entre o preço de exercício da put comprada e o preço de exercício das opções vendidas menos o prêmio líquido da operação, neste caso, R$18,00. Também está compreendida entre o preço de exercício das opções intermediárias (inferior e superior ao preço de exercício) e o prêmio líquido. O ganho estará limitado, espera-se que o mercado oscile e permaneça sempre entre os preços da primeira call comprada e da primeira call vendida, descontado os prêmios pagos.

Com estas estratégias abordadas pretendemos que os leitores entendam um pouco mais a respeito do mercado de derivativos (principalmente, na área de opções), assim como já fora discutido em posts anteriores. Dentre os pontos que entramos em questão, boa parte destas técnicas tem o viés de reduzir a volatilidade ou exemplificar um investidor que esta aplicado em baixa volatilidade de mercado – ou em um ativo específico.

De forma geral, aqui aprendemos algumas técnicas básicas. Conforme houver mais posts acerca deste tema iremos cada vez mais mostrar ao leitor possíveis estratégias de maior complexidade, mas ainda assim, de forma didática.

Ainda ficou com alguma dúvida? Procure-nos no Instagram e no Facebook!

Referências:

Figueiredo, Antonio Carlos. 2016. Introdução aos derivativos – 3 ed. rev. e ampl. – São Paulo : Cengage Learning.

Mayer, Martin. 1997. “The Next Generation.” The Bankers.

Silva Neto, Lauro de Araújo. 1996. Opções: do tradicional ao exótico – 2. ed. São Paulo: Atlas.

Autores:

Caroline Zago, Pedro Rosa e Thiago Barreto