Valuation é um processo de análise que busca determinar o valor justo de um ativo. Para que esse processo seja efetivo, dado que existem vários modelos para avaliar uma empresa, o analista deve compreender profundamente as metodologias e escolher aquela que mais se aplica ao caso que ele está analisando. Desse modo, este artigo busca discutir como funcionam e quando são aplicados alguns dos principais métodos utlizados no mercado, que são divididos em dois grupos: absoluto e relativo.

Os modelos de valor absoluto buscam o valor intrínseco do ativo analisado, determinando o valor presente ao descontar os fluxos de caixa futuros. Como esses fluxos são incertos, métodos de valor absoluto acabam sendo bastante complexos e exigem um alto grau de conhecimento, tanto da indústria quanto da empresa. Já os métodos de valor relativo comparam duas ou mais empresas e estabelecem relações entre os múltiplos observados e o preço de mercado. Em razão disso, esses modelos são mais simples, exigindo menos dados e previsões por parte do analista. Contudo, uma boa análise relativa exige experiência para entender a relevância e a origem dos dados obtidos.

Além disso, há alguns modelos que não se encaixam nessas duas categorias, como valuation por valor patrimonial e valuation por soma das partes. O primeiro método busca o valor justo do patrimônio líquido da empresa, ou seja, a soma dos ativos (circulantes e não circulantes) subtraída das dívidas e obrigações. O segundo avalia quanto cada divisão da empresa valeria caso fosse adquirida individualmente por outra companhia, de forma que o valor final seria o agregado de cada uma de suas partes.

A seguir, entraremos em detalhes sobre cada um desses métodos, buscando entender como e quando aplicá-los.

Valor Absoluto

A característica fundamental desses modelos é que o valor obtido é determinado exclusivamente por características do ativo analisado, uma vez que não são considerados os valores de outras empresas no setor. Nesse campo, encontra-se o valuation de valor presente por fluxo de caixa descontado (DCF), que é uma das ferramentas fundamentais ao analista de equity. A teoria por trás desse meio de análise é que o preço de um ativo para um investidor, no longo prazo, tem que estar relacionado com os retornos que esse investidor espera receber ao mantê-lo em sua carteira. Além disso, ao escolher este método, o analista deve estar preparado para estimar os fluxos de caixa, as taxas de crescimento e determinar uma taxa de desconto apropriada.

Uma das variáveis fundamentais para o DCF é a taxa de desconto, usada para trazer ao valor presente um fluxo de caixa futuro. Uma taxa de desconto reflete a compensação exigida pelos investidores, pois leva em consideração o valor do dinheiro no tempo. Essa taxa dependerá das características do investimento, uma vez que investidores exigirão um retorno maior para ativos de maior risco e vice-versa.

Ademais, em um modelo de fluxo de caixa descontado, é preciso decidir qual fluxo de caixa será escolhido para análise. Enre os mais utilizados, podemos citar:

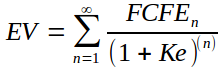

- Fluxo de Caixa Livre aos Acionistas (FCFE) – é o dinheiro disponível aos acionistas após o pagamento de todas as despesas de operação, juros e dívidas e todo o reinvestimento necessário tenha ocorrido. Desse modo, o FCFE é o fluxo de caixa das operações menos o reinvestimento (CAPEX) e o pagamento aos credores. Esse método é preferível quando a empresa possui uma estrutura de capital estável, já que mudanças na dívida da empresa impactarão o FCFE. Ademais, a vantagem desse modelo é que o somatório dos fluxos futuros, trazidos ao valor presente pelo custo do capital próprio (Ke), resulta diretamente no valor da companhia (EV), sem necessidade de ajustes:

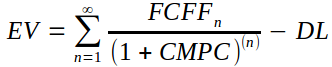

- Fluxo de Caixa Livre à Firma (FCFF) – é o montante disponível aos fornecedores de capital de uma companhia após todos os custos operacionais terem sido pagos e o reinvestimento tenha ocorrido. Esse método ajuda a avaliar empresas que possam estar com o FCFE negativo ou com estruturas de dívida mais instáveis, pois o FCFF não leva em conta o pagamento aos credores. Para determinar o valor da empresa, soma-se o FCFF, trazido ao valor presente pelo Custo Médio Ponderado de Capital (CMPC), e depois ajusta-se o valor obtido subtraindo a dívida líquida (DL), obtendo indiretamente o valor da companhia.

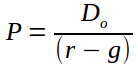

- Dividendos – os modelos de desconto por dividendo (DDM) tomam como o fluxo de caixa os dividendos a serem pagos aos acionistas, de modo que o valor da empresa seria o valor presente líquido dos dividendos futuros. Entre os métodos mais famosos, temos o método de Gordon, que assume uma taxa de crescimento constante para os dividendos. A fórmula simplificada para o valor do papel da empresa é dada por:

Por ser necessário assumir um crescimento constante, o desconto por dividendo é melhor aplicado em companhias com longo tempo de mercado que distribuam boa parte de seus lucros aos acionistas. De maneira oposta, o modelo não fornece boas aproximações para empresas que não pagam dividendos ou empresas novas no mercado cujos dados históricos não permitam estabelecer um padrão de crescimento.

Observa-se que a aplicação do DCF exige do analista conhecimentos em contabilidade e modelagem financeira, necessários para escolher os diferentes modelos, as taxas de desconto e realizar as estimativas. Devido a essas características, os métodos de fluxo de caixa descontado necessitam de muitos dados, que nem sempre estarão disponíveis, principalmente quando tratamos de empresas não listadas na bolsa. A seguir, estudaremos um tipo de valuation mais simples, que pode ser aplicado à praticamente todas as empresas.

Valor Relativo

Os modelos relativos comparam o preço de ativos no mercado utilizando dados fundamentais da empresa, como lucro, dívida líquida ou valor patrimonial, que, quando divididos um pelo outro, passam a ser denominados múltiplos. Essa comparação é simples e os dados são de amplo acesso, o que torna um valuation de múltiplos fundamentalmente menos complexo que um fluxo de caixa descontado. Dessa forma, os múltiplos atuam como facilitadores na comunicação, resumindo em um único número relações entre o valor de mercado e outras variáveis relevantes.

Primeiramente, por comparar variáveis de empresas distintas, um modelo relativo é melhor aplicado quanto mais semelhantes forém as empresas analisadas, ou seja, buscam-se companhias com pouca diferença na operação, geralmente atuantes do mesmo setor. Isso ocorre, pois, múltiplos aparentemente altos para um setor consolidado em maturidade podem ser completamente aceitáveis em um setor novo com grande potencial de crescimento e risco envolvido.

Além disso, buscando aplicar o modelo, podemos analisar os múltiplos mais conhecidos, como o P/L (Preço sobre Lucro). Seu valor é calculado divindindo o preço do ativo por seu lucro por ação, expressando quantas vezes um investidor está pagando pelo lucro de uma empresa. Por exemplo, dada uma companhia A com P/L de 10x, o acionista estaria pagando dez vezes o lucro da empresa na compra. De maneira análoga, para comprar uma empresa B com P/L de 15x o acionista estaria pagando mais do que pagou por A para ter o mesmo lucro. Desse modo, assumindo que as empresas A e B atuam no mesmo setor e tem riscos de operação semelhantes, podemos afirmar que A está subvalorizada em relação a B ou que B está supervalorizada em relação a A. Ainda assim, vale ressaltar que existem muitos outros múltiplos relevantes além do P/L que podem expressar informações valiosas sobre o estado de uma empresa.

Embora essa análise possa parecer inicialmente trivial, em casos reais existem certos problemas na aplicação dos modelos de valor relativo que podem dificultar bastante a tarefa do analista. O primeiro problema deriva da seleção da empresa ou das empresas similares àquela que se busca avaliar. Essa escolha é fundamental e muitas vezes não é óbvia, já que a área de atuação da companhia pode ser única entre seus pares ou então seu setor pode ser muito abrangente. Outro fator a ser considerado é que, para certos múltiplos, não basta conhecer o valor numérico, de modo que o analista deve buscar a razão por trás desses números, o que pode envolver pesquisa aprofundada sobre o setor e a companhia. Por fim, mesmo uma análise relativa bem fundamentada apontando, por exemplo, uma empresa subvalorizada em relação aos seus pares, pode falhar. Isso ocorre porque todo o setor pode estar supervalorizado, de forma que, mesmo a companhia ganhando valor relativamente aos concorrentes, o retorno final da ação seja negativo dado o declínio do setor.

Valor Patrimonial e Lucro Econômico

Uma outra forma de avaliar ativos, que toma uma abordagem totalmente diferente das anteriores, é dada pelos modelos de valor patrimonial. Esses métodos buscam determinar o valor do negócio a partir da diferença entre os bens ativos e os passivos da organização, o que resulta no patrimônio líquido. Dessa forma, o valor patrimonial oferece aos analistas e stakeholders uma compreensão do valor contábil do negócio. Essa métrica tem sua utilidade na declaração exigida para o pagamento de obrigações ao governo em certos países, na análise de private equity e na venda de empresas, como uma referência na negociação ou valor de liquidação na falência.

Contudo, o valor contábil não fornece uma boa estimativa para o valor real do negocio, pois não leva em conta as estruturas construídas em volta desses ativos, ou seja, o intagível, que representa, entre outras coisas, a capacidade da empresa gerir o negócio. Desse modo, para utilizarmos o valor patrimonial em um valuation precisamos introduzir uma variável que represente a capacidade de geração de riquezas pelo intangível. Esse conceito é dado pelo lucro econômico.

Lucro econômico – ou em inglês, economic value added (EVA) – é o lucro líquido deduzido do custo de oportunidade dos acionistas da empresa, ou seja, é o montante restante após considerarmos o custo de todo o capital da empresa. Esse conceito é importante porque o lucro líquido considera apenas o pagamento dos credores, capital de dívida, enquanto o EVA mostrará se a empresa realmente está gerando valor aos seus investidores. Para melhor compreender o lucro econômico, considere o seguinte exemplo:

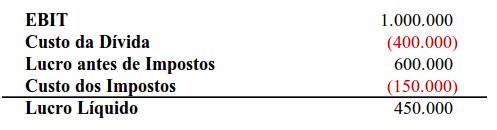

Uma companhia C com valor de mercado de R$10 milhões é financiada 50% por dívida e 50% por equity. Os juros da dívida são 8% e seu custo de capital próprio é 12% e ela paga impostos no valor de 25%. Considerando que no período a empresa teve um EBIT de R$1 milhão, seu lucro líquido será determinado da seguinte forma:

O lucro líquido no período foi positivo em R$450 mil, de modo que a empresa demonstra ser lucrativa contabilmente. Contudo, ao considerarmos o custo de capital dos acionistas, avaliado em R$600 mil (12% dos R$5 milhões em equity), observa-se que a empresa C na verdade não oferece o retorno exigido, ficando R$150 mil aquém do esperado no período. Logo, vemos que uma empresa deve ser capaz de cobrir todo o seu custo de capital e, para isso, não basta que ela seja lucrativa de maneira contábil.

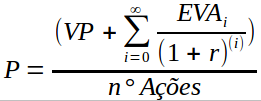

Agora que compreendemos o valor patrimonial e o lucro econômico, podemos utilizar esses conceitos para avaliar uma empresa. O preço justo de uma ação baseado nos conceitos anteriores é o seu patrimônio líquido mais a sua capacidade de gerar riqueza ao longo do tempo, ou seja, é o valor patrimonial mais o somatório dos lucros econômicos, trazidos ao valor presente, divididos pelo número de ações.

Contudo, estabelecer alguns desses valores não é uma tarefa simples. A maior dificuldade em um valuation de valor patrimonial e lucro econômico é determinar o o patrimônio líquido da empresa. Embora os reports anuais ou trimestrais já tragam esses dados, em muitos casos, ativos podem estar supervalorizados, o que exige ajustes pontuais que variam de caso a caso para tentar chegar no valor justo. Desse modo, o método demanda grande conhecimento contábil por parte do analista e estudos profundos do formulário de referência da companhia analisada.

Valor por Soma das Partes

O modelo de valuation por soma das partes é o processo de avaliação de uma empresa quando a dividimos entre suas áreas de atuação e determinamos quanto cada uma dessas partes valeria caso fosse tratada como um negócio independente. Consequentemente, o valor final da empresa seria a soma dessas subdivisões.

A partir desse conceito, uma companhia consegue entender de onde deriva seu valor, ou seja, quais os setores que mais contribuem para a geração de riquezas na empresa. Além disso, a avaliação de partes de uma empresa é muito utilizada também em fusões e aquisições, quando tratamos de uma aquisição parcial de um negócio.

Para determinar o preço de cada uma dessas partes, o analista pode utilizar qualquer um dos métodos citados anteriormente. Por fim, é valido ressaltar que modelos de soma das partes são relevantes quando tratamos de empresas que atuam em setores, ou partes de um setor, muito distintas, sendo que essa atuação deve representar parte considerável da receita do negócio.

Conclusão

Durante a análise dos modelos, percebemos que cada um pode ser aplicado de maneira mais efetiva dependendo do caso de estudo. Além disso, para estabelecer aproximações, estimativas e comparações sensatas, o analista deve, independentemente do modelo escolhido, estudar a fundo as características do negócio. A partir disso, entendemos que a compreensão dos modelos é de fundamental importância para o ferramental de um analista de equity.

REFERÊNCIAS

1. Equity Asset Valuation, CFA Institute

2. Valuation Models, Aswath Damodaran

3. Suno Research

4. Investopedia