No relatório macro, o núcleo de macro e renda fixa aborda os principais acontecimentos do terceiro trimestre do ano de 2022, analisando os cenários econômicos nacional e internacionais.

Neste trimestre, no cenário nacional, ganham destaque as leituras positivas para inflação, atividade econômica e cenário fiscal, enquanto o resultado das eleições aumenta ainda mais as incertezas em um contexto global conturbado.

Já no cenário internacional, ganham destaque o rápido governo de Liz Truss no Reino Unido, o aperto da política monetária pelo Fed e pelo BCE, e leituras de inflação nestas economias.

Brasil – Inflação e atividade econômica surpreendem positivamente, enquanto que cenário político continua incerto pós-eleição.

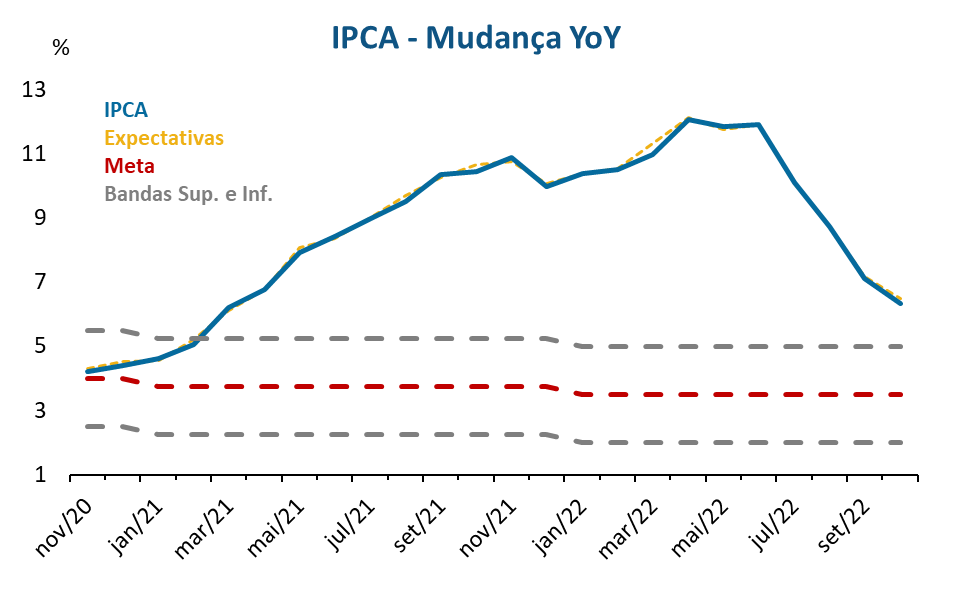

Os últimos três meses mostraram um arrefecimento da pressão inflacionária, tendo consecutivamente mostrado leituras mensais de inflação negativa, sendo estas quedas, de 0,68%, 0,36% e 0,29% para os meses de julho, agosto e setembro, respectivamente.

Os níveis de preço foram altamente afetados em decorrência da redução de impostos federais sobre combustíveis, aliado à redução do ICMS sobre energia, telecomunicação e combustíveis.

Fonte: Refinitiv. Elaboração Própria

A perspectiva para a inflação continua positiva, ao passo em que a economia global sofre de uma desaceleração conforme a política monetária mundial entra em ritmo de aperto, afetando diretamente na redução pelo lado da demanda, concomitante ao fato de que os incentivos de corte de impostos federais devem ser prolongados até 2023, construindo um cenário favorável à inflação brasileira.

Por outro lado, este cenário também se torna dependente de questões como o cenário fiscal e as decisões na política monetária. O Brasil apresentou um ótimo ano fiscal em 2022, com um superávit primário do setor público esperado em 1,3% do PIB e uma dívida bruta por volta de 76% do PIB, levemente dos 74% observados em 2019, porém, com um novo governo eleito e políticas adotadas pelo atual governo – como o adiamento de precatórios e políticas fiscais expansionistas que ultrapassam o teto de gastos, como o aumento do Auxílio Brasil -, a perspectiva do cenário fiscal é de deterioração nos próximos anos.

Quanto à política monetária, a última reunião do COPOM definiu que a manutenção da Selic em 13,75% a.a. Conforme a ata desta, há a indicação que os juros permanecerão elevados por um período longo, caso não ocorra nenhuma mudança significativa no cenário nacional e internacional. O Banco Central entende que as suas futuras decisões demandam cautela, pois ainda prestam atenção a como as variáveis macroeconômicas responderam à mudança brusca nos juros, que estavam no patamar de 2% somente dois anos atrás. Ademais, uma redução na taxa de juros em 2023 está precificada, com a curva apresentando uma inversão a patamares de 11,5%, como mostra o gráfico abaixo.

Fonte: Anbima. Elaboração própria

Mercado de trabalho segue aquecido enquanto atividade econômica continua a crescer

O mercado de trabalho brasileiro se demonstra fortemente aquecido, com a taxa de desemprego para o trimestre entre julho a setembro de 8,7%, o menor nível desde 2015. O número reflete os recentes resultados inflacionários, além de uma melhora no emprego do setor público, o qual teve recorde de crescimento na série histórica. O momento, no entanto, é de cautela, ao passo em que se observa indícios de retração na atividade econômica, tanto brasileira quanto mundial, e isso pode afetar fortemente o mercado de trabalho nacional.

Após ter demonstrado uma queda superior a 1% em agosto, o índice Ibc-br, considerado uma prévia do PIB, voltou a indicar crescimento para setembro, de apenas 0,05% – abaixo da expectativa do mercado de 0,2%. Apesar disso, a alta de 0,69%, registrada no segundo trimestre, passou a 1,36% no terceiro, indicando uma atividade forte, ao contrário do observado no cenário internacional.

No entanto, como mencionado anteriormente, ao passo em que as políticas monetárias globais começam a ter efeito, as previsões para 2023 voltam a ter uma incerteza maior, ditadas por uma futura demanda enfraquecida.

Lula é eleito pela sua terceira vez presidente do Brasil, porém oposição aumenta o seu número de cadeiras no congresso

As eleições nacionais de 2022 demonstraram uma grande divisão no cenário político. Por um lado, Bolsonaro perde as eleições presidenciais por uma margem muito pequena, com Lula, após 12 anos, voltando ao poder, e, ao mesmo tempo, o bolsonarismo terá a maior bancada no Senado e na Câmara em 2023, com o bloco político da “direita” e do “centrão” correspondendo a 74% da Câmara e 83% do Senado.

Portanto, o governo Lula deverá utilizar de muito diálogo para a aprovação de pautas, visto a forte oposição dentro – e fora – do planalto. Questões, como a decisão de ministros – muito criticada durante o período de eleição -, também devem refletir a divisão política, com a preferência por nomes imparciais do que aos preferidos pelo PT.

EUA – Mercado de trabalho se mostra aquecido, com dados recentes do payroll acima das expectativas enquanto a pressão inflacionária se mostra persistente

O mercado de trabalho americano se mostra bem aquecido nos últimos três meses, com a última leitura do non-farm payrolls surpreendendo os mercados, vindo acima das expectativas e abrindo precedente para um aperto monetário maior pelo lado do Federal Reserve.

E economia dos EUA viu um resultado da criação de 263 mil trabalhos para o mês de setembro de 2022, número que apresenta uma queda comparada aos resultados obtidos nos últimos 3 meses (537 mil em julho e 315 mil em agosto) e a menor criação desde abril de 2021, mas ainda assim, o indicador foi superior ao número esperado de 250 mil empregos.

Apesar da redução da demanda doméstica americana, a criação de postos de trabalho se demonstra apertada, com o desemprego americano estabelecido em 3,7% e contando com diversas vagas não preenchidas.

O resultado é uma forte pressão sobre os salários, resultando em um alto ritmo de reajuste destes, implicando em uma forte pressão inflacionária – combatida por medidas mais pesadas com relação à política monetária do Fed, que presta grande atenção no mercado de trabalho para embasar as suas decisões com relação a taxa de juros no país.

Fonte: Atlanta Federal Reserve. Elaboração própria

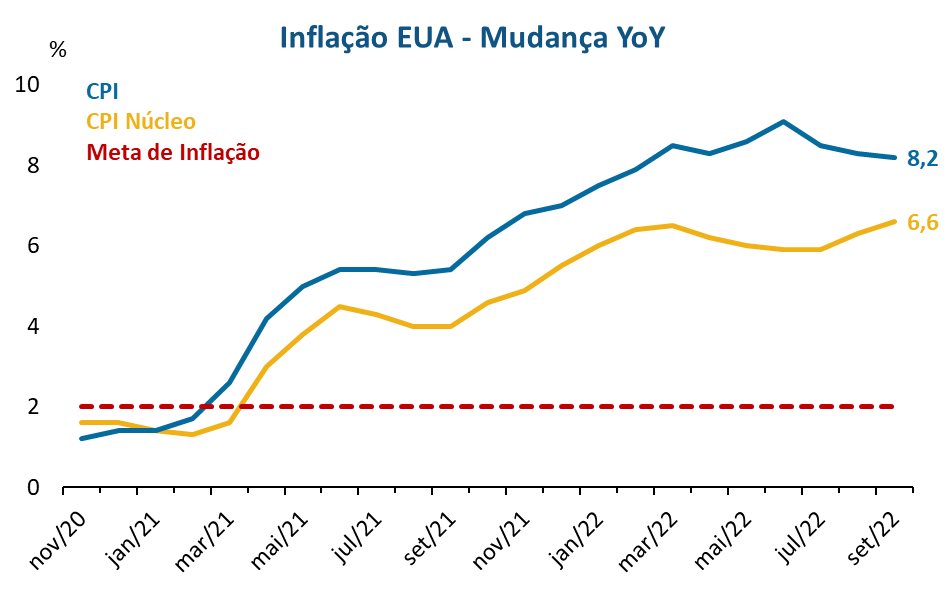

A pressão inflacionária nos Estados Unidos continua persistente e mostra-se bastante disseminada através das categorias que compõem o índice. Apesar do CPI (Consumers Price Index) ter dado uma arrefecida, quando comparado ao resultado para o mês de junho, onde o índice registrou uma alta anualizada de 9,1%, e em sua última leitura, em setembro, registrados 8,2% – o menor número nos últimos 7 meses -, este ainda foi maior que as expectativas do mercado (8,1%).

A continuidade do aumento de preços de commodities, principalmente as energéticas, continuam a pressionar o índice, ao passo em que os preços de gás natural e eletricidade aceleraram 2,9% e 0,4% no mês de setembro, respectivamente. Apesar disso, o custo com gasolina apresentou uma queda de 4,9% no mês, reduzindo levemente a pressão sobre o índice.

Fonte: Refinitiv. Elaboração própria

O núcleo do índice continua a apresentar problemas para o Fed, com ambos os resultados de setembro e agosto apresentando alta de 0,6% e acima das expectativas do mercado. A preocupação maior é com relação aos itens relacionados a aluguel e serviços, que não apresentam sinal de queda tão cedo. Por outro lado, a inflação relacionada a bens deve sofrer uma desaceleração nos próximos meses, devido a um dólar valorizado e uma demanda enfraquecida – apesar desses resultados não terem apresentado queda nas últimas leituras do índice.

Visto uma pressão inflacionária persistente, e um mercado de trabalho com resultados melhores que o antecipado, é esperado que o FOMC continue a responder de forma mais hawkish, com possivelmente uma alta de magnitude de 75 bps, como feito na última reunião.

O Fed deixou de ver a inflação como algo transitório a muito tempo, e agora está disposto a continuar em uma instância mais restritiva, buscando obter um nível de emprego ótimo e a estabilização de preços, segundo a minuta da reunião do comitê em setembro. Além disso, o comitê entrou em um consenso de que, aumentar as taxas mais rapidamente agora irá “prevenir uma futura dor econômica”, associada com o alto nível de preços, incluindo uma política monetária ainda mais apertada e mais restritiva na atividade econômica do que seria necessária para trazer a estabilidade de preços.

EUA – Mercado imobiliário demonstra sinais de retração, com taxas hipotecárias dobrando perante 2020

O mercado imobiliário americano começa a mostrar sinais de retração, ao passo em que o número de compradores reduziu fortemente devido a taxas hipotecárias dobrando em 2022, forçando os vendedores a baixarem o preço de seus ativos em compensação.

Entender a situação atual no mercado americano é muito importante, com os indicadores imobiliários ganhando grande destaque pós-crise de 2008. O cenário pandêmico, de baixas taxas e de alta liquidez, resultou em preços de moradias inflados em todo o país. Porém, no momento atual, com as incertezas pairando sobre a economia global, e uma atuação hawkish do Federal Reserve, o preço de casas no país começa a declinar fortemente.

Fonte: Refinitiv. Elaboração própria

O momento, no entanto, é diferente do observado no período de 2006 a 2012, e, de certa forma, se mostra mais positivo. A expectativa é que o preço de moradias continue a declinar, mas não a níveis observados na crise anterior, pois nela se observava uma pressão maior do lado vendedor, motivado por vendas a descoberto e encerramentos hipotecários. Além disso, o inventário de residências em 2008 era 4 vezes superior ao observado hoje, que continua ainda inferior a níveis pré-pandêmicos, atuando na manutenção do preço de moradias.

Zona do Euro – Continuação da guerra na Ucrânia e inflação persistente continuam a reduzir expectativas no velho continente.

O continente Europeu continua a sofrer com choques adversos em preços de commodities, principalmente energéticas, amplificados pelo confronto no Leste Europeu – o qual não mostra sinais de se encerrar, visto a chamada de reservistas pela parte Russa, e a falta de consenso entre as duas partes em um acordo para o encerramento da guerra.

O cenário inflacionário na União Europeia se mostra persistente, com a última leitura atingindo 10,7% nos últimos 12 meses, sendo a leitura anterior, de setembro, 9,9% anuais, e, aliada com as recentes leituras abaixo de 50 do PMI na Zona do Euro (demonstrando uma desaceleração na atividade econômica), indicam uma possível estagflação para o ano de 2023 no bloco, com um cenário já em 2022 de altos custos de produção e consequente limitação da produção, exercendo uma ainda maior pressão sobre o índice de preços.

Fonte: Refinitiv. Elaboração própria

No outro lado, o Banco Central Europeu, que começou o seu ciclo da alta de juros em julho deste ano, deve continuar a adotar uma postura hawkish nas suas decisões de política monetária, buscando trazer a inflação de volta à meta adotada de 2%.

Com a recente alta de 75 bps para a reunião de outubro, é esperado que a autoridade monetária continue o ciclo com uma próxima alta de 75 bps na reunião de dezembro, encerrando 2022 com uma taxa básica em torno de 2,75%.

Também é importante ressaltar que o desemprego no bloco chegou a uma mínima histórica de 6,6%, podendo fornecer espaço para aumentos mais robustos nos juros, como visto no caso americano.

Por fim, o governo Alemão ampliou recentemente seu plano fiscal que busca combater o choque energético, com um pacote de € 200 bi – adicional aos € 95 bi já gastos -, introduzindo “freios” no preço de eletricidade para residências e empresas, no preço do gás de forma temporária e também adota a taxa de solidariedade, além de reduzir impostos sobre gás e aquecimento urbano.

Reino Unido – Situação política fragilizada e medidas econômicas derrubam o governo de Liz Truss e depreciam ativos britânicos

O cenário econômico e político no Reino Unido passou por grande turbulência, após a renúncia de Boris Johnson como primeiro-ministro britânico. Liz Truss, candidata dentro do partido conservador para o lugar de premiê, assumiu o cargo no início de setembro e anunciou um pacote fiscal, que dentre os principais pontos, incluía uma quantia para compensar o alto preço da energia e um plano de crescimento baseado no corte de impostos.

O plano teve uma má recepção pelo mercado, causando uma alta desvalorização em ativos britânicos e deixando a libra em situação frágil, com paridade quase que de 1 para 1 com o dólar americano. O prêmio de títulos do governo subiu de 3,8% a 5%, desvalorizando-os e o mercado já precificava um aumento do ritmo de aperto monetário por parte do BoE.

O resultado, após um imbróglio no parlamento inglês, foi a saída de Liz Truss do cargo de primeira-ministra britânica, após ficar somente 50 dias no cargo, e o apontamento de Rishi Sunak como novo ministro, que deve levar a economia em uma direção de mais responsabilidade fiscal em um momento de alta inflação e indícios de recessão à vista no horizonte próximo.

China – Atividade econômica apresenta recuperação, mas crescimento para 2023 deve ser abaixo dos 5% desejados pelo governo chinês

A atividade econômica chinês vem demonstrando sinais de recuperação, principalmente na produção industrial, a qual sofreu de interrupções devido a política de covid zero implementada pelo governo chinês.

A evolução pode ser observada tanto pelo indicador da produção industrial, que até agosto registrava um crescimento de 3,8% em 12 meses, e, para setembro uma expansão de 4,2%, quanto pelo PMI industrial chinês, que registrou uma leitura de 50,1 após um grande período de retração no índice.

No entanto, observa-se uma forte retração em outros setores da economia, principalmente no setor imobiliário, onde o investimento imobiliário apresenta uma queda de 13,2% quando comparado ao mesmo período no ano anterior, com a redução na venda de residências e uma queda pela metade no total de novas obras também contribuindo negativamente para o cenário.

Por fim, pode observar-se que as medidas de controle ao coronavírus continuam afetando negativamente o setor de serviços, o que deve afetar profundamente o desempenho da economia no próximo ano.

Fonte: Refinitiv. Elaboração própria

Câmbio – Dólar se fortalece em um mercado repleto de incertezas e políticas frágeis

No Brasil, o câmbio continua apresentando alta volatilidade devido às incertezas nacionais e internacionais. No mês de julho a cotação do real chegou ao patamar de R$/US$5,50, mas voltando a negociar perto de R$/US$5,2 em outubro. As últimas falas de Powell, chairman do Fed, reforçam o comprometimento com estabelecer o nível de preços, sugerindo que os próximos meses devem ser de incertezas para o Real, visto que o país passa por um momento de transição política.

O Euro segue em constante decadência no segundo semestre de 2022, chegando a atingir uma mínima de 0,95 EUR/USD em setembro. Incertezas sobre a guerra entre Rússia e Ucrânia e o atraso na elevação dos juros por parte do BCE resultaram em uma preferência dos agentes pelo dólar.

Por fim, a Libra Esterlina apresentou alta volatilidade, dado às políticas adotadas por Liz Truss e o novo ministro das finanças, que anunciaram uma medida de corte de impostos para a elite britânica, assim como planos para seguir com cortes em outros setores durante o mandato. A ação de Truss foi recebida com surpresa pelos mercados, o que causou no dia 23 de setembro uma forte queda na Libra, além de uma pressão de venda dos títulos públicos do país, apresentando uma volatilidade em ativos considerados extremamente seguros.

Commodities – Volatilidade no mercado continua alta com confronto no leste europeu e paralisações na China

As cotações do petróleo no último trimestre vêm sofrendo alta volatilidade. Os dados de alta inflação no mundo, apertos monetários e a guerra entre Rússia e Ucrânia estão entre os grandes responsáveis pela volatilidade no preço do barril de Petróleo.

Após seguir uma tendência de queda entre julho e setembro, o Petróleo apresentou uma alta de 11,3% no mês de outubro, sendo negociado a U$94,83 no final do mês – um reflexo das decisões da OPEP+, que visa reduzir a oferta energética, e também das melhores expectativas a respeito da guerra.

Já o minério de ferro apresentou uma constante queda no último trimestre, dado as condições dos lockdown chineses, causando uma baixa produtividade do aço local. O panorama negativo do mercado imobiliário chinês é também motivo de incerteza no mercado de commodities, contribuindo para a tendência negativa que vem sendo apresentada desde o início do ano.

O Ferro estava sendo negociado a U$107,22 ao final de julho, fechando o mês de outubro no patamar de U$92,43, apresentando uma queda de 13,8% no trimestre.

Fonte: Refinitiv. Elaboração própria

Em suma, os próximos meses devem apresentar uma desaceleração na economia global, ao passo em que, com os aumentos prévios nos juros e com uma perspectiva da continuação do ciclo a patamares superiores aos previamente previstos, a demanda global começa a sofrer o impacto causado pela política monetária contracionista global.

No cenário nacional, as leituras de atividade, fiscal e de inflação se mostraram positivas, apesar de que o cenário político atual, pós eleição e em fase de transição, com posições e escolhas de ministros abertas, traz incertezas, sobretudo sobre o âmbito fiscal.

Autores: Luís Guilherme Uliana, Pedro Veiga, Wiliam Midon Pedroso