Retornos

Ao investir em ativos – que podem ser empresas, títulos públicos e privados, imóveis, entre outros – o investidor espera obter retornos financeiros ao longo do período em que seu capital está aplicado, em função do custo de oportunidade de estar com seus recursos indisponíveis durante a vigência do investimento. O retorno exigido será definido a partir da relação de risco e retorno do ativo em questão, de forma que, quanto maior for o risco do investimento, maior será o retorno exigido.

A taxa de retorno exigida é, portanto, o ganho mínimo exigido pelo investidor para investir em um ativo, por um período específico de tempo, em função dos riscos que envolvem esse ativo. Por outro lado, o retorno esperado da aplicação é consequência da expectativa futura do investidor para o ativo, que pode ser resultante de modelos de avaliação, expectativas econômicas ou percepções individuais. Assim, o retorno esperado poderá ser diferente para cada pessoa, uma vez que ele é resultante das expectativas futuras de cada indivíduo.

Caso o retorno esperado do investimento seja maior que o retorno exigido, isto é, o ganho esperado seja maior do que a compensação considerada justa pelo risco do ativo, a aplicação poderá ser considerada subvalorizada e, consequentemente, uma boa oportunidade de investimento. Em contrapartida, caso o retorno esperado seja menor que o retorno exigido, o ativo poderá ser considerado supervalorizado.

Taxas de desconto

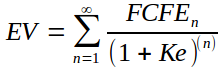

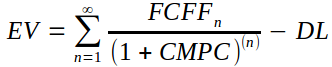

As taxas de retorno exigidas para investir em ações ou emprestar dinheiro para uma empresa também são conhecidas como Custo de Capital Próprio (cost of equity ou Ke) e Custo da Dívida (cost of debt ou Kd), respectivamente. Tais custos serão utilizados na determinação da taxa de desconto do modelo de Fluxo de Caixa Descontado (DCF) adotado para a avaliação da firma, a qual será utilizada para calcular o valor presente da soma de todos os fluxos de caixa futuros, que podem ser livres para a firma (FCFF) ou para o acionista (FCFE). De maneira geral, o termo “taxa de desconto” se refere a qualquer taxa utilizada para encontrar o valor presente de um fluxo de caixa futuro.

Para uma empresa conseguir captar recursos, é necessário que sejam oferecidos os chamados prêmios de risco, que são retornos adicionais proporcionais ao risco de investimento na empresa.

O prêmio de risco do mercado acionário ou Equity Risk Premium (ERP) é o retorno adicional que os investidores exigem para se tornarem acionistas de empresas, dados todos os riscos relacionados ao mercado acionário. Em suma, o ERP é equivalente a diferença entre o retorno exigido por ações e uma específica taxa de retorno livre de risco.

De maneira similar, o prêmio pelo risco de crédito ou default risk será o principal determinante do retorno adicional exigido pelos credores da empresa, ou seja, quanto maior o risco de a firma não conseguir honrar as dívidas compromissadas e se tornar inadimplente, maior será o prêmio exigido para emprestar dinheiro a ela. As agências de classificação de risco de crédito, como Moody’s e Fitch, analisam as empresas com base no seu contexto operacional e financeiro, com o objetivo de determinar o seu risco de crédito. O prêmio de risco é atribuído de acordo com a classificação da empresa.

Custo de Capital Próprio (Ke)

Ao investir em uma empresa, o acionista exige uma rentabilidade sobre o capital aplicado na companhia. Esse retorno exigido é chamado de Custo de Capital Próprio (Ke) e pode ser estimado a partir de modelos já existentes ou novos modelos propostos pelo analista.

O Ke é a taxa de desconto utilizada para trazer os fluxos de caixa livres para o acionista (FCFE) ao valor presente, chegando ao valor do patrimônio líquido (equity value) da companhia. Esse modelo é uma das principais metodologias utilizadas para avaliar empresas.

O modelo clássico para estimar o Ke é o Capital Asset Pricing Model (CAPM), em função de ser uma aplicação prática, barata e amplamente utilizada na avaliação de empresas. A principal premissa desse modelo é de que os investidores avaliam o risco de um ativo em função da sua contribuição para o risco sistêmico, não diversificável, da sua carteira. Portanto, o coeficiente utilizado para quantificar o risco não diversificável de um ativo é o beta, que pode ser estimado a partir de uma regressão simples entre a série de variações percentuais no preço do ativo e na carteira de mercado. No Brasil, pode-se considerar o índice Bovespa (IBOV) como a carteira de mercado brasileira.

A equação utilizada no cálculo do CAPM é:

A taxa livre de risco é utilizada como a base de referência para estimar o retorno exigido de diferentes ativos. Assim, o retorno exigido para investir em uma empresa será igual à taxa livre de risco somada ao prêmio de risco da companhia. Segundo Damodaran (2002), um ativo será considerado livre de risco quando: (l) O retorno esperado é conhecido e igual ao retorno obtido (ll) Não houver risco de crédito (Default risk), ou seja, os únicos ativos que têm a chance de serem considerados sem risco são governamentais, pois há o controle de emissão de moeda. Apesar disso, não é seguro assumir que qualquer título público é 100% seguro, uma vez que cada país apresenta características e classificações de risco diferentes. (lll) O título não deve apresentar risco de reinvestimento, isto é, não deve haver pagamentos de juros ou amortizações ao longo do período em que o capital estiver investido. Esses títulos são chamados de Zero Coupon Bonds.

O retorno esperado do mercado (Km) é o retorno mínimo exigido por investidores para investir no mercado acionário. Ao subtrair o Km da taxa livre de risco, chega-se ao retorno adicional exigido para investir no mercado acionário ou Equity Risk Premium (ERP). Para Damodaran (2002), a abordagem padrão para estimar o ERP é a histórica, que consiste na subtração do retorno anual do mercado acionário pelo retorno anual de títulos livres de risco durante longos períodos. Assim, é possível estimar a média e mediana do ERP ao longo do tempo.

Apesar de bastante utilizado, muito se discute sobre o beta do modelo CAPM descrever o risco incompletamente, uma vez que considera apenas um fator de risco. Segundo estudos da CFA Institute, o coeficiente de determinação (R²) do beta de ações individuais varia de 2% a 40%, ou seja, explica menos de 40% do risco do ativo. Para solucionar isto, os modelos de múltiplos fatores foram criados, de forma que se tornou possível incluir outros fatores de risco no cálculo do Ke, como o risco de liquidez e de tamanho. Em 1993, os pesquisadores Eugene Fama e Kenneth French criaram o modelo de três fatores ou Fama-French Model, modelo amplamente conhecido e utilizado atualmente.

Custo da Dívida (Kd)

De maneira similar, o Custo da Dívida (Kd) representa o retorno exigido por credores para emprestar recursos a uma firma. O principal fator determinante do índice é o risco de crédito, ou seja, o risco de a companhia não conseguir honrar com seus compromissos.

Uma abordagem utilizada para estimar o Custo da Dívida é a partir da média ponderada das taxas de juros de todos os empréstimos e financiamentos atuais da empresa. Outra forma de estimar o custo da dívida, utilizada por Damodaran, é estimando adicionais de risco em função da classificação de risco de crédito da companhia e do país em que ela está inserida. Dessa forma, o custo da dívida da empresa será equivalente à taxa livre de risco somada ao risco-país e ao risco de crédito da empresa.

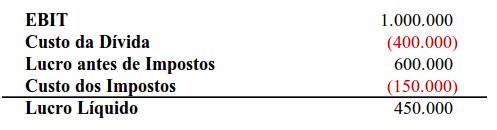

Os juros decorrentes da dívida da empresa são dedutíveis do imposto de renda, gerando, portanto, benefícios fiscais para a companhia. Esse benefício torna o custo efetivo da dívida mais baixo após a tributação.

Tendo em vista o benefício fiscal da dívida, diversos autores adotaram o uso do custo da dívida após impostos, a fim de considerar o custo efetivo das obrigações da companhia. Dessa forma, a equação do Kd após impostos é:

![]()

A taxa paga em impostos irá variar de acordo com o segmento da empresa e a regulação do país em que ela está inserida. No Brasil, grande parte das companhias pagam taxas efetivas de 34% (sendo 25% de IR e 9% de CSLL), porém é importante destacar que o efetivo pagamento de impostos pode variar no tempo, em função de diversos fatores, como compensações de prejuízos fiscais e atrasos no pagamento. Para Damodaran (2002), é possível utilizar taxas de impostos diferentes durante os anos projetados em um modelo de Fluxo de Caixa Descontado (DCF), desde que se tenham premissas para fundamentar tais variações e que na perpetuidade a taxa utilizada seja a efetiva do país, pois não se pode assumir que uma companhia conseguirá taxas mais atrativas para sempre.

Custo Médio Ponderado de Capital

A taxa de retorno exigida pelos fornecedores de capital da empresa é comumente chamada de custo de capital. Esse índice é estimado a partir do custo médio ponderado de capital (CMPC ou WACC), que considera a estrutura de capital da companhia, o custo de capital próprio (Ke) e o custo da dívida (Kd), conforme a equação:

O CMPC é a taxa de desconto utilizada para trazer a valor presente os fluxos de caixa livres para a firma (FCFF), chegando ao valor da companhia (EV). É possível calcular o valor do patrimônio líquido da empresa ao subtrair a dívida líquida do EV.

Conclusão

Como discorrido no texto, as taxas de desconto são de suma importância para o processo de avaliação de empresas por meio do método de Fluxo de Caixa Descontado. É importante compreender que não há uma única maneira de se estimar as taxas de desconto; são necessárias premissas que fundamentem os valores utilizados. Portanto, bons analistas conhecerão as características das taxas de desconto, da empresa avaliada e do mercado em que ela está inserida, a fim de elaborar boas premissas e taxas que reflitam a realidade do investimento.

Referências

DAMODARAN, A., (2002), “Investment Valuation – Tools and Techniques for Determining the Value of Any Asset”. 2nd edition.

Pinto, A. et al (2002), “Equity asset valuation”. 2nd edition. (CFA Institute investment series ; 27)