No relatório macro, o núcleo de macro e renda fixa aborda os principais acontecimentos do terceiro trimestre do ano de 2024, analisando os cenários econômicos nacional e internacionais.

Neste trimestre, destaca-se no cenário nacional o início do aperto monetário pelo Banco Central, em um contexto de mercado de trabalho aquecido e hiato do produto positivo. Além disso, as expectativas fiscais pioraram, e o IPCA se aproxima do teto da meta, pressionado por eventos climáticos.

No cenário internacional, as tensões no Oriente Médio e no Leste Europeu persistem. Destaca-se também o início do afrouxamento monetário pelo Federal Reserve para mitigar o risco de recessão, além das políticas de estímulo do governo chinês, que visam reviver a demanda e alcançar a meta de crescimento para 2024.

IPCA de 4,42% se aproxima do teto estabelecido pelo BACEN e ganha desafios com recentes eventos climáticos

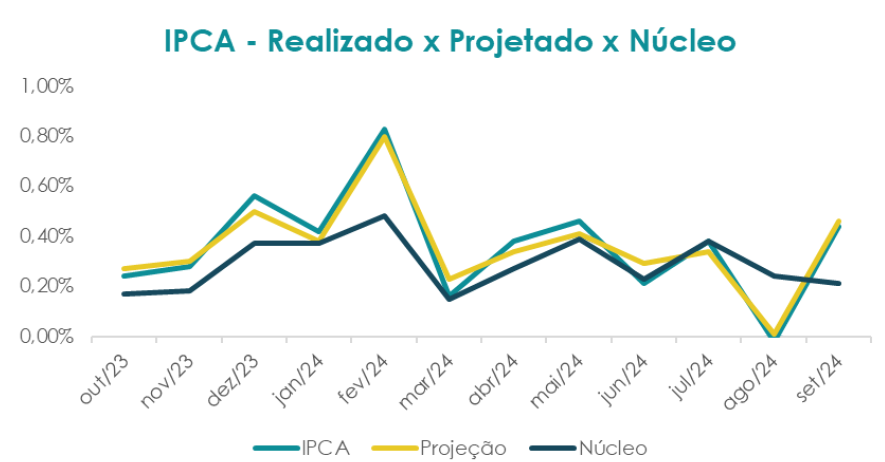

A inflação de julho (+0,38%) teve um valor acima do esperado (+0,34%), impactado pelo aumento no preço das passagens aéreas (+19,39%), contribuindo com 0,11 p.p., impulsionado pelo aumento da demanda durante as férias escolares. Outro subitem que apresenta quase 6% de peso sobre o IPCA e que mostrou inflação de 3,15% (impacto de 0,16 p.p. sobre o Índice) foi a gasolina, dado ao ajuste de preços de 7,12% no preço de venda para a distribuidora, impactando o consumidor final em mais R$ 0,15 por litro. Além desses fatores, a energia elétrica residencial impactou o índice em 0,08 p.p., dado ao acionamento da bandeira amarela na tarifa de energia. Enquanto isso, o grupo de alimentação ajudou a conter a alta, registrando uma deflação de 0,22%. A maior queda foi no preço do tomate (-31,24%), devido ao aumento da oferta desse produto no mercado.

Para agosto, o IPCA apresentou uma deflação de 0,02%, ficando ligeiramente abaixo das expectativas do mercado de uma inflação de 0,01%. A deflação foi influenciada pela queda de preços no grupo de Alimentação e Bebidas (-0,44%), contribuindo com -0,09 p.p. no índice. No grupo, os itens que registraram as maiores quedas são tubérculos, raízes e legumes, com uma deflação de 16,31% na comparação mensal, justificada pela perda de qualidade da produção, consequência da falta de chuva e do calor intenso. Outro item que impactou o Índice foi a energia elétrica residencial (-2,77%), impactando com -0,11 p.p., e que foi influenciada pela volta da bandeira tarifária verde dado o volume de chuvas na região Sul do Brasil no mês. Por outro lado, o aumento no preço da gasolina (+0,67%) evitou que a deflação fosse ainda mais acentuada.

No mês de setembro o IPCA apresentou aceleração frente a agosto registrando alta de 0,44% frente às expectativas de 0,46% do mercado. Influenciada principalmente pela energia elétrica residencial com elevação de 5,36% no mês, impactando o índice em 0,21 p.p., que é justificado pelo acionamento da bandeira tarifária vermelha I, como consequência das secas que atingiram o país. Além disso, conforme anúncio da Aneel no dia 27/09, em Outubro foi acionado a bandeira vermelha patamar 2, indicando uma maior pressão no futuro próximo. O item de carnes também apresentou elevada pressão no índice com 0,07 p.p., dada inflação registrada de 2,97%, que por conta da estiagem e clima seco do período diminuem a qualidade da pastagem, que afeta o peso do gado e por fim impactando no preço da arroba. Além disso, o mês também foi impactado pelo aumento de preços do gás de botijão (2,40%), passagem aérea (4,64%) e plano de saúde (0,58%).

Fonte: IBGE e ANBIMA; Elaboração própria.

O índice de difusão, que mede a proporção de subitens do IPCA com alta de preços, foi de 47% em julho e subiu para 56% nos dois meses seguintes, influenciado por condições climáticas adversas e queimadas. O núcleo da inflação apresentou aceleração na passagem de julho (0,24%) para agosto (0,38%) e desaceleração no mês de setembro (0,21%), afetada por fatores semelhantes aos do índice de difusão. O IPCA acumulado no ano de 2024 se encontra em 3,31%, 0,19 p.p. inferior ao mesmo período de 2023, e, no acumulado de 12 meses, 4,42%, próximo ao teto da meta estabelecida pelo Banco Central de 4,50%, exigindo uma política monetária mais restritiva.

Fonte: IBGE e ANBIMA; Elaboração própria.

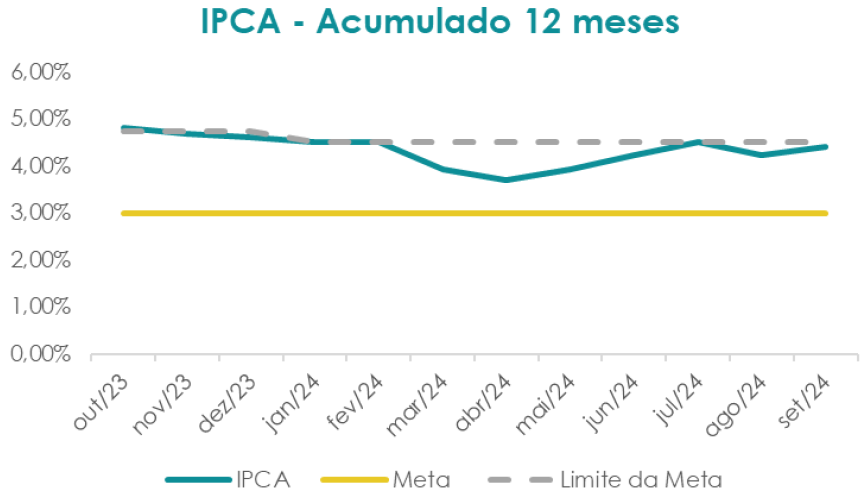

Taxa de desemprego em mínimas históricas evidencia desempenho robusto do mercado de trabalho

No mês de agosto, a taxa de desemprego alcançou o nível de 6,6%, o menor desde dezembro de 2014, representando uma redução de 1,2 p.p. em relação ao mesmo período do ano anterior e uma redução na margem de 0,3 p.p. Um dos fatores que explicam o desempenho é o crescimento do número de admissões nos meses de julho e agosto — juntos, somaram 423 mil novos empregados — 17% a mais que nos mesmos meses de 2023. Em agosto, o número de pessoas na força de trabalho alcançou 109,8 milhões, com 7,3 milhões de pessoas desocupadas e 3,1 milhões de desalentados, o menor número desde maio de 2016.

Fonte: IBGE; Elaboração própria.

No período observado, a quantidade de pessoas ocupadas no setor industrial e no setor de comércio, reparação de veículos automotores e motocicletas apresentou um aumento de 234 mil e 198 mil empregados, respectivamente. O número de empregadores apresentou um crescimento modesto de 1,7% na margem e uma queda de 0,02% em relação a junho. Outro ponto de destaque é a natureza do crescimento de empregos no setor privado, uma vez que se observou, no período de junho a agosto, um crescimento de 0,68% no número de empregos com carteira assinada e de 3,20% sem carteira assinada (+442 mil). No acumulado do ano até agosto, os serviços de administração pública, defesa, seguridade, educação, saúde humana e serviço social apresentam participação relevante no desempenho do mercado de trabalho, com o maior aumento no número de empregados, totalizando 592 mil (+3,28%).

O rendimento real médio de todos os trabalhos habituais mensais no mês de agosto foi de R$ 3.228, representando uma queda marginal de 0,09% em relação a junho e uma recuperação (+0,53%) em relação a julho, corroborando para um crescimento robusto na comparação anual, de 5,04%. No período, o salário real médio no setor privado informal apresentou um expressivo crescimento de 8,34%, assim como o setor industrial, alcançando o patamar de R$3.170 (+7,3% na comparação anual).

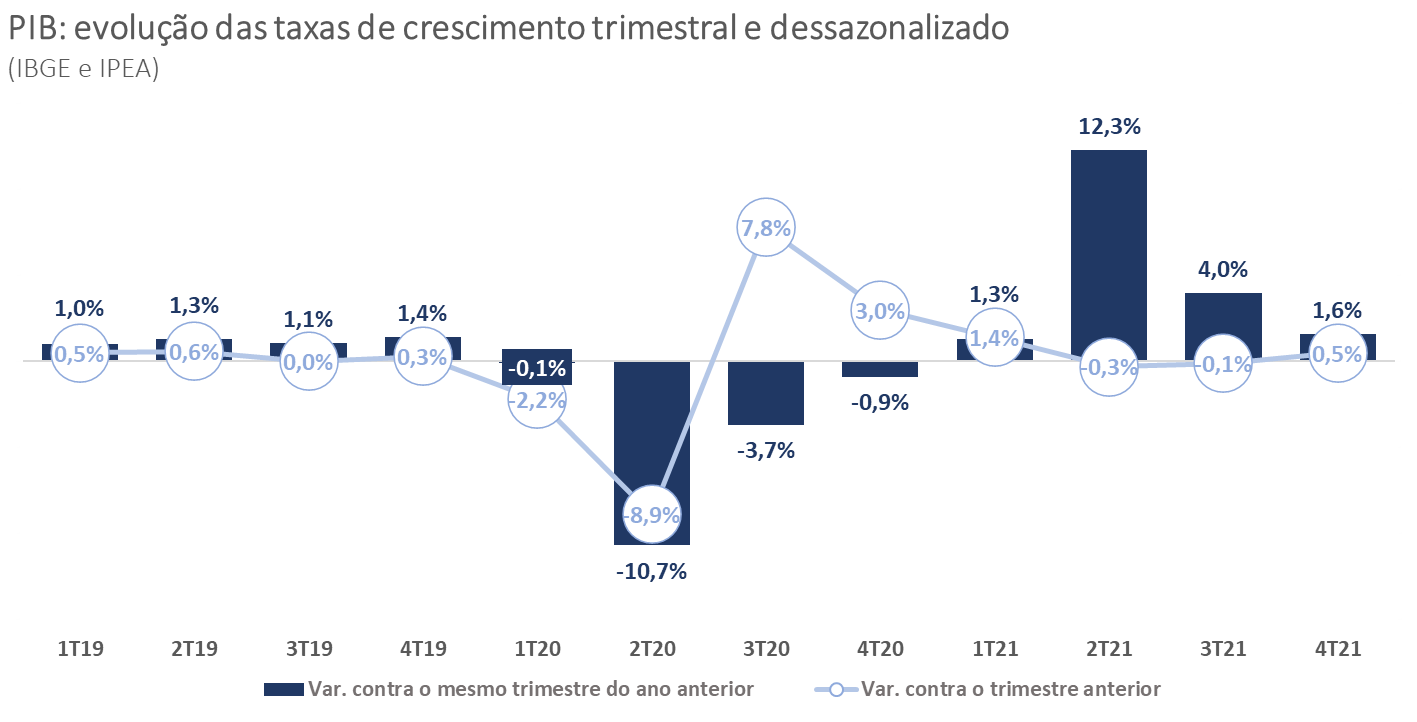

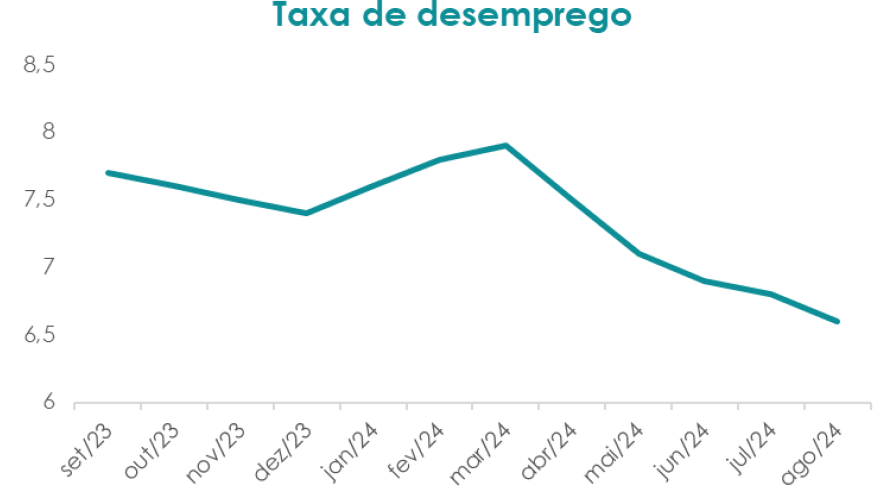

PIB do Brasil surpreende com alta de 1,4% no 2º Trimestre e projeção de crescimento para 2024 sobe para 3%

O trimestre também foi marcado pela divulgação do PIB do Brasil referente ao segundo trimestre de 2024. O produto interno bruto brasileiro cresceu 1,4% em relação ao trimestre anterior, com ajuste sazonal, superando tanto o resultado do trimestre passado quanto a mediana das projeções do mercado, que estimava um avanço de 0,9%. Na comparação anual, o PIB registrou um crescimento de 3,3%.

O setor de serviços apresentou uma alta de 1,0% na margem e 3,5% em termos anuais, sendo responsável por 2,0 pp da variação anual do PIB. Esse avanço foi generalizado, abrangendo áreas como comércio, atividades financeiras e transporte. O setor industrial também teve resultados positivos, com crescimento de 1,8% na margem e 3,9% interanual, contribuindo com 0,8 pp para o PIB. A indústria foi beneficiada pela recuperação dos investimentos e pela demanda interna robusta, especialmente nos segmentos de transformação e eletricidade.

Por outro lado, a agropecuária apresentou queda de 2,3% na margem e 2,9% na comparação anual. Essa retração foi atribuída principalmente às condições climáticas adversas, que prejudicaram a produção de culturas-chave como soja e milho.

Do lado da demanda, o consumo das famílias cresceu 1,3% na margem, mesmo percentual de aumento registrado no consumo do governo. Em termos anuais, o consumo das famílias avançou 4,9%, impulsionado por um mercado de trabalho aquecido e pelas políticas governamentais de elevação do salário mínimo e transferências de renda. Esse componente foi o maior contribuinte para o PIB, adicionando 3,1 pp à taxa de crescimento anual.

O PIB do segundo trimestre confirmou a melhora na sua composição, marcada por mais uma forte expansão da Formação Bruta de Capital Fixo (FBCF), que cresceu 2,1% na margem e 5,7% em termos anuais. Esse aumento é atribuído ao crescimento da produção doméstica e da importação de bens de capital, além do bom desempenho nos setores de construção e desenvolvimento de sistemas de informática.

As exportações líquidas, no entanto, impactaram negativamente o crescimento, subtraindo 1,5 pp do PIB. Apesar do crescimento de 1,4% nas exportações, as importações aceleraram ainda mais, com alta de 7,6% na margem e 14,8% na comparação anual, reforçando a força da demanda interna.

Fonte: IBGE; Elaboração própria.

O Índice de Atividade Econômica (IBC-Br), que antecipa o desempenho do PIB, recuou 0,40% em julho, após uma alta expressiva de 1,40% no mês anterior. A expectativa era de uma queda de 0,9%, mas o recuo foi menor, marcando o primeiro declínio em quatro meses. Em agosto, o índice avançou 0,23% em relação ao mês anterior, superando as projeções de estabilidade. Na comparação anual, o IBC-Br registrou um aumento de 3,1%, enquanto no acumulado dos últimos 12 meses, o índice cresceu 2,5%.

A ocorrência de choques negativos, como a tragédia climática no Sul entre abril e maio, e a interrupção do ciclo de cortes na taxa Selic, decidida na reunião do Copom em junho, levou alguns analistas a revisar para baixo suas projeções para o PIB de 2024. No entanto, na divulgação mais recente, o carry-over subiu de 1,2% para 2,7%, indicando que, mesmo com estagnação nos próximos trimestres, o PIB já garantirá esse crescimento mínimo para o ano. Com isso, o Relatório Focus ajustou as expectativas para uma alta de 3%, refletindo um cenário mais otimista para 2024.

Na última ata do Copom, o Banco Central ressaltou que a atividade econômica tem mostrado um dinamismo superior ao previsto, levando à reavaliação do hiato do produto para o campo positivo. A combinação de um mercado de trabalho aquecido, política fiscal expansionista e o aumento das concessões de crédito às famílias continua a sustentar o consumo e a impulsionar a demanda agregada. Contudo, esse cenário de maior vigor econômico dificulta a convergência da inflação à meta, exigindo uma postura monetária mais contracionista para conter as pressões inflacionárias.

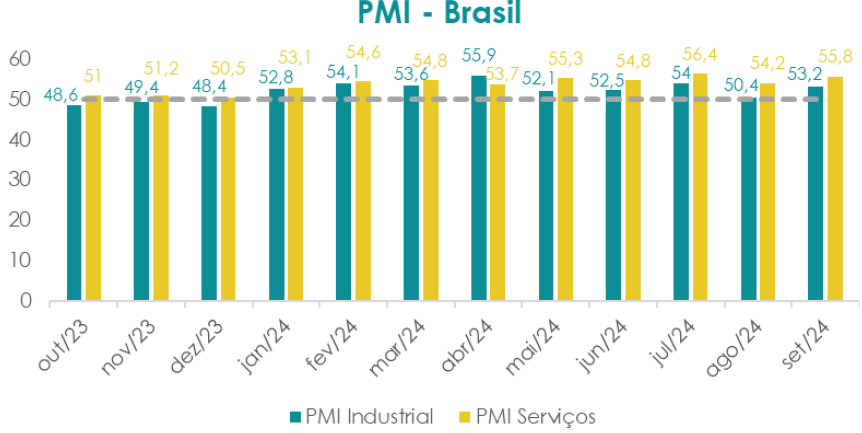

PMI Industrial e de Serviços flutuam em meio à demanda e pressões de custos no Brasil

Em julho de 2024, o PMI industrial atingiu 54,0 pontos, o maior nível em três meses, enquanto o PMI de serviços chegou a 56,4 pontos, o mais alto desde junho de 2022. Ambos os índices foram impulsionados pela forte demanda interna e externa. No entanto, os setores enfrentaram o impacto da desvalorização do real, que aumentou significativamente os custos dos insumos, forçando fabricantes e prestadores de serviços a reajustarem seus preços para proteger suas margens.

No mês seguinte, o cenário mudou, com o PMI industrial de agosto recuando para 50,4, indicando uma desaceleração da indústria, acompanhada por quedas na produção e nas vendas. Paralelamente, o PMI de serviços caiu para 54,2, o nível mais baixo desde abril, embora ainda se mantenha em território expansionista. Esse declínio foi impulsionado principalmente pela redução da demanda e pelas persistentes pressões inflacionárias, exacerbadas por problemas climáticos.

Já em setembro, o PMI industrial cresceu para 53,2, indicando uma melhora na produção, na criação de empregos e no aumento das vendas. No setor de serviços, o PMI subiu para 55,8, destacando-se pelo aumento expressivo dos novos pedidos, o maior registrado em 27 meses. Contudo, as pressões de custos permaneceram elevadas, especialmente em insumos como eletricidade e alimentos, resultando novamente no repasse desses encargos aos consumidores.

Fonte: Investing.com; Elaboração própria.

Déficit público exige que governo crie alternativas para elevar arrecadação e evitar o aumento da percepção de risco

O cenário fiscal do Brasil enfrenta desafios significativos devido ao aumento do déficit público e às incertezas nas contas públicas. Segundo o Ipea, os recentes ajustes de despesas visam alcançar um equilíbrio orçamentário, mas as previsões para o crescimento econômico permanecem moderadas.

O governo busca aumentar a arrecadação, e uma das medidas propostas é a “taxação das blusinhas”, que estabelece uma tarifa de 20% para compras internacionais abaixo de US$ 50. Essa nova imposição espera arrecadar cerca de R$ 700 milhões neste ano, conforme o Projeto de Lei Orçamentária Anual (PLOA) para 2025. No entanto, a implementação de reformas estruturais, como a tributária, ainda enfrenta desafios.

Além disso, o governo deve adotar uma estratégia de aumento da arrecadação para atingir a meta de resultado primário de zero déficit fiscal. Recentemente, houve uma piora nas expectativas para o resultado nominal de 2024 e 2025. As projeções passaram de -7,3% e -6,5% do PIB, segundo o relatório Focus de 26/07/2024, para -7,78% em 2024 e -7,3% em 2025, conforme o relatório Focus de 27/09/2024.

O contínuo déficit fiscal pode comprometer a confiança dos investidores e aumentar a percepção de risco, exigindo medidas fiscais mais rigorosas para estabilizar a economia e atrair investimentos estrangeiros.

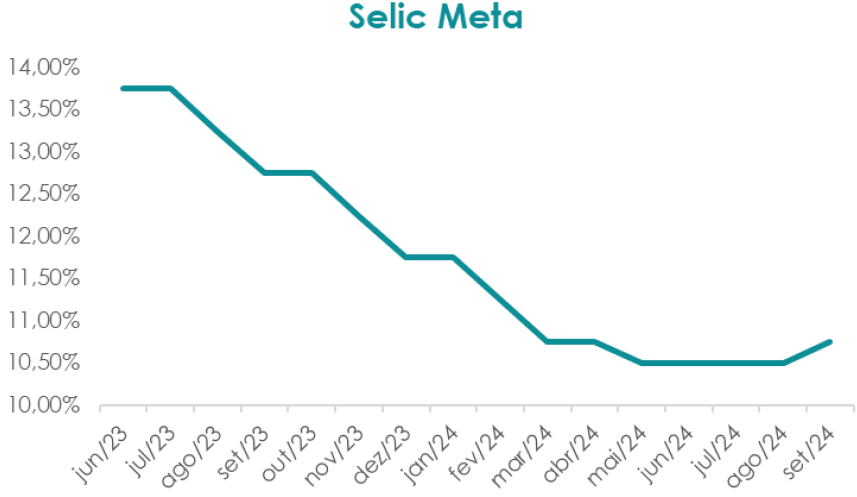

Banco Central adota postura cautelosa frente a incertezas e instabilidades, com elevação das projeções

As expectativas de inflação, especialmente a do IPCA para o fim de 2024, apresentaram uma leve aceleração no último trimestre, passando de 4,1% para 4,37%. Essa variação reflete pressões ainda presentes nos preços de serviços e de alguns insumos alimentares.

Esse aumento sutil na inflação, combinado com a instabilidade do cenário interno e externo, foi influenciado por incertezas econômicas e crises geopolíticas, como a guerra na Ucrânia e a instabilidade no Oriente Médio, que contribuíram para uma mudança nas expectativas de juros.

Inicialmente em 10,5%, a taxa Selic foi elevada para 10,75%, marcando o início de um novo ciclo de alta. A expectativa é que o Banco Central adote uma postura cautelosa, buscando equilibrar o controle da inflação e a manutenção do crescimento econômico. A previsão é que a taxa básica atinja 11,75% até o final de 2024. Nesse contexto, a taxa de juros neutra da economia está projetada em 4,75% desde junho, segundo o Banco Central.

Fonte: Banco Central do Brasil; Elaboração própria.

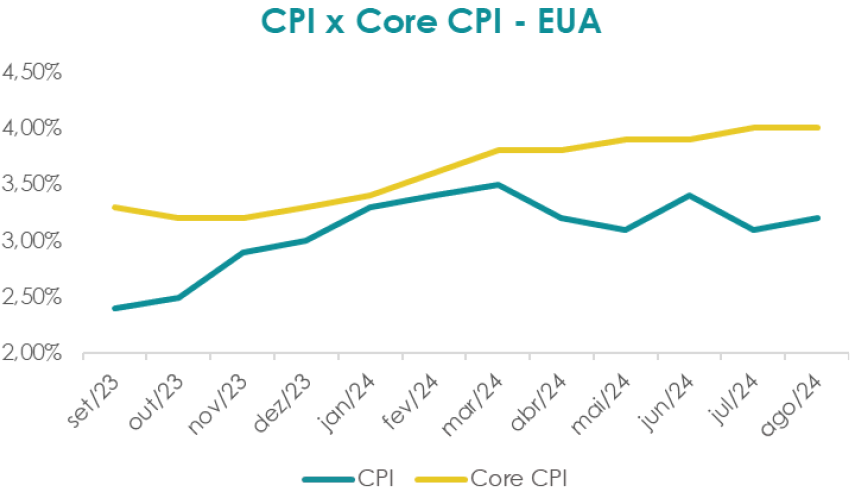

Impactada pelo índice de moradia, inflação nos EUA surpreende gerando incertezas sobre futuro da da política monetária

Durante o terceiro trimestre de 2024, o índice de inflação ao consumidor (CPI) apresentou a mesma leitura para os meses de julho, agosto e setembro, com variação de 0,2%. Em julho, o número ficou em linha com a expectativa do mercado, destacando-se o aumento de 0,4% no índice de moradia (Shelter), responsável por 90% dos itens que registraram inflação no período. Em agosto, o índice também seguiu as previsões, sendo influenciado pela aceleração do Shelter (+0,5%) e pela queda nos preços de energia (-0,8%). Setembro, por sua vez, a leitura foi ligeiramente superior às expectativas, com uma queda robusta no preço da energia (-1,9%) e um aumento significativo nos preços dos alimentos (+0,4%), que, somados ao Shelter (+0,2%), contribuíram com 75% do aumento mensal dos itens.

Assim, o trimestre encerrou com um CPI acumulado de 12 meses de 2,4%, o menor nível desde fevereiro de 2021, mas ainda acima da meta estabelecida pelo FED, de 2%. O período foi influenciado pelos índices de moradia e alimentos, com altas de 4,9% e 2,3%, respectivamente, no acumulado. O item de energia apresentou uma expressiva queda de 6,8% nos preços, evitando uma inflação maior. Observando o core CPI, foram registradas leituras de 0,2% em julho e 0,3% em agosto e setembro, resultando em um acumulado de 3,3% nos últimos 12 meses, com uma aceleração marginal de 0,01 p.p. em relação ao acumulado de agosto. A elevação do núcleo da inflação ao fim do trimestre trouxe questionamentos ao mercado quanto à duração do ciclo de cortes nas taxas de juros adotado pelo banco central americano.

Fonte: U.S. Bureau of Labor Statistics; Elaboração própria.

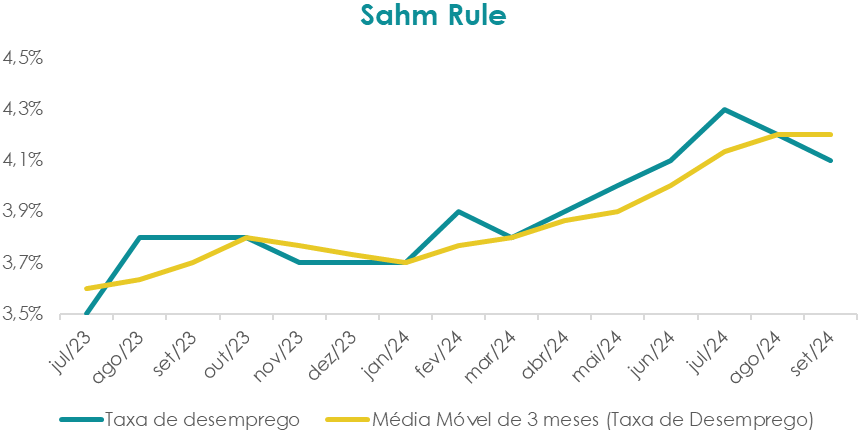

Payroll – Iminência da recessão norte-americana surge com o trimestre e se dissipa ao decorrer do tempo

No terceiro trimestre de 2024, a economia americana observou um crescimento na taxa de desemprego (+0,02 p.p.) em julho, seguido de uma queda de 0,01 p.p. nos dois meses subsequentes, passando de 4,3% em julho para 4,1% em setembro.

O período foi marcado por surpresas, começando com a criação de empregos significativamente abaixo do esperado em julho (+114 mil empregos), além de um aumento expressivo no número de pessoas desempregadas (+352 mil), representando um crescimento de 21% em relação ao ano anterior. Somado a um aumento expressivo na força de trabalho (+420 mil), impulsionado pela imigração, esses dados geraram temores globais de uma recessão nos Estados Unidos. O aumento relevante da taxa de desemprego acendeu o alerta para a Sahm Rule, que indica uma recessão quando o desemprego aumenta mais de 0,5 p.p. na média móvel de três meses em relação ao valor mínimo da média móvel dos 12 meses anteriores.

Fonte: U.S. Bureau of Labor Statistics; Elaboração própria.

Em agosto, a criação de empregos novamente ficou abaixo das expectativas (+142 mil empregos), com 42 mil pessoas deixando o desemprego. Destacou-se a criação de 118 mil novos empregos no setor privado, e o aumento do rendimento médio por hora (+0,4% em relação a julho), alcançando US$35,21 por hora. O resultado do relatório de empregos (payroll) indicou que o mercado de trabalho estava desacelerando, mas sem sinais de colapso.

Por fim, em setembro, a criação de 254 mil novos empregos superou as expectativas do mercado. Essa recuperação, somada à queda na taxa de desemprego, gerou questionamentos sobre a eficácia da Sahm Rule e reduziu as preocupações de uma recessão na economia americana. O resultado foi impulsionado pela criação de empregos nos setores de educação e serviços de saúde (+81 mil), e lazer e hospitalidade (+78 mil), além de um novo aumento de 0,4% no rendimento médio por hora, que chegou a US$ 35,36.

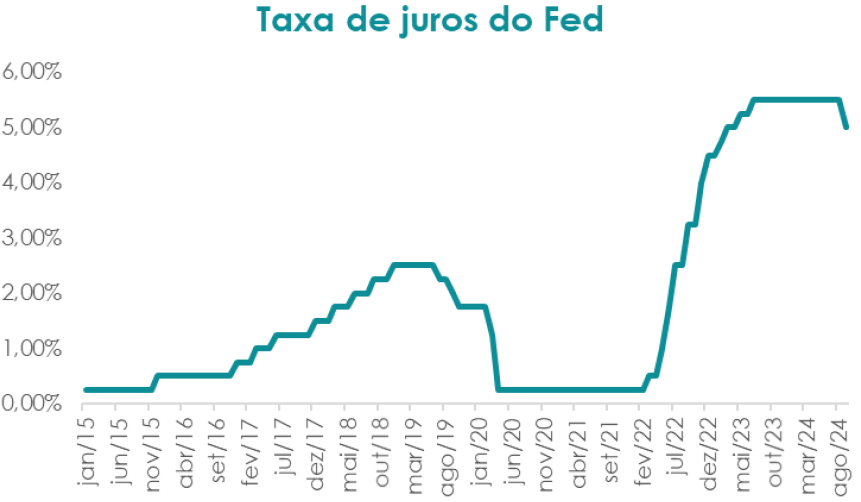

Fed inicia afrouxamento monetário, mas permanece atento aos riscos inflacionários

Após o ciclo de alta na taxa de juros, implementado para controlar a inflação desenfreada em diversos países, observou-se o início do ciclo de queda de juros nos Estados Unidos. O Federal Reserve reduziu a taxa de juros de 5,5% para 5,0%, uma queda que superou as expectativas de alguns players do mercado, que previam uma redução para 5,25%, ou seja, uma diminuição de apenas 0,25 pp.

Fonte: U.S. Bureau of Labor Statistics; Elaboração própria.

Essa redução animou muitos participantes do mercado financeiro, que estavam receosos quanto a uma possível crise na principal economia do mundo. No entanto, o processo de diminuição da taxa de juros nos EUA deve ocorrer de forma gradual, uma vez que o banco central ainda considera os riscos inflacionários.

China passa a priorizar estímulos à demanda para atingir a meta de crescimento

No Plenário do Partido Comunista Chinês de julho, a ausência de novas iniciativas e estímulos gerou uma perspectiva econômica desalentadora, com a projeção de crescimento para 2024 reduzida para abaixo da meta governamental de 5,0%. A estagnação do setor imobiliário e do mercado acionário levou os investidores a buscar segurança em ativos de renda fixa e ouro, pressionando as taxas de juros para baixo. Além disso, a desaceleração na manufatura e nas exportações foi evidenciada pela queda do PMI industrial para 49,8 em julho e pelo crescimento de 7% nas exportações, abaixo do esperado.

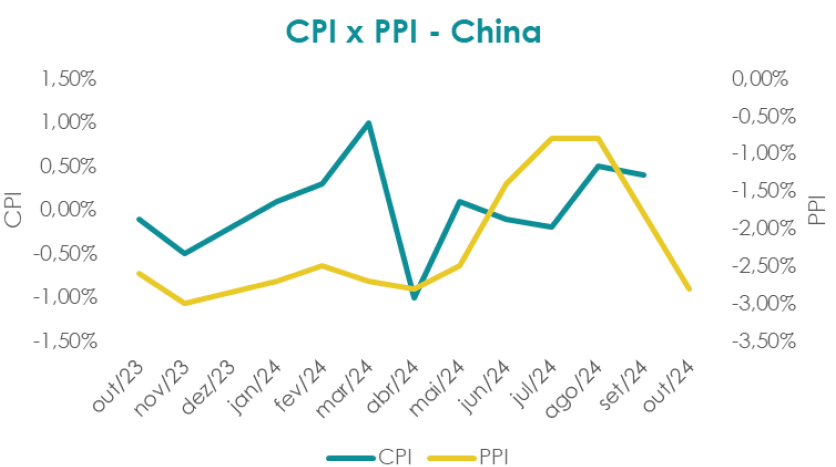

A situação se agravou em agosto, quando a inflação anual alcançou apenas 0,6%, o menor aumento desde 1999. A inflação subjacente subiu apenas 0,3%, o nível mais baixo em três anos, o que pode adiar os gastos das famílias e o investimento empresarial. As vendas no varejo aumentaram apenas 2,1% em termos anuais, abaixo do esperado, mesmo durante o período de viagens de verão.

Em setembro, o CPI da China subiu apenas 0,4% em relação ao ano anterior, abaixo da expectativa de 0,6%. O índice de preços ao produtor (PPI) registrou uma queda de 2,8%, marcando o 24º mês consecutivo de deflação, resultado das flutuações nos preços das commodities e da demanda interna insuficiente. Para enfrentar esse cenário, o Banco Popular da China (PBoC) injetou 800 bilhões de yuans no sistema financeiro e considerou liberar mais 500 bilhões de yuans. O PBoC também reduziu a taxa de recompra reversa, a taxa de empréstimos de médio prazo e o coeficiente de reserva dos bancos, liberando 1 trilhão de yuans para aumentar o crédito. Outras medidas incluíram a diminuição da contribuição mínima para a compra de uma segunda residência e incentivos para que governos locais adquirissem imóveis não vendidos.

Fonte: Investing.com; Elaboração própria.

Apesar do anúncio, o mercado permanece cauteloso. As ações chinesas atingiram máximas de dois anos, aumentando 25% em poucos dias, e esse otimismo também foi sentido na bolsa brasileira, especialmente entre as exportadoras de commodities. No entanto, o mercado recuou à medida que o nervosismo aumentava devido à ausência de mais detalhes sobre os planos de gastos adicionais do governo. Essa incerteza levantou questões sobre a eficácia das medidas anunciadas, sugerindo que elas podem não ter sido suficientes para enfrentar os desafios estruturais da economia chinesa, e enfatizou a necessidade de políticas fiscais mais eficazes para combater a deflação e estimular a demanda de forma sustentável.

Nesse contexto, no dia 12 de outubro, o governo anunciou novas medidas fiscais, afirmando que ainda tem espaço para aumentar a dívida e o déficit fiscal, embora sem detalhar todas as iniciativas de estímulo. Entre as principais políticas estão a alocação de 400 bilhões de yuans para governos locais, o uso de 2,3 trilhões de yuans em bônus não utilizados e a ampliação do teto da dívida para reestruturar dívidas ocultas. Outras ações incluem a compra de terrenos ociosos e imóveis comerciais, priorizando habitações subsidiadas, além de considerar a abolição do imposto sobre valor agregado para edifícios residenciais e o aumento de subsídios para estudantes, em resposta ao recorde de desemprego juvenil em agosto. O ministro das Finanças também destacou a necessidade de reformas financeiras e tributárias para otimizar processos e estimular inovações.

Autores: João Pedro Melo Zimmermann, Diogo Rodrigues Machado e Vinícius Gallardo Ribeiro Rodrigues.