Dentre as diversas demonstrações contábeis, temos as 3 principais e mais usadas em todo o mundo: Demonstração do Resultado de Exercício, Demonstração do Fluxo de Caixa e Balanço patrimonial. Aqui, abordaremos toda a parte teórica do Balanço Patrimonial, desde a função, objetivos e, além disso, como analisar de forma prática um balanço patrimonial, incluindo a análise de indicadores e análise vertical e horizontal. Antes de se iniciar, é importante notar que o Balanço Patrimonial segue o regime de competência, não o ciclo de caixa, como a DFC, isto é, caso a empresa emita uma despesa em um mês, ela será dada no balanço como naquele mês, mesmo o pagamento sendo em meses seguintes ou parcelado.

Importante citar que o Balanço Patrimonial é uma foto da empresa no último dia do período analisado, ou seja, antes dessa data, a empresa pode fazer qualquer movimentação nas contas contidas no BP, inclusive injetar capital para inflá-lo e algumas outras modificações que podem ser prejudiciais a análise. É daí que vem a importância de se analisar todas as demonstrações contábeis em conjunto.

O que é, sua função e utilidade

Em sua essência, o Balanço Patrimonial (BP) é o relatório contábil feito após todas as movimentações financeiras de uma empresa em determinado período (geralmente trimestral ou anual), ou seja, através dele é que se obtém a origem de recursos da empresa. O Balanço Patrimonial é usado para obter informações cruciais da companhia analisada, como por exemplo a situação do patrimônio da empresa, como bens, direitos, dívidas e obrigações. É dele que derivam as informações relacionadas a dividas, ao capital da empresa, ao número de ativos que a empresa possui e como está sua gestão de capital de giro.

O Balanço é útil ao analisar um firma pois divide todas as suas informações relacionadas ao patrimônio em blocos, de fácil visualização. Além do que já foi citado, tais informações permitem analisar detalhes também do futuro da empresa analisando a sua situação presente, como por exemplo, analisar sua posição em caixa e reservas e endividamento para ver a possibilidade de um dividendo futuro, ou então estimar, com base em estoques e dívidas, o capital de giro futuro, muito útil para prever o comportamento da empresa.

Estrutura

O BP é dividido em 3 estruturas distintas, mas que possuem relação entre si: Ativos, Passivos e Patrimônio Líquido. Ao lado esquerdo, ficam os ativos da empresa, enquanto do lado direito os passivos, e embaixo desses o patrimônio líquido. As linhas dentro das três estruturas são agrupadas por ordem de elegibilidade e/ou liquidez, isso é, dentro dos ativos, eles são agrupados por ordem de liquidez (facilidade de transformação em dinheiro) e na parte dos passivos, não por via de regra, mas geralmente, são apresentados em forma de importância quanto ao pagamento, ou seja, a empresa elenca qual a ordem de importância de pagamento, se são os funcionários, fornecedores ou dívidas, sendo essa a mais usual. Sua estrutura contábil é dada por:

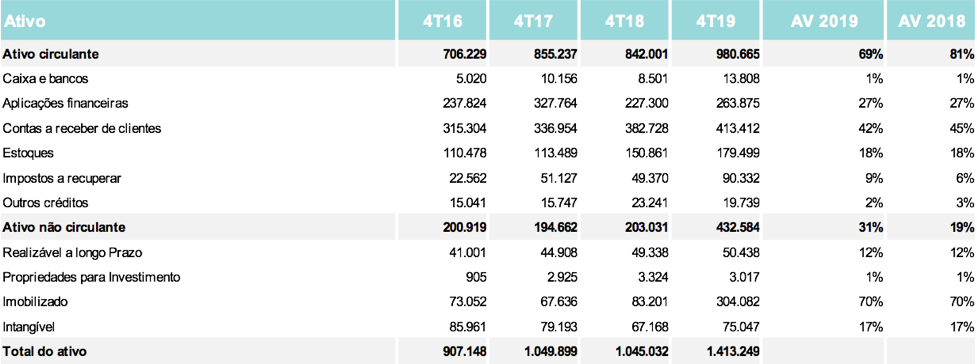

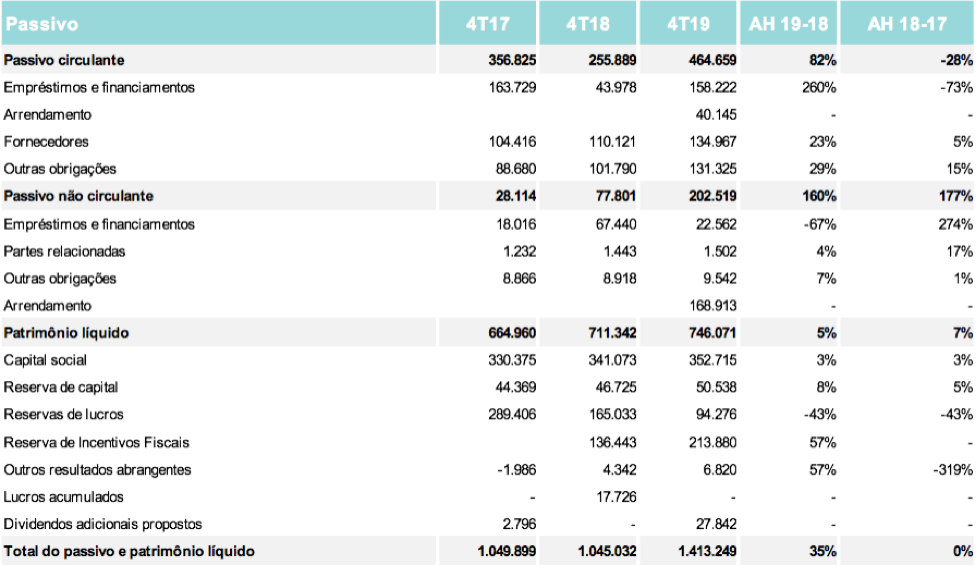

Balanço Patrimonial Arezzo – 31/12/2019 – em milhares de reais (R$)

Ativo

O ativo nada mais é que o conjunto de bens e direitos da empresa. Dentro do ativo, há duas subestruturas: Ativo Circulante (AC) e Ativo Não Circulante (ANC)

O AC são os bens/direitos que serão transformados em dinheiro dentro do período de um ano, ou seja, aqui é onde se encontra a posição em caixa, estoques, contas a receber e outras possíveis fontes de monetização da empresa.

Já no ANC, se encontram os bens/direitos que serão ou transformados em capital ou utilizados a longo prazo pela empresa, após o período de um ano, ou seja, aqui entram os investimentos de longo prazo, o realizável a longo prazo, os bens imobilizados (fábricas e máquinas).

Passivo

Os passivos são as obrigações/dívidas que a empresa possui e é dividida da mesma forma que os ativos, em passivo circulante (PC) e não circulante (PNC).

O PC é composto de dívidas/obrigações de até um ano, como salários de funcionários, fornecedores, dívidas de curto prazo, tributos e dividendos.

No PNC é onde se encontram as dívidas/obrigações de longo prazo, como empréstimos, provisões e outros.

Patrimônio Líquido

Aqui, é onde se encontra os recursos investidos pela empresa, como o capital social dos acionistas e as reservas de lucros.

É importante notar que o balanço patrimonial possui algumas particularidades quanto as suas estruturas. A equação:

A=P+PL

Significa que os ativos da empresa são iguais aos seus passivos somados ao seu patrimônio líquido, o que permite-nos inferir que todos os ativos são formados ou através de dívidas (passivo) ou através de aporte de capital (patrimônio líquido), e o contrário também, ou seja, que os passivos são pagos com caixa ou produtos/serviços vendidos (estoques) através do uso dos ativos. Sempre ao ver um balanço patrimonial, é importante notar que a fórmula sempre é válida, e a soma dos três componentes têm que obrigatoriamente ser igual a zero.

Análise do Balanço Patrimonial

Daremos agora o início a análise do BP. De modo geral, existem 3 métodos de se analisar o balanço patrimonial, e todos serão abordados aqui separadamente, porém é interessante que se aplique-os em conjunto para uma análise aprofundada e eficaz da composição da demonstração contábil.

Análise Vertical (AV)

Tal análise consiste na comparação de cada linha do ativo ou passivo com o total do mesmo. Ou seja, pega-se cada linha e mede-se a participação dessa linha dentro de cada total e transforma-se o número em porcentagem, seja no passivo ou no ativo, o formato é o mesmo. Por exemplo: usando o mesmo balanço patrimonial usado acima, pode-se notar que o Ativo total no 4T19 era de 1.413.249, o AC era de 980.665 e o ANC de 432.584, logo, dividindo o AC pelo Ativo Total e o ANC pelo Ativo Total, nota-se que o AC representa 69% do total do ativo e o ANC 31%. Já para as demais linhas, faz-se a divisão da mesma pelo total do AC ou ANC, dependendo de onde se encontrar a conta que se deseja calcular a participação. Por exemplo, Do total dos ativos circulantes, 1% é caixa, 27% aplicações e 42% contas a receber dos clientes (o que para efeitos de resumos e facilidade, pode-se unir as duas linhas caso necessário) e assim em diante.

Análise Horizontal (AH)

Tal análise consiste na comparação de um ano com o seu ano anterior, para conseguir analisar a evolução da conta que deseja-se analisar ao longo do tempo. Para chegar a tal número, divide-se o valor da conta no ano que deseja-se analisar e pela do ano anterior, diminuindo 1 e multiplicando por 100 para passar para porcentagem. Como na AV fizemos para o ativo, aqui faremos para o passivo, porém, a conta cabe para ambas as partes do balanço.

Indicadores

Dentro do Balanço Patrimonial, é possível verificar a existência de indicadores que auxiliam na tomada de decisão do investidor/analista, sendo usados para comparação com negócios do mesmo setor que sejam parecidos e também analisar dentro da própria empresa como esse indicador mudou ao longo dos anos para ver mudanças dentro da companhia.

Indicadores de Liquidez

Os indicadores de liquidez servem para ver como está a dívida da empresa, sua capacidade de pagamento e/ou aumento da mesma.

Liquidez Corrente: Composto pela divisão do AC pelo PC, ela indica como está a capacidade de pagamento da dívida de curto prazo da empresa, ou seja, se o indicador for maior que um, a empresa consegue pagar suas dívidas de até um ano apenas com o uso dos seus ativos, sem precisar negociar ou rolar a dívida.

Corrente = Ativo Circulante / Passivo Circulante

Liquidez Seca: Idêntica a Corrente, porém, é subtraído os estoques do AC, visto que nem sempre a empresa consegue vendê-los em sua totalidade e caso a empresa tenha um número muito alto de estoques que não consiga vender, o indicador de Liquidez Corrente ficará inflado, logo, recomenda-se o uso da Liquidez Seca nessas situações.

Seca = (Ativo Circulante – Estoques) / Passivo Circulante

Liquidez Imediata: Esse indicador verifica qual a liquidez da empresa para curtíssimos períodos, como uma semana ou mês, ou seja, desconta-se do ativo circulante tudo o que não possui altíssima liquidez, como estoques, duplicatas, impostos e outros.

Imediata = Disponíveis / Passivo Circulante

Liquidez Geral: O indicador mais famoso consiste em dividir o Ativo Total pelo Passivo Total com a intenção de medir a liquidez da empresa não só no curto prazo, mas por um período maior do que um ano.

Geral = Ativo Total / Passivo Total

Indicadores Operacionais

Os indicadores operacionais, como o nome indica, medem como vai a operação da empresa e indica algumas melhorias a serem adotadas pela empresa, além de ajudar com a gestão de capital de giro.

Prazo Médio de Estocagem: Mede quantos dias a mercadoria fica estocada., permitindo verificar melhorias a serem feitas no processo de estocagem para evitar demasiada depreciação do produto e seu custo de estocagem.

PME = (Estoques / Custo Mercadoria Vendida) * 360

Prazo Médio de Cobrança: Tempo medido da venda do produto até o recebimento do dinheiro da venda.

PMC = (Duplicatas / Receita) * 360

Prazo Médio de Pagamento: Tempo que a empresa leva para pagar o produto vindo dos fornecedores.

PMP = (Fornecedores / Compras) * 360

Bibliografia

IUDÍCIBUS, S. et al. “Contabilidade para Não Contadores” 5° ed. Atlas, 2008.

IUDÍCIBUS, S. et al. “Contabilidade Introdutória” 11° ed. Atlas, 2010.

REIS, Tiago. “Guia Suno Contabilidade para Investidores” 1° ed. CLA, 2019.

Fonte: Demonstração de resultados da Localiza Hertz. Elaboração própria.

Fonte: Demonstração de resultados da Localiza Hertz. Elaboração própria.

Fonte: Demonstração de resultados da Localiza Hertz, Movida e Unidas. Elaboração própria.

Fonte: Demonstração de resultados da Localiza Hertz, Movida e Unidas. Elaboração própria.

Se você nunca estudou de fato o mercado financeiro, provavelmente não conhece **Benjamin Graham *** *(Londres, 8 de Maio de 1894 – 21 de Setembro de 1976), o guru dos gurus de Wall Street.

Se você nunca estudou de fato o mercado financeiro, provavelmente não conhece **Benjamin Graham *** *(Londres, 8 de Maio de 1894 – 21 de Setembro de 1976), o guru dos gurus de Wall Street.