Corporate Finance (Finanças corporativas) é o nome dado a divisão das finanças que lida com situações como: fontes de financiamento, estruturação de capital e decisões de investimento. A principal preocupação aqui, na Corporate, é maximizar o valor do acionista nas decisões, tanto de curto como de longo prazo, da companhia.

Uma das principais atribuições dada aos departamentos de Finanças Corporativas é o de investimento. Não só administrar e supervisionar, mas tomar decisões que façam sentido dado o momento e o segmento da firma. Como por exemplo, podemos citar um empreendimento realizado por uma empresa de Real State. A firma sabe que precisa fazer algum projeto que rentabilize seu capital. Cabe então ao departamento de Corporate não só analisar as melhores oportunidades, mas também a estratégia a se seguir. Algumas perguntas a serem feitas em relação a estratégia: Qual investimento devo fazer? Qual investimento maximizara meu retorno? Devo fazer com capital próprio, de terceiros ou através de Equity?

Dentro das Finanças Corporativas, há uma série de instrumentos usados para calcular a viabilidade de um projeto ou investimento. Passaremos por todos, citando exemplos e suas respectivas fórmulas com o uso na HP 12C. Antes de tudo, é importante ressaltar que aqui lidaremos com o assunto de Finanças Corporativas, o que envolve o uso de matemática financeira. Iremos apresentar os termos, fórmulas e explicar cada um. Logo após, faremos um resumo de como deve ser tomada a decisão de um investimento e suas implicações, para isso, usaremos exemplos numéricos com o uso da HP12C.

Future Value e Present Value

Começando com Future Value (Valor futuro), que chamaremos de FV. O FV de um número nada mais é do um montante de dinheiro hoje, avaliado em um dado ponto do futuro. Já o Present Value (Valor Presente), é o próprio montante avaliado hoje. Podemos usar uma fórmula para ambos os termos:

![]()

- FV = Future Value

- PV = Presente Value

- R = Taxa de juros ou Custo de Capital

Assim, temos que o FV é o PV multiplicado por 1 mais o custo de capital do investimento, elevado ao número de anos da duração do investimento ou projeto. Para acharmos o PV quando tivermos o FV, basta reorganizar os termos da equação para isolar o PV.

Net Present Value (NPV) ou Valor Presente Líquido (VPL)

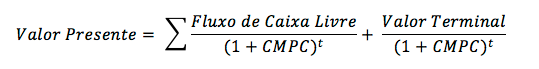

Agora, entrando a fundo no conceito de Corporate, começaremos a aplicar funções mais úteis. Iniciando pelo Net Present Value (Valor Presente Líquido, VPL) que chamaremos de NPV. O NPV é muito utilizado para fazer valuation (estimar o valor econômico de algo, nesse caso um projeto/investimento) para se obter uma ideia da viabilidade do projeto. De forma resumida, o NPV é o valor presente de todos os fluxos de caixa que estão relacionados ao projeto. É dado pela fórmula:

![]()

- NPV = Net Presente Value

- CF0 = Investimento

- CFt = Fluxo de Caixa no período t

É interessante ressaltar que o Investimento entrará com sinal negativo, visto que há uma saída de caixa, não uma entrada.

Perpetuity (Perpetuidade)

Para seguirmos, tem-se o conceito de Perpetuity (Perpetuidade), que tem como premissa o investimento feito que durará infinitamente e os fluxos de caixa serão sempre os mesmos:

![]()

- C = Fluxo de caixa

- R = taxa

Já se supusermos que os fluxos de caixa não serão constantes, mas sim crescerão a uma taxa (g), temos que:

![]()

- G = growth, taxa de crescimento

Annuity (Anuidade)

O último conceito para fluxo de caixa é o de Annuity (Anuidade), que consiste em um fluxo de caixa fixo recebido constantemente por um certo período:

![]()

Internal Rate of Return (IRR) ou Taxa Interna de Retorno (TIR)

Entrando no tema Rentabilidade, temos alguns conceitos a serem abordados. O Internal Rate of Return (Taxa Interna de Retorno), ou IRR, é a rentabilidade a ser adquirida para que o NPV seja 0, ou seja, para que o projeto seja sustentável. Temos como fórmula para o IRR:

![]()

Payback

Outro termo que vamos comentar já é bem disseminado pelo mercado em geral e é conhecido como Payback. Nada mais é o tempo em anos para a recuperação do valor investido. É fácil notar que, tudo o mais constante, o projeto com o menor payback deve ser escolhido, pois haverá o retorno financeiro mais cedo.

![]()

Profitability Index (Índice de Rentabilidade)

Já o Profitability Index é basicamente a rentabilidade do investimento e é dado por:

![]()

Quando realizar ou não um investimento?

Dado todos os índices e fórmulas dadas, podemos agora fazer a aplicação na HP12C. Porém, antes disso, é interessante que se decida quando e porque fazer o investimento. De nada adianta calcular todos os índices, se não se sabe qual decisão tomar e nem o motivo.

Então, começando pelo NPV temos que o investimento/projeto deve ser feito quando o NPV>0, ou seja, positivo. Deve-se, em teoria, aceitar todos os investimentos que tiverem um NPV acima de 0, porém na prática a empresa não possui recursos ilimitados e por muitas vezes há um limite de capital disponível para ser usado. Quando há tal restrição, deve-se fazer o investimento no qual tiver o maior NPV, visto que o valor presente de tal projeto terá um valor presente maior que os demais.

Já levando em conta o IRR, deve-se aceitar todos os projetos no qual o IRR for maior que o custo de capital da empresa. Porém, ao ter de escolher investimentos excludentes, é interessante que se escolha o maior IRR possível, pois a rentabilidade será mais alta.

Há também um outro empecilho: o desacordo entre NPV e IRR, visto que ao termos 2 investimentos a serem feitos e calculados ambos os índices, um pode obter o IRR maior e o outro o NPV maior. Nesse sentido, deve-se sempre optar pelo qual possuir o maior NPV, pois o IRR não leva em conta a ordem dos fluxos de caixa. Por exemplo, o projeto A possui um investimento de 1000, o fluxo de caixa 1 de 500 e o fluxo de caixa 2 de 1000. Já o projeto B possui o contrário, com investimento de 1000, fluxo de caixa 1 de 1000 e fluxo de caixa 2 de 500. Ambos irão possuir o mesmo IRR, porém o projeto B terá um NPV maior, por conta de receber o maior fluxo de caixa primeiro. Logo, a escolha que maximizará o retorno é o projeto B.

Aplicação na HP12C

Agora que foi visto todos os componentes de estudo da Corporate Finance, podemos partir para exemplos práticos e utilizando a HP12C.

Exemplo 1: Dado um montante de R$1230 hoje, rendendo a uma taxa de 0.5% ao mês por 6 anos, qual o montante gerado ao final do período?

Resposta: Antes de tudo, limpar a memória usando f e CLx. Clicar em: 1230, depois em CHS (esse botão faz com que o sinal do input seja negativo, visto que é uma saída de caixa) e logo após em PV, pois esse é o valor do aporte. Depois, clicar em 0.5 e na tecla i, logo após, clicar em 72 (6 anos e meses) e em n. Todos os inputs feitos, clicar em FV para obter o resultado ao final do período, que será de R$1761,41.

Exemplo 2: Uma empresa investiu 15.000 reais em uma fábrica que irá retornar os seguintes fluxos de caixas nos próximos anos: 8.000, 6000, 4500, 2000. Calcular o NPV sabendo que o custo de capital da firma é de 12%.

Resposta: Para fazermos na HP12C, começar pelo investimento. Clicar em 15000, CHS, g (opção “azul” para fluxo de caixa) e em PV. Após isso, começaremos a colocar os próximos fluxos de caixa. 8000, g e PMT para a HP12C entender que é um fluxo de caixa no período 1. 6000, g e PMT. 4500, g e PMT e, por fim, 2000, g e PMT. Feito os fluxos de caixa, clicar em 12 e em i para o custo de capital e em f e PV para obter o NPV do projeto, que nesse exemplo é de 1400. Sendo positivo, o investimento é qualificado como viável.

Exemplo 3: Usando o exemplo interior, como podemos obter o IRR?

Resposta: Podemos fazer o mesmo procedimento anterior, porém não colocamos o i e em vez de clicar em f e depois em PV para obter o NPV, clicamos em FV para obter o IRR. Como resultado, temos: 17.41%, o qual é maior que o custo de capital da firma.

Exemplo 4: Também usando o exemplo dado, temos que a rentabilidade é de?

Resposta: Clicar em 8000, ENTER, 6000, ENTER, 4500, ENTER, 2000 e em + três vezes, pois foram feitas 4 somas. Clicar em ENTER, 15000 e no símbolo de dividir. Obtêm-se o resultado de 1,37, ou 137% de rentabilidade.

Exemplo 5: Usando os fluxos de caixas anteriores, qual o payback do projeto?

Resposta: Como nesse caso os fluxos de caixa não são constante, há de se usar o payback modificado. Para isso, somamos os fluxos de caixa até obtermos o resultado mais próximo do investimento. Por exemplo, é fácil notar que o payback é algo entre o segundo e o terceiro fluxo de caixa, visto que os dois primeiros fluxos somam 14000, número próximo de 15000. Visto isso, sabemos que o Payback é 2,XX. Para descobrir o XX, temos de pegar o restante para o retorno do investimento (1000) e dividir pelo próximo fluxo de caixa. Tem-se então: 0,22. Somado com os 2 outros fluxos, tem se o payback desse projeto de 2,22 anos.