Atualmente cerca de 27,6% das empresas listadas no índice Ibovespa são do setor financeiro. Na maioria dos países emergentes, como no Brasil, o segmento financeiro possui a maior participação entre as empresas listadas na bolsa de valores. Mesmo em mercados desenvolvidos como o Americano ou o Europeu, as companhias financeiras continuam com uma grande participação entre as empresas listadas, chegando a 15% nos Estados Unidos. Em termos globais, cerca de 20% de todas as companhias de capital aberto são do setor financeiro. Porém as empresas financeiras possuem algumas peculiaridades em relação às outras, o que acaba tornando-as impossível de se avaliar através dos métodos tradicionais. Por isso, para podermos fazer um Valuation das companhias financeiras precisamos fazer algumas mudanças ao modelo tradicional do DCF (Discounted cash flow) ou utilizar outros modelos.

OS PROBLEMAS

Podemos dividir os problemas – ou peculiaridades – das empresas do setor financeiro em 3 categorias: Regulação, diferenças contábeis e dívida. Vamos explorar um pouco sobre cada tópico e mais pra frente ver como isso se torna um problema ao fazer o valuation.

Regulação

O setor financeiro é bastante vital para as economias capitalistas, não é à toa que ele é bastante regulado, além de ser o responsável por algumas crises econômicas mundiais, como por exemplo a crise de 2008. Estas regulações limitam a liberdade do setor, por isso é importante tomar cuidado com a regulação ao qual a companhia está sujeita, para não modelar cenários impossíveis.

A principal regulação do setor financeiro é a taxa compulsória, essa taxa é um limite do quanto o banco pode emprestar para os seus clientes. Porém o banco pode por escolha própria ou condições de mercado diminuir ainda mais a quantia emprestada. A soma desses dois fatores é chamada de reserva de capital, ele nada mais é do que uma porcentagem da dívida da companhia que fica reservada para diminuir o chamado multiplicador bancário e os riscos do próprio negócio da companhia. A reserva de capital é fator muito importante para os bancos e será necessário na segunda parte para fazermos o DCF.

Outros dois tipos de regulação que o setor possui é: Limitação nos tipos de produtos que o portfólio do banco pode investir, por isso ao calcularmos o retorno destes portfólios precisamos ser coerentes com os ativos ao qual eles podem investir. E por fim a entrada de novos concorrentes nesse setor é regulado, o que altera um pouco o ambiente competitivo.

Diferenças Contábeis

Grande parte dos ativos financeiros de um banco são marcados a mercado, isso faz com que seja impossível fazer qualquer tipo de comparação entre empresas do setor financeiros e empresas não financeiras, pois as empresas não pertencentes ao setor financeiro tendem a ter a balança patrimonial marcado pelo preço de aquisição.

A marcação a mercado faz com que os indicadores que utilizam a balança patrimonial mudem de sentido, por exemplo o ROA (Return on Assets), numa empresa não financeira ela é o retorno da companhia em cima do preço de aquisição dos ativos, porém em companhias financeira o ROA é o retorno da companhia em cima do preço dos ativos no momento.

Outra questão interessante é que o setor tem grandes provisões de perda, em cima dos produtos adquiridos pelos clientes e do seu portfólio. Estas provisões financeiras afetam o lucro da companhia. Por isso, para projetarmos o lucro da companhia temos que projetar as provisões da companhia, uma maneira de fazer isso é projetar uma perda esperada e assumir que as provisões serão do mesmo valor. É importante ressaltar que isso é uma hipótese e pode não se concretizar.

Bancos conservadores fazem provisões maiores que a perda projetada, ou projetam a perda com premissas mais pessimistas. Por outro lado, existe bancos que fazem provisões relativamente menores, por isso apresentam lucro contábil maior naquele período, porém não sustentável a longo prazo. É importante vermos se a empresa está assumindo provisões condizentes ou se está procurando inflar o seu lucro.

Dívidas e Reinvestimentos

A grande diferença entre companhias financeiras e as demais é a dívida. Para o setor dívida é matéria prima, elas captam dívidas dos seus clientes e transforma isso em produtos, como por exemplo, empréstimos bancários. Dívida para estas empresas não é o que ela captou de terceiros e usou para aumentar ou manter o seu modelo de negócios, mas sim o próprio modelo de negócios da empresa. Esse fato traz certos problemas ao se fazer um valuation no qual vamos explorar mais à frente.

Não é possível definir dívidas de bancos de forma correta, por exemplo, o dinheiro que o cliente depositou na conta poupança entra como uma dívida para o banco, porém não podemos contar um dos produtos do banco como sente uma dívida, isso faz com que saber o que realmente é dívida ou não para um banco se torne algo muito subjetivo e complicado.

O outro problema é que não sabemos o quanto o banco reinveste. Sabemos que reinvestimento é o Capex e a necessidade de Capital de giro, porém empresas financeiras dificilmente gastam muito em ativos imobilizados, na verdade cada vez mais o reinvestimento dos bancos vem sendo através de ativos intangíveis, que são contabilizados como gastos operacionais. E se calcularmos a necessidade de capital de giro com a diferença entre Ativos Circulantes e Passivos Circulantes, vamos ter um valor muito volátil para estas empresas.

PROBLEMAS NO VALUATION

As peculiaridades que empresas financeiras possuem trazem certos desafios para o valuation. O fato de não conseguirmos determinar Capex nem a necessidade de capital de giro, faz com que, pelos métodos tradicionais, seja impossível chegar a um Free Cash Flow. Além disso, não saber o grau de reinvestimento da empresa faz com que nós não tenhamos como ter boas estimativas de crescimento para a companhia.

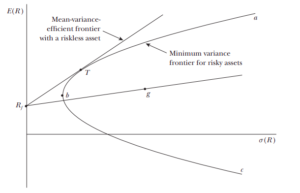

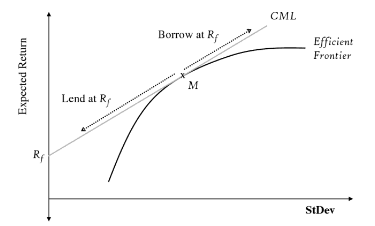

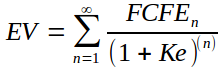

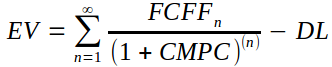

Se quisermos fazer um valuation através do DFC será necessário utilizar o FCFE, pois se utilizarmos o WACC para descontar o fluxos de caixa estaremos sobre avaliando a empresa, isso acontece pelo fato da composição da dívida da empresa conter a poupança dos seus clientes que são remuneradas a taxas baixas, como consequência o WACC também teria uma taxa baixa, porém como já mencionado não podemos contar um serviço financeiro da empresa como dívida, logo não podemos descontar os fluxos de caixa da empresa com este WACC.

Certos analistas procuram substitutos para o Free Cash Flow, como por exemplo, descontar apenas o lucro da empresa, o problema ao fazer isso é que mesmo que a empresa não reinvista nada em ativos imobilizados e distribua 100% dos seus lucros em algum momento a portfólio da companhia irá aumentar, o que fará a empresa por lei ter que aumentar a sua reserva de capital, sendo assim ela não poderá repassar todos os lucros, isso por sua vez fará o modelo refletir com menos precisão o valor da companhia.

Existe analistas que procuram criar um “Pseudo Free Cash Flow”, basicamente o que é feito é procurar estimar uma taxa de reinvestimento, o grande problema é que essa prática só é bem realizada por aqueles que conhecem muito bem a empresa, o que nem sempre é verdade para analistas que tem que olhar para outras companhias além daquela. Caso não se tenha uma forma coerente de se calcular o reinvestimento procure utilizar outros métodos, pois com este você pode chegar a preços muito diferentes do valor da companhia.

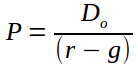

Sem dúvida nenhuma o modelo mais utilizado é descontar os dividendos da companhia, porém precisamos ficar atentos a certas coisas e assumir algumas hipóteses, sabemos que existem companhias que pagam menos dividendos do que poderiam pagar, assim como existem companhias que pagam mais dividendos do que podem. Se mantermos estes pagamentos constantes estaremos sub avaliando a companhia no primeiro caso e sobre avaliando no segundo.

Existem vários fatores que podem levar uma empresa em um determinado ano não pagar dividendos correntes com a empresa, podemos citar como exemplo a regra que impossibilita as empresas no ano de 2020 pagar mais do que 25% do lucro em dividendos. Para fazermos um valuation corrente através de dividendos precisamos checar se não há nenhum fato extraordinário que esteja influenciando os dividendos da companhia naquele ano.

Um problema ao descontarmos os dividendos é que companhias com potencial de crescimento não pagam dividendos ou pagam muito pouco, para conseguirmos estabelecer um valor para essas empresas precisamos dividir o modelo em duas ou mais partes e estabelecer períodos os períodos de transição da companhia bem como seu crescimento médio em cada período.

Caso utilizemos como amostra os últimos períodos de dividendos pagos pela companhia podemos estar estimando apenas um ciclo econômico, por exemplo, caso seja avaliado os dividendos pagos nos últimos 3 anos do banco XWZ poderemos estar pegando apenas um cenário de recessão, porém num cenário de boom econômico a companhia reportará maiores lucros, logo pagará mais dividendos. Ao fazermos a análise dos dividendos, lucros, crescimento do portfólio e provisões de perdas, temos que estar atentos para pegarmos a média da performance da companhia num ciclo inteiro.

Não importa o tipo de modelo que iremos escolher todos possuem um problema em comum, o fato do balanço da companhia ser marcado a mercado e quase todos os ativos da companhia serem produtos financeiros nos leva há um problema, como sabemos o mercado erra e esse erro as vezes pode ser grande, por exemplo a crise de 2008 que levou o valor dos títulos hipotecários dos bancos a valores irrisórios. A não ser que seja feito um estudo profundo de todos os ativos financeiros que o banco carrega e livre de viéses, iremos estar sujeitos ao risco de que o valor dos ativos seja substancialmente diferente do preço deles. A melhor forma de nos precaver contra isso é justamente escolher bancos mais conservadores.

Na próxima parte será demonstrado modelos para resolver a maioria destes problemas ou contorná-los, além de exemplos de aplicabilidade dos modelos.

To be Continued

Referências Bibliográficas

DAMODARAN, Aswath. The Dark Side of Valuation: Valuing Young, Distressed, and Complex Businesses. 2. ed. New Jersey: Pearson Education, 2010.

MIYAZAKI, Emerson Tetsuo. Valuation Aplicado ao Setor Bancário: Definição de um modelo de avaliação de bancos. Brasília: Universidade de Brasília.

PÓVOA, Alexandre. Valuation: Como Precificar Ações. 2. ed. São Paulo: Atlas, 2020.

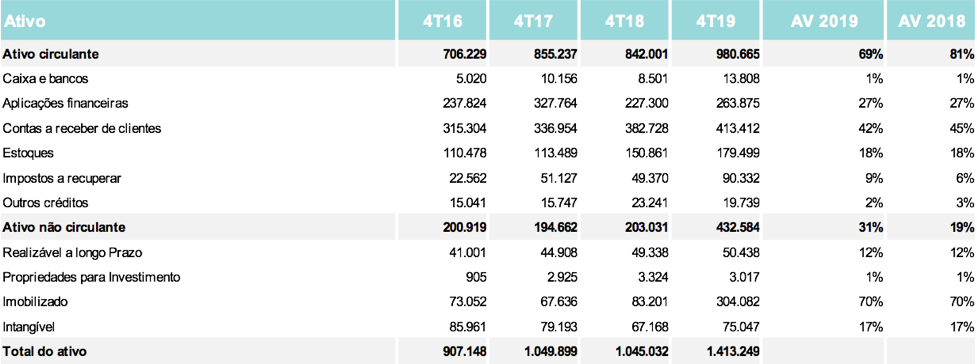

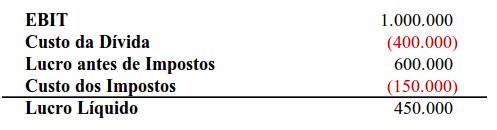

Fonte: Demonstração de resultados da Localiza Hertz. Elaboração própria.

Fonte: Demonstração de resultados da Localiza Hertz. Elaboração própria.

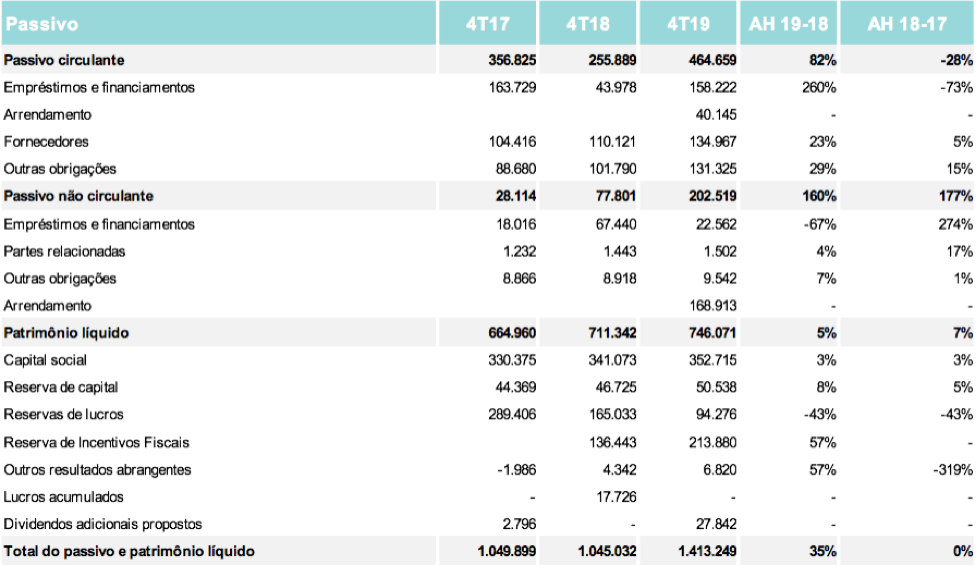

Fonte: Demonstração de resultados da Localiza Hertz, Movida e Unidas. Elaboração própria.

Fonte: Demonstração de resultados da Localiza Hertz, Movida e Unidas. Elaboração própria.