Na trajetória sobre quantificação de riscos analisa-se também ativos não financeiros, para isso aborda-se, neste artigo, o modelo denominado Cash-Flow-at-Risk (CFAR), um modelo que utiliza a mesma metodologia do Value-at-Risk, mas modificado para mensurar os riscos do setor corporativo.

A definição do CFAR se assimila a do VaR sendo aquele a pior perda nos fluxos de caixa em determinados nível de confiança e período. O horizonte de tempo é selecionado, geralmente, para corresponder a um ciclo de planejamento corporativo.

Para distinção entre os riscos financeiros e corporativos há duas categorias de preços de mercado, as exposições a valor (Value-exposures) e exposições a fluxo de caixa (Cash Flow-Exposures). As exposições a valor refletem ativos como portfólios com taxas de juros fixas, moedas estrangeiras ou estoque de matéria prima, para modelá-las e mensurá-las, utiliza-se o VaR.

Exposições a fluxo de caixa incluem pagamentos fixos e posições nas quais o fluxo de caixa é incerto e não pode ser agregado diretamente a um valor presente. Por exemplo, vendas futuras ou gastos com matérias primas, desde que não seja possível prever, seguramente, as quantidades necessárias. A dependência entre os riscos dos preços e dos gastos de uma companhia podem ser modelados, enquanto mapear as dependências entre preços e vendas é mais desafiador.

Modelando a incerteza

Para modelagem de riscos nas empresas deve-se levar em conta o viés de operação, a incerteza dos fluxos de caixa futuros e a dependência entre as mudanças nos preços do mercado e nos lucros, requerendo, para isso, modelos flexíveis. Como exemplo, uma mudança na taxa de câmbio pode afetar de maneira significante as vendas de uma empresa exportadora.

Nesse contexto, algumas modificações ao modelo de Value-at-Risk devem ser efetuadas. Como fluxos de caixa são incertos, não se pode determinar um valor presente, portanto, ao invés de analisar apenas o valor presente, será feita a análise baseada em todos os fluxos de caixa e ao invés de olhar apenas para a distribuição de riscos ao fim do horizonte de tempo, simula-se todo o trajeto desse fator de risco durante o período analisado.

Para o processo de simulação, será utilizado o Passeio Aleatório. Passeio Aleatório é um processo aleatório e sua escolha se baseia na ideia de que os fatores de risco, assim como os preços, só mudam quando os participantes do mercado obtêm novas informações. Se e quando as novas informações estiverem disponíveis dependerá do acaso. Para utilizá-lo poderá ser feita a combinação do processo estocástico (Passeio Aleatório) com uma tendência (componente determinístico).

Ao realizar as simulações é necessário separar dois diferentes pontos de vista. Primeiro, receita e custos da companhia podem ser considerados, isso é a base para o modelo de CFAR. Segundo, o estabelecimento de pedidos e despesas pode ser simulado nas planilhas de balanço, representando o modelo de Earnings-at-Risk.

Como exemplo, a compra de matérias primas resulta e custos imediatos, mas não necessariamente despesas. A matéria prima só cria despesas ao entrar no processo de produção, portanto, nem todo custo culmina, de uma só vez, em despesas contábeis. Observa-se que a diferença entre modelos de fluxo de caixa (CFAR) e de ganhos (EAR) está nas diferentes inputs, sendo a modelagem matemática idêntica.

Independentemente do modelo escolhido, com ajuda de processos estocásticos pode-se simular quantos cenários de evolução de variáveis necessários. Na realização de aproximadamente 10.000 simulações, pode ser construída uma distribuição com intervalos de confiança bicaudal, na qual o intervalo depende da escolha da probabilidade pelo analista.

Mensuração do CFAR

O primeiro passo na mensuração de risco por meio do CFAR é a criação de um Mapa de Exposição, construído de maneira diferente por cada companhia baseado nos riscos enfrentados em seus setores. Nesse mapa, são identificadas todas as dependências entre volume de vendas e preços, seu objetivo é descrever como receita e despesas da companhia mudam de acordo com variações nos preços enfrentados.

A título de exemplo, pode-se analisar fluxos de caixa contratuais, tal como um contrato de venda de bens em moeda estrangeira, como o dólar. Esse contrato pode ser mapeado como uma posição comprada em dólar, com uma exposição econômica (ou exposição de ganhos) igual ao valor nocional do contrato.

O passo seguinte consiste em descrever a distribuição de risco das variáveis chave para a empresa, como preço de commodities, taxas de juros e taxas de câmbio. No exemplo utilizado anteriormente, seria modelada a evolução da taxa de câmbio BRL/USD, a qual pode ser feita por meio de Simulações de Monte Carlo.

Finalmente, as variáveis financeiras modeladas precisam ser atribuídas às respectivas exposições econômicas, tornando possível a simulação do fluxo de caixa completo. Esta culmina em uma distribuição de ganhos que pode ser analisada de maneira idêntica ao VaR.

Modelando a exposição econômica

Neste tópico será apresentado apenas um modo de analisar os efeitos de variações no mercado em que a empresa está incluída com o intuito de apresentar a noção de modelagem. O gestor deve ter em vista que diferentes fatores podem ser levados em conta, atribuindo maior ou menor complexidade ao modelo, sua elaboração depende dos setores e indicadores aos quais a empresa está exposta, sendo necessária a adequação para cada realidade.

Seguindo o exemplo do exportador deve-se perguntar: como a taxa de câmbio afeta as receitas? Se a companhia compete com firmas nacionais, a apreciação do real afetará todas as exportadoras igualmente e elas podem ser capazes de aumentar os preços em dólar para cobrir seus custos no caso de a demanda pelo produto ser inelástica. Entretanto, se a companhia compete com exportadores estrangeiros, há possibilidade dela não ser capaz de aumentar os preços, culminando em perdas potencialmente grandes. Esses são casos de baixa e alta exposição ao câmbio.

Para generalizar a modelagem, pode-se escrever as receitas como função do preço do produto em moeda estrangeira (P), da quantidade vendida (Q) e da taxa de câmbio (S) expressa em reais. Assume-se que o preço P é estabelecido para manter Q e a elasticidade de P* em relação a S é η (taxa de mudança em P* dado uma mudança em S). Define-se a Elasticidade η como:

Se as quantidades não forem alteradas, pode-se escrever a receita em reais, ao isolar e

, e substituí-los, como:

Considerando que o exportador não tenha poder sobre o mercado, o preço em moeda estrangeira estabelecido pela companhia não pode ser afetado pela taxa de câmbio implicando que η=0. Nesse caso as receitas vão cair na mesma medida que a moeda deprecia em S.

No caso de o preço ser estabelecido em reais, qualquer depreciação do dólar pode ser balanceada por um aumento no preço P*. No caso de uma compensação perfeita η=-1 então os termos se cancelam e as receitas em dólar não são afetadas.

Por fim, num caso intermediário, o exportador pode ser capaz de compensar apenas parcialmente a queda na taxa de câmbio. Por exemplo, se η=-0,5, há necessidade de adequar as simulações de Monte Carlo utilizadas para derivar a distribuição de fluxos de caixa fazendo com que leve em conta o efeito da competitividade.

CFAR Aplicado

Analisando uma fábrica de ferramentas brasileira, que produz martelos e chaves inglesas, que são vendidos em caixas de 100 unidades. Uma caixa de martelos utiliza 50 kg de madeira e 100 kg de aço, enquanto uma caixa de chaves inglesas utiliza 10 kg de alumínio e 25 kg de cobre. O preço de venda de uma caixa de martelos é de US$ 110,00 e uma de chaves inglesas R$ 230,00.

Todas as matérias primas são negociadas em dólar, assim como as mercadorias prontas que são exportadas, além disso, a forte competição do setor não permite que mudanças no preço das matérias primas ou apreciação do câmbio sejam repassadas para os consumidores por meio de aumento de preços.

No dia 28/05/2020, o departamento de vendas da empresa planeja vender mensalmente 1000 caixas de martelos e 500 caixas de chaves inglesas, pelos próximos 12 meses, com variação de até 10%. Portanto, as vendas mensais de martelos serão entre 900 e 1100 caixas, assumindo um desvio padrão de 100, e as vendas de chaves inglesas entre 450 e 550, com desvio padrão de 50.

Primeiramente, monta-se um mapa de exposição, no qual todas as dependências entre volume de vendas e preços são sistematicamente identificadas. Para a companhia analisada, o mapa de exposição é composto por 4 equações e por simplificação assume-se que não há necessidade de estoques. No início de cada mês, as matérias primas são adquiridas e no fim do mês os compradores realizam o pagamento, ou seja, os custos em moeda estrangeira ocorrem no início do mês enquanto as receitas ocorrem no início do mês seguinte. Considerando tempos do transporte, da transferência de fundos e da janela de pagamento, sempre há demora entre o pagamento das matérias primas e venda do produto final, fazendo com que os pagamentos sejam feitos com taxas de câmbio diferentes.

Para ser capaz de lidar com aumentos inesperados no preço das matérias primas, o fluxo de caixa é calculado após subtrair os gastos com estas. Por exemplo, para vendas efetuadas no mês de janeiro, os custos com a matéria prima necessária são subtraídos.

Para cada um dos cinco fatores de risco relevantes (preços da madeira, aço, alumínio e cobre e taxa de câmbio BRL/USD) simula-se 10.000 caminhos para os próximos 12 meses (horizonte de planejamento). Estes 10.000 cenários, para os quais são modelados resultados nas mudanças nos fatores de risco com ajuda do mapa de exposição, permitem a simulação de 10.000 fluxos de caixa para o horizonte analisado, permitindo a estimação da distribuição dos fluxos de caixa do ano.

As simulações de Monte Carlo realizadas em R, com evolução baseada no Modelo Browniano Geométrico, foram realizadas utilizando dados da FactSet e agora permitem que sejam simulados os fluxos de caixa de cada um dos meses seguintes ao ponderar pelas quatro equações formadas de acordo com o operacional da empresa:

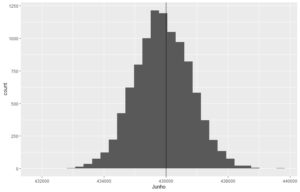

Agregando as simulações de resultados mensais chega-se à Distribuição de Resultados Operacionais Anuais, sobre a qual calcula-se um CFAR de R$ 5.080.909,57 com um nível de confiança de 95%, como a distribuição analisada é a distribuição de ganhos, interpreta-se o valor como: o fluxo de caixa com pior desempenho dentre os simulados representa um lucro operacional de R$ 5.080.909,57 reais, com nível de confiança de 95% sobre um período de 12 meses. Já a linha que compreende os 5% melhores resultados da distribuição de ganhos representa um fluxo de caixa de R$ 5.386.815,92.

Por fim, delibera-se que o exemplo utilizado não aborda custos com salários, aluguéis e operação, porém essa abordagem é suscetível à modelagem das exposições e da operação da empresa, podendo ser aprofundada de acordo com a necessidades do gestor de riscos. O modelo Cash-Flow-at-Risk é o primeiro a abordar de maneira quantificável os riscos enfrentados por instituições não-financeiras e sua utilização tende a aumentar, tornando-se uma maneira eficiente de comparação entre diferentes setores do mercado.

Referências

Jorion, P. 2006. Value at Risk: The New Benchmark for Managing Financial Risk. McGraw-Hill.

Perobelli, F. F., & Securato, J. R. 2005. “Modelo para mediação do fluxo de caixa em risco: aplicação a distribuidoras de energia elétrica.”. Revista de Administração de Empresas

Wiedemann, A., Hager, P., & Roehrl, A. 2003. Integrated Risk Management with Cash-Flow-at-Risk/Earnings-at-Risk methods. RiskNET.