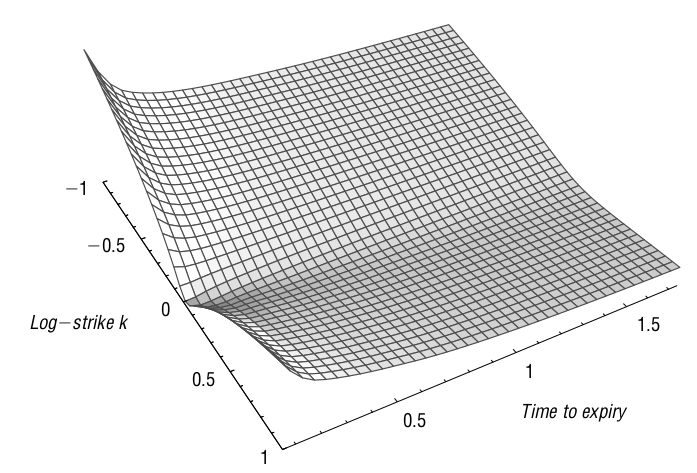

Neste post iremos mostrar como fazer uma calibração de um smile SVI baseado nos trabalhos de (Gatheral 2004) e (De Marco and Martini 2009). Escolheremos apenas uma fatia da superfície de volatilidade, fixando o tempo para expiração (maturidade) e coletando as volatilidades implícitas para diversos strikes.

Como já apresentado em posts anteriores, existem diversas formas de interpolar, extrapolar, parametrizar e calibrar smiles de volatilidade. Exsitem vantagens e desvantagens para cada método. Neste post iremos fixar nossa atenção no modelo paramétrico de smile chamado SVI – Stochastic Volatility Inspired – uma forma que une a “simplicidade” de um modelo paramétrico com o poder de adesão aos dados de mercado dos modelos de volatilidade estocástica (i.e. Heston, SABR e afins).

Chamar o modelo SVI de simples é puro eufemismo, ele é um modelo poderoso, com fundamento teórico avançado e diversos detalhes para sua calibração.

Modelo SVI

Este modelo foi apresentado por Jim Gatheral na conferência Global Derivatives & Risk Management 2004 e foi bem recebido pelos profissionais de mercado interessados em superfícies de volatilidade para equities, principalmente.

O modelo possui duas propriedades que são as razões para sua popularidade. Ele satisfaz a fórmula do momento de Lee (2004), que é um resultado independente de modelo que especifica os limites assintóticos para um smile de volatilidade implícita. Portanto, o modelo SVI é válido para extrapolação além da região central dos dados disponíveis. Além disso, afirma-se que o modelo SVI é relativamente fácil de calibrar para dados de mercado, de modo que a superfície de volatilidade implícita correspondente é livre de arbitragem de calendário. As condições que garantem a ausência de arbitragem de borboleta forma resolvidas em um segundo artigo por Gatheral and Jacquier (2014).

No SVI é possível se estabelecer condições explícitas em seus parâmetros, de modo que o modelo não gere preços onde oportunidades de arbitragem estáticas possam ocorrer. A calibração para dados reais de mercado requer algoritmos de otimização não-linear e pode ser bastante demorada. Mais recentemente, um método para calibração que usa a estrutura inerente do modelo para reduzir as dimensões do problema de otimização foi desenvolvido em De Marco and Martini (2009).

A parametrização conhecida como RAW do SVI é apresentada na equação (1), seguindo a notação já introduzida anteriormente, portanto, estamos modelando a variância total implícita para um determinado prazo. Para diferentes maturidades, teremos diferentes conjuntos de parâmetros.

\[\begin{equation} w(k) = a + b\left(\rho(k-m)+\sqrt{(k-m)^2 + \sigma^2}\right) \tag{1} \end{equation}\]

onde: \(a \in \mathbb R\), \(b \geq 0\), \(|\rho| < 1\), \(m \in \mathbb R\), \(\sigma > 0\), e \(a+b \sigma\sqrt{1 − \rho^2} \geq 0\) para garantir que \(\min w(k)>0, \, \forall k \in \mathbb R\).

Restrições de não-arbitragem

Antes de demonstrar a restrição imposta aos parâmetros \(b\) e \(\rho\) em função dos limites de inclinação das asas do smile, vamos derivar as expressões para \(w\prime(k)\) e \(w\prime\prime(k)\) que nos serão úteis na demonstração.

A expressão para \(w\prime(k)\) é bastante simples:

\[\begin{equation} w\prime(k) = b \left[\rho + \frac{(k-m)}{\sqrt{(k-m)^2+\sigma^2}}\right] \tag{2} \end{equation}\]

Derivando novamente a equação (2) em relação a \(k\) teremos uma expressão ainda mais simples, mesmo que após alguma manipulação algébrica um tanto tediosa1, e resulta em:

\[\begin{equation} w\prime\prime(k)=\frac{b\sigma^2}{[(k-m)^2+\sigma^2]^{3/2}} \tag{3} \end{equation}\]

onde, se considerarmos \(b>0\) temos que \(w\prime\prime(k)>0, \,\forall k\in \mathbb R\), ou seja, o smile de volatilidade definido pela equação (1) é estritamente convexo.

Rogers and Tehranchi (2010) definiram os limites possíveis para a inclinação das asas em função do tempo para expiração, provando que o smile tende a ficar mais horizontal a medida que o prazo aumenta. Este limite pode ser escrito da seguinte forma e é uma condição necessária para a ausência de arbitragem:

\[\begin{equation} |w\prime(k)|\leq \frac{4}{\tau} \qquad \forall k \in \mathbb R, \quad \forall \tau \in (0, \infty) \tag{4} \end{equation}\]

Sendo o smile convexo, suas máximas inclinações ocorrem quando \(k\rightarrow \pm \infty\). Portanto, deve-se avaliar a restrição dada pela equação (4) nestes limites da seguinte maneira:

\[\begin{align} \lim\limits_{k\rightarrow\infty}w\prime(k)&=b(1+\rho)\geq 0\\ \lim\limits_{k\rightarrow-\infty}w\prime(k)&=-b(1-\rho)\leq 0 \end{align}\]

que satisfazendo estas duas relações ao mesmo tempo em que se restringe os parâmetros \(b\) e \(\rho\) através da inequalidade de Rogers e Tehranchi nos garante o seguinte resultado para um SVI livre de arbitragem de travas.

\[\begin{equation} b(1+|\rho|)\leq\frac{4}{\tau} \tag{5} \end{equation}\]

Para garantir que a superfície gerada está livre de arbitragem do tipo borboleta deve-se primeiramente definir uma função2 \(g: \mathbb R\rightarrow \mathbb R\), tal que:

\[\begin{equation} g(k)=\left(1-\frac{kw\prime(k)}{2w(k)}\right)^2-\frac{w\prime(k)^2}{4}\left(\frac{1}{w(k)}+\frac{1}{4}\right)+\frac{w\prime\prime(k)}{2} \tag{6} \end{equation}\]

e seguir o lema :

Lema 1 Uma fatia da superfície de volatilidade está livre de arbitragem do tipo borboleta se, e somente se, \(g(k) \geq 0\) para todo \(k \in \mathbb R\) e \(\lim\limits_{k\rightarrow+\infty}d_1(k)=-\infty\).

Infelizmente, a natureza altamente não-linear da função \(g(k)\) impossibilita a derivação de restrições gerais aos parâmetros do SVI. A forma mais simples de eliminar arbitragem do tipo borbobleta é incluir a restrição \(g(k) \geq 0\) na função perda e proceder com a calibração dos parâmetros.

Reparametrização Quasi-explicit

Um dos problemas mais marcantes com a calibração do SVI dado pela equação (1) é sua natureza altamente não-linear que gera inúmeros pontos de mínimo locais. Mesmo em um ambiente simulado, um típico otimizador de mínimos quadrados como Levenberg-Marquardt não consegue chegar ao mínimo global, onde a função perda é igual a zero. A solução encontrada é dependente dos valores iniciais inputados ao otimizador e a robustez do conjunto de parâmetros encontrados não é garantida.

Uma forma de contornar este problema pode ser a utilização de otimizadores globais, como algortimos genéticos, em um primeiro estágio e então o refinamento desta solução através de um otimizador local (LM, por exemplo).

Outra forma, adotada em De Marco and Martini (2009) é a reparametrização da equação (1) de forma que esta possa ser tratada como um prolema linear. Para tanto, considere a seguinte troca de variáveis:

\[\begin{equation} y = \frac{k-m}{\sigma} \end{equation}\]

então a parametrização RAW do SVI se torna.

\[\begin{equation} w(y) = a + b\sigma\left(\rho y + \sqrt{y^2 + 1}\right) \end{equation}\]

Definindo agora as seguintes variáveis reparametrizadas é possível reduzir a dimensão de parâmetros de um SVI de 5 para apenas 3:

\[\begin{align} c = &b\sigma\\ d = &\rho b \sigma \end{align}\] \[\begin{equation} w(y)=a+dy+c\sqrt{y^2+1} \tag{7} \end{equation}\]

Portanto, para um par fixo de \((m, \sigma)\) nosso problema reduzido é:

\[\begin{equation} P_{m, \sigma}:=\min\limits_{a, c, d \in D}f_y(a, c, d) \tag{8} \end{equation}\]

onde \(f_y(\cdot)\) é a função objetivo da reparametrização, e é dada pela seguinte equação:

\[\begin{equation} f_y(a, c, d)=\sum_{i=1}^{n}\left[w(y_i)-\tilde w_i\right]^2 \tag{9} \end{equation}\]

onde \(\tilde w_i\) é a variância total observada correspondente ao moneyness \(k_i\).

O domínio \(D\) dos parâmetros \(\{a, c, d\}\) é encontrado a partir do limite imposto por (5).

\[\begin{equation} D = \begin{cases} 0 \leq c \leq 4\sigma\\ |d| \leq c \quad \text{e}\quad |d| \leq 4\sigma – c\\ 0 \leq a \leq \max\{\tilde w_i\}\\ \end{cases} \tag{10} \end{equation}\]

O problema reduzido dado pela equação (8), é um típico problema de mínimos quadrados com restrições lineares. Este problema, por ser convexo, admite uma única solução interior (se existente) que será o mínimo global para este problema e é encontrada através do gradiente da função objetivo igualando-o a zero, \(\nabla f_y = 0\). Esta equação gera um sistema linear nos parâmetros \(a, c, d\) que pode ser explicitamente resolvido. Caso a solução encontrada para este problema esteja contida no domínio \(D\), esta solução é interior e é o mínimo desejado, caso contrário, deve-se percorrer o perímetro do domínio e encontrar o menor valor da função objetivo que será uma solução de canto.

Seja \((a^*, c^*, d^*)\) a solução de (8) e \((a^*, b^*, \rho^*)\) os correspondentes parâmetros originais recuperados, então o problema completo de calibração é:

\[\begin{equation} P:=\min\limits_{m, \sigma}\sum_{i=1}^n (w_*(k_i)-\tilde w_i)^2 \tag{11} \end{equation}\]

onde \(w_*(k)=a^*+b^*\left(\rho^*(k-m)+\sqrt{(k-m)^2 + \sigma^2}\right)\).

O problema completo, (11) é um problema em apenas duas dimensões, \((m, \sigma)\) e não-linear, que deve ser abordado através de algum tipo de otimizador global.

Solução explícita do problema reduzido

Nesta seção apresentaremos a solução, sem considerar as restrições impostas em (10) para o problema reduzido em (8), algo omitido em De Marco and Martini (2009). Esta seção é opcional para o leitor atento que já percebeu a semelhança entre o problema reduzido e um típico problema de regressão linear múltipla.

Para encontrar o conjunto de parâmetros \((a^*, c^*, d^*)\) que representam os valores ótimos na equação (8), devemos resolver o seguinte sistema de equações:

\[\begin{equation} \nabla f_y = \left[ \begin{array}{c} \partial f_y / \partial a\\ \partial f_y / \partial d\\ \partial f_y / \partial c \end{array} \right] = \boldsymbol{0} \tag{12} \end{equation}\]

Cada uma das derivadas parciais da equação acima quando igualadas a zero dão origem ao sistema linear apresentado abaixo:

\[\begin{equation} \scriptsize \begin{bmatrix} &n &\sum y_i &\sum\sqrt{y_i^2+1}\\ &\sum y_i &\sum y_i^2 &\sum(y_i\sqrt{y_i^2+1})\\ &\sum\sqrt{y_i^2+1} &\sum(y_i\sqrt{y_i^2+1}) &\sum(y_i^2+1)\\ \end{bmatrix} \cdot \begin{bmatrix} a \\ d \\ c \end{bmatrix} = \begin{bmatrix} \sum\tilde w_i \\ \sum \tilde w_i y_i \\ \sum(\tilde w_i\sqrt{y_i^2+1}) \end{bmatrix} \tag{13} \end{equation}\]

Portanto, o problema reduzido pode ser resolvido através de um sistema linear de ordem 3 sob restrições também lineares.

Algoritmo

A otimização para encontrar os parâmetros ótimos de um SVI dadas observações de mercado e a técnica de calibração Quasi-explicit de De Marco and Martini (2009) pode ser resumida nos seguintes passos:

-

Definir valores iniciais para os parâmetros \((m, \sigma)\),

-

Iniciar algum otimizador global com estes parâmetros e resolver o problema completo (11)

2.1 Dentro da otimização global, resolver o problema reduzido (8) para os parâmetros \((m, \sigma)\) dados,

-

Na convergência do problema completo do passo 2, otimizar uma última vez o problema reduzido,

-

Recuperar os parâmetros \((a, b, \rho, m, \sigma)\)

A escolha dos otimizadores fica a cargo pessoal, sendo sugerido testar vários para o mesmo problema. Eventualmente, para um determinado smile um otimizador pode se mostrar melhor que outro que vinha sendo utilizado em outras ocasiões.

Nos testes realizados pelo Clube de Finanças, entre os otimizadores globais para o problema completo utilizamos Algoritmos Genéticos, Nelder-Mead restrito e um Método não-linear generalizado. Para o problema reduzido, apesar de ser linear, o método de Nelder-Mead restrito se mostrou tão eficiente quanto e de mais fácil implementação. Se o objetivo for fazer uma calibração direta, dos cinco parâmetros ao mesmo tempo, uma combinação de otimizador global em primeiro estágio e o método de Levenberg-Marquardt restrito para refinamento da solução é o ideal.

Resultados

A seguir apresentamos um smile de referência para a calibração, obtido de ivolatility.com e então partimos para diferentes técnicas de calibração de um SVI. Os códigos em R também estão apresentados ao longo do texto para melhor compreensão e estudo do leitor.

Os dados utilizados neste exemplo estão apresentados na tabela 1 abaixo. Esta é uma típica apresentação de um slice de superfície, ou seja, dados para um smile apenas. As principais variáveis são: a data em que os dados foram coletados (date), o preço de fechamento do ativo (stock_price), o prazo para expiração em dias (period), e medidas de moneyness como delta, strike e o próprio moneyness, além é claro da volatilidade implícita (iv) retirada do mercado.

| date | symbol | exchange | stock_price_for_iv | period | delta | moneyness | strike | iv |

|---|---|---|---|---|---|---|---|---|

| 2017-09-21 | IWM | NYSEArca | 143.73 | 30 | 10 | 0.03 | 148.41 | 0.09 |

| 2017-09-21 | IWM | NYSEArca | 143.73 | 30 | 15 | 0.03 | 147.49 | 0.09 |

| 2017-09-21 | IWM | NYSEArca | 143.73 | 30 | 20 | 0.02 | 146.80 | 0.09 |

| 2017-09-21 | IWM | NYSEArca | 143.73 | 30 | 25 | 0.02 | 146.21 | 0.09 |

| 2017-09-21 | IWM | NYSEArca | 143.73 | 30 | 30 | 0.01 | 145.69 | 0.09 |

| 2017-09-21 | IWM | NYSEArca | 143.73 | 30 | 35 | 0.01 | 145.19 | 0.10 |

| 2017-09-21 | IWM | NYSEArca | 143.73 | 30 | 40 | 0.01 | 144.69 | 0.10 |

| 2017-09-21 | IWM | NYSEArca | 143.73 | 30 | 45 | 0.00 | 144.18 | 0.10 |

| 2017-09-21 | IWM | NYSEArca | 143.73 | 30 | 50 | 0.00 | 143.66 | 0.10 |

| 2017-09-21 | IWM | NYSEArca | 143.73 | 30 | 55 | 0.00 | 143.12 | 0.11 |

| 2017-09-21 | IWM | NYSEArca | 143.73 | 30 | 60 | -0.01 | 142.53 | 0.11 |

| 2017-09-21 | IWM | NYSEArca | 143.73 | 30 | 65 | -0.01 | 141.88 | 0.11 |

| 2017-09-21 | IWM | NYSEArca | 143.73 | 30 | 70 | -0.02 | 141.13 | 0.12 |

| 2017-09-21 | IWM | NYSEArca | 143.73 | 30 | 75 | -0.02 | 140.26 | 0.13 |

| 2017-09-21 | IWM | NYSEArca | 143.73 | 30 | 80 | -0.03 | 139.16 | 0.13 |

| 2017-09-21 | IWM | NYSEArca | 143.73 | 30 | 85 | -0.04 | 137.66 | 0.14 |

| 2017-09-21 | IWM | NYSEArca | 143.73 | 30 | 90 | -0.06 | 135.32 | 0.16 |

Esta tabela poderia conter (de fato contém no arquivo original) outros períodos de expiração, e neste caso uma das colunas de moneyness começa a se repetir, no caso seria o delta pois baixamos uma tabela de volatilidades implícitas por delta. Assim, em uma tabela simples em formato tidy é possível armazenar informações de uma superfície inteira, a qual de outra forma necessitaria de um arranjo em 3 dimensões.

Ressaltamos aqui que a unidade de volatilidade implícita está em percentuais ao ano, equanto que nosso período é de dias corridos. É necessário harmonizar estas medidas de forma que, para volatiliades dadas em percentual ao ano, o período também seja dado em anos. Logo nosso \(\tau = 30/365\), ou seja, 0.08219.

Demonstraremos aqui os resultados para a calibração de uma RAW SVI pelos métodos “Direto”, “GA”, “Quasi-NM” e “Quasi-PQ”, abaixo explicados.

O método “Direto” é uma calibração direta através de um algoritmo de Levenberg-Marquardt da equação (1), ou seja, não existe reparametrização Quasi-explicit e o problema resolvido é não-linear em 5 dimensões. São realizadas 10 calibrações com estimativas iniciais dos parâmetros aleatórias, mas dentro de seus respectivos domínios. A melhor solução, aquela com o menor valor para a função objetivo, é selecionada. Todos os outros métodos utilizam a reparametrização, ocorrendo variações apenas nos algoritmos de otimização utilizados nos problemas reduzido e completo.

A calibração “GA” faz uso do otimizador global de algoritmos genéticos para o problema completo, ou seja, para estimar o par \((m, \sigma)\) que corresponde ao mínimo global. Após, o problema reduzido é resolvido através do algoritmo de Nelder-Mead. Este método é robusto, pois o algoritmo genético tem grande probabilidade de encontrar a região onde se encontra o mínimo global e não ficar preso localmente. Entretanto a robustez ocorre as expensas do tempo de computação.

Os métodos ditos “Quasi” diferem entre si na resolução do problema reduzido. Enquanto “PQ” remete a programação quadrática e faz uso da resolução do sistema linear apresentado na equação (13) com as restrições impostas por (10), o método “Quasi-NM” utiliza o método de Nelder-Mead com restrições para a resolução deste mesmo problema reduzido. Em ambos os métodos, o problema completo é resolvido com um algoritmo de Nelder-Mead com 50 reinicializações das estimativas iniciais dos parâmetros \((m, \sigma)\), o que causa algum impacto no tempo de computação destes métodos.

smile <- dados %>%

mutate(tau = period / 365) %>%

select(moneyness, iv, tau)

par_names <- factor(c("a", "b", "$\\rho$", "m", "$\\sigma$"),

levels = c("a", "b", "$\\rho$", "m", "$\\sigma$"))

k <- smile$moneyness

w <- smile$iv^2 * smile$tau

init_direct <- proc.time()

par_direct <- svi_fit_direct(k, w)

end_direct <- proc.time()

time_direct <- end_direct - init_direct

init_ga <- proc.time()

par_ga <- svi_fit_ga(k, w)

end_ga <- proc.time()

time_ga <- end_ga - init_ga

init_quasipq <- proc.time()

par_quasipq <- svi_fit_quasi(k, w, inner = "quadprog")

end_quasipq <- proc.time()

time_quasipq <- end_quasipq - init_quasipq

init_quasinm <- proc.time()

par_quasinm <- svi_fit_quasi(k, w)

end_quasinm <- proc.time()

time_quasinm <- end_quasinm - init_quasinm

iv_direct <- sqrt(svi_fun(par_direct$par[[1]], k) / smile$tau)

iv_ga <- sqrt(svi_fun(par_ga$par[[1]], k) / smile$tau)

iv_quasipq <- sqrt(svi_fun(par_quasipq$par[[1]], k) / smile$tau)

iv_quasinm <- sqrt(svi_fun(par_quasinm$par[[1]], k) / smile$tau)

plot_tbl <- tibble(k = k,

Direct = iv_direct,

GA = iv_ga,

QuasiPQ = iv_quasipq,

QuasiNM = iv_quasinm,

observed = smile$iv) %>%

gather(key = method, value = iv, -c(k, observed))

par_tbl <- bind_rows(par_direct, par_ga, par_quasipq, par_quasinm) %>%

select(method, par) %>%

unnest() %>%

mutate(names = rep(par_names, 4)) %>%

spread(method, par) %>%

select(names, Direct, GA, QuasiPQ, QuasiNM) %>%

mutate(names = as.character(names)) %>%

mutate_at(vars(Direct:QuasiNM), arred)

rmse_tbl <- bind_rows(par_direct, par_ga, par_quasipq, par_quasinm) %>%

select(method, par) %>%

unnest() %>%

group_by(method) %>%

summarise(RMSE = rmse(par, k, w)) %>%

spread(method, RMSE) %>%

mutate(names = "RMSE") %>%

select(names, Direct, GA, QuasiPQ, QuasiNM) %>%

mutate_at(vars(Direct:QuasiNM), format, digits = 3, scientific = TRUE)

time_tbl <- tibble(method = c("Direct", "GA", "QuasiPQ", "QuasiNM"),

time = rbind(time_direct, time_ga,

time_quasipq, time_quasinm)[, 3]) %>%

spread(method, time) %>%

mutate(names = "Tempo") %>%

select(names, Direct, GA, QuasiPQ, QuasiNM) %>%

mutate_at(vars(Direct:QuasiNM), arred)

frame_tbl <- bind_rows(par_tbl, rmse_tbl, time_tbl)Abaixo é apresetanda uma tabela com os valores estimados para os parâmetros da SVI, o RMSE (root mean square error) e o tempo total em segundos para a calibração. Aqui o RMSE é definido como \(\sqrt{1/n\sum(w(k_i)-\tilde w_i)^2}\) e nos fornece um valor típico de erro na variância.

kable(frame_tbl,

col.names = c("Estimativa", "Direto", "GA",

"QuasiPQ", "QuasiNM"),

caption = "Parâmetros estimados da calibração, RMSE e tempo de computação em segundos.") %>%

kable_styling(bootstrap_options = "striped",

font_size = 20,

full_width = FALSE)| Estimativa | Direto | GA | QuasiPQ | QuasiNM |

|---|---|---|---|---|

| a | 0.00000 | 0.00000 | 0.00000 | 0.00011 |

| b | 0.01964 | 0.01952 | 0.01651 | 0.01870 |

| \(\rho\) | -0.81157 | -0.80220 | -1.00000 | -0.90090 |

| m | -0.00861 | -0.00773 | -0.01131 | -0.01145 |

| \(\sigma\) | 0.05101 | 0.05039 | 0.07100 | 0.05027 |

| RMSE | 8.71e-06 | 8.68e-06 | 9.62e-05 | 1.02e-05 |

| Tempo | 0.11800 | 24.93800 | 0.14100 | 5.94600 |

O método Direto, com algoritmo de Levenberg-Marquardt se mostrou muito mais rápido que os demais, principalmente com relação ao algoritmo genético, e com um bom ajuste dado o baixo valor de RMSE. O algoritmo genético é consideravelmente mais lento, entretanto durante as várias calibrações realizadas em testes (e que não estão apresentadas na tabela 2), este algoritmo sempre se mostrou robusto, com baixo RMSE, diferentemente dos outros métodos que por vezes, denpendendo das estimativas iniciais, podem convergir para um mínimo local.

O gráfico com os ajustes realizados pode ser observado abaixo.

ggplot(plot_tbl, aes(x = k)) +

geom_point(aes(y = observed)) +

geom_line(aes(y = iv, color = method)) +

guides(color = guide_legend(title = "")) +

labs(title = "",

x = "Forward log-moneyness",

y = "Volatility",

caption = "") +

scale_y_continuous(labels = scales::percent) +

scale_color_viridis_d() +

theme_economist_white()

Figura 1: Comparação entre diferentes métodos de calibração de uma SVI.

De fato o método direto e o método Quasi-explicit com otimizador global do tipo algoritmo genético se mostram mais adequados para a calibração de um SVI. Enquanto o método direto é muito mais eficiente em termos computacionais, o método Quasi-explicit com GA é mais robusto. Desta forma, deve-se salientar que é necessário que o usuário, ao fazer uma calibração de smile de volatilidade, deve dispor de diferentes métodos de fazê-lo, e a inspeção visual do resultado é obrigatória para determinar qual método foi mais eficiente em ajustar a curva aos dados.

Conclusão

Apesar de neste exemplo ter se mostrado um método efetivo, com bom ajuste e baixo tempo de calibração, o método direto é altamente dependente dos valores iniciais dos parâmetros. Para tornar este método mais robusto, um número maior de reinicializações deve ser feita o que penaliza o tempo de calibração. O método Quasi-explicit com algoritmo genético para encontrar a região de \((m, \sigma)\) onde se encontra o mínimo global se mostrou bastante robusta, entretanto, de convergência lenta. Para ajustar apenas um smile alguns segundos a mais não representam problema. Porém, se imaginarmos que em uma grande instituição financeira são necessárias calibrações de, talvez, milhares de smiles representando inúmeras superfícies de diversos instrumentos, este método pode se mostrar computacionalmente caro.

Já os métodos Quasi-explicit que utilizam um algoritmo de Nelder-Mead para a resolução do problema completo se mostraram muito sensíveis às estimativas iniciais dos parâmetros. Mesmo utilizando 50 reinicialzações do método, diversas vezes o ajuste realizado foi insatisfatório. A resolução através de programação quadrática é rápida, se comparada com NM, entretanto, quando as restrições impostas pela equação (10) se tornam ativas, este método parece sofrer com algum viés em sua solução.

Referências

De Marco, S, and C Martini. 2009. “Quasi-Explicit Calibration of Gatheral’s Svi Model’.” Zeliade White Paper, 1–15.

Gatheral, Jim. 2004. “A Parsimonious Arbitrage-Free Implied Volatility Parameterization with Application to the Valuation of Volatility Derivatives.” Presentation at Global Derivatives & Risk Management, Madrid.

Gatheral, Jim, and Antoine Jacquier. 2014. “Arbitrage-Free Svi Volatility Surfaces.” Quantitative Finance 14 (1). Taylor & Francis: 59–71.

Lee, Roger W. 2004. “The Moment Formula for Implied Volatility at Extreme Strikes.” Mathematical Finance: An International Journal of Mathematics, Statistics and Financial Economics 14 (3). Wiley Online Library: 469–80.

Rogers, Leonard CG, and MR Tehranchi. 2010. “Can the Implied Volatility Surface Move by Parallel Shifts?” Finance and Stochastics 14 (2). Springer: 235–48.

A resolução desta derivada é uma simples regra da divisão, entretanto a simplificação do resultado pede alguma manipulação algébrica. É possível utilizar sistemas de computação simbólica, o qual recomendamos o SymPy↩

Condições para ausência de arbitragem do tipo borboleta em um SVI estão detalhadas na seção 2.2 do artigo de Gatheral and Jacquier (2014).↩