2019/01/25

Daremos continuidade ao artigo anterior sobre o smile de volatilidade. Falaremos sobre a estrutura a termo da volatilidade implícita, agregando uma segunda dimensão ao smile e transformando-o na famigerada superfície de volatilidade implícita. Também será definida o que é a arbitragem estática e seus tipos e como a limitação da presença de arbitragem estática impõe restrições na superfície de volatilidade. Por fim, será demonstrado como, a partir de um smile de volatilidade é possível derivar a distribuição implícita neutra ao risco do subjacente para data de expiração das opções.

Estrutura a termo

O mercado precifica a volatilidade implícita de forma que esta dependa também do tempo até expiração, bem como do preço de exercício.

A volatilidade implícita tende a ser uma função crescente da maturidade quando as volatilidades de curto prazo são historicamente baixas e função decrescente da maturidade quando as volatilidades de curto prazo são historicamente altas. Isso porque existe uma expectativa de reversão a uma média de longo prazo embutida na volatilidade. Esta característica é explorada explicitamente por alguns modelos de volatilidade, como em Heston (1993).

As superfícies de volatilidade combinam smiles com a estrutura a termo de volatilidade para tabular valores apropriados para precificar uma opção com qualquer preço de exercício e prazo de expiração.

Da mesma forma como a curva de juros em um dado momento é uma descrição concisa dos preços dos títulos negociados naquele mercado, assim, para um ativo subjacente em particular em determinado momento, a superfície de volatilidade implícita fornece uma descrição resumida de seu mercado de opções. Considerando que os rendimentos dos títulos são diferenciados pelo seu tempo até o vencimento, as opções são diferenciadas por seu tempo até a expiração e o strike, logo requerem uma superfície ao invés de uma curva.

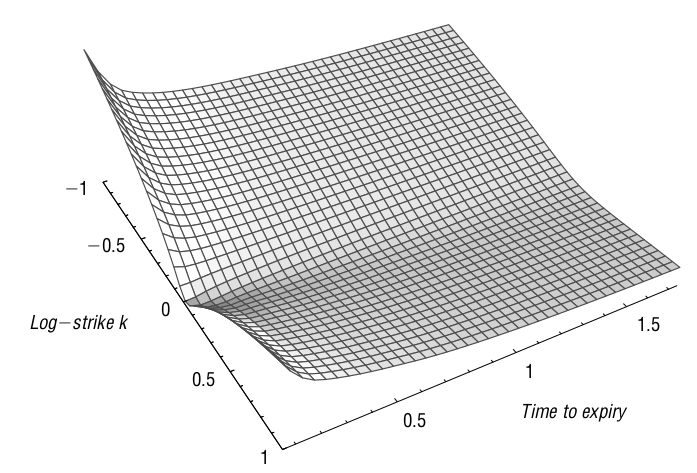

A figura 1 demonstra uma superfície de volatilidade implícita do SPX em 15/09/2005, conforme apresentado em Gatheral (2011).

Figura 1: Superfície de volatilidade implícita.

Arbitragem estática

Antes de definir o que é arbitragem estática que pode estar presente em uma superfície de volatilidade (ou na superfície de preço de opções), vamos partir para a intuição por trás desta definição.

O princípio de ausência de arbitragem é dominante na teoria financeira. Este princípio nos informa que não deve existir lucro sem que se incorra em algum tipo de risco, o lucro sempre é a remuneração do investidor que aceitou carregar alguma forma de risco durante o investimento. Portanto, não devem existir perfis de lucro acima da taxa livre de risco (payoffs positivos) com probabilidade de 100%.

Primeiro consideramos uma trava de alta com opções do tipo call. Excluindo-se os custos de transação, esta operação sempre oferece um retorno positivo ou zero, conforme a figura 2. Por mais que esta estratégia esteja montada fora do dinheiro, sempre existe uma possibilidade de ela ter lucro, \(S_T>K\) e portanto seu preço deve ser sempre maior que zero.

Figura 2: Perfil de lucro de uma trava de alta.

É claro que quanto mais ITM estejam as opções, maior seu preço e quanto mais fora do dinheiro menor será seu valor até o limite inferior zero. Se levarmos a diferença entre os strikes, \(dK\) a zero temos que:

\[\frac{\partial C}{\partial K}\leq 0\]

Este é o limite de arbitragem para travas de alta ou, mais conhecido pelo termo em inglês call spread no-arbitrage e impõe que os preços das calls devem ser uma função descrescente no strike. De forma equivalente e através da paridade compra-venda este limite de arbitragem para as puts é:

\[\frac{\partial P}{\partial K}\geq 0\]

Arbitragem de borboleta

Também deve ser imposta uma restrição na segunda derivada do preço das opções em relação ao strike, e esta é conhecida como limite de arbitragem para borboletas. Vejamos porquê.

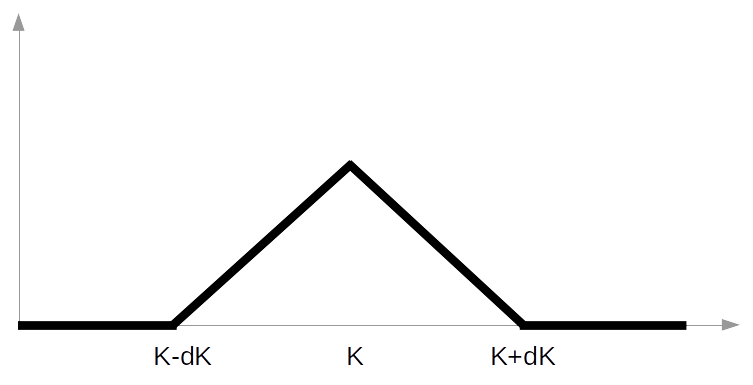

Considere uma estratégia do tipo borboleta, onde se compra uma quantia de calls no strike \(K-dK\), vende-se duas vezes esta quantia em \(K\) e compra-se novamente um lote em \(K+dK\), o perfil de lucro desta operação no vencimento está representado na figura 3.

Figura 3: Borboleta realizada com calls.

Seguindo a mesma linha de raciocínio anterior, como o payoff da borboleta é sempre não negativo também deve ser o seu valor para qualquer período anterior a expiração. Se denotarmos \(\pi_B\) o valor da borboleta, então \(\pi_B\geq0\).

Agora imagine que escalamos a estratégia de forma que um lote de compras (na venda são dois lotes) seja de tamanho \(1/dK^2\), o valor para a montagem desta operação deve ser, portanto:

\[ \pi_B=\frac{C(K-dK)-2C(K)+C(K+dK)}{dK^2} \]

E se levarmos ao limite em que \(dK\rightarrow 0\), a equação acima torna-se justamente a segunda derivada do preço da call no strike \(K\).

\[ \begin{aligned} \frac{\partial^2 C(K)}{\partial K^2}=& \pi_B\\ \geq & 0 \end{aligned} \]

Ou seja, os preços das calls são uma função convexa nos strikes. O mesmo raciocínio pode ser feito para uma borboleta com puts e o resultado será equivalente, o preço das puts também deve ser uma função convexa nos strikes.

Arbitragem de calendário

Passamos agora a analisar os limites de arbitragem na estrutura a termo da superfície de volatilidade. A arbitragem de calendário normalmente é expressa em termos de monotonicidade dos preços em relação ao período para expiração. Ou seja, quanto maior o prazo de maturidade de uma opção para um mesmo preço de exercício, maior deve ser seu valor.

É fácil de entender este limite com base nas probabilidades de exercício. Como sabemos, em um processo estocástico do tipo MBG a variância do processo cresce conforme a raiz do tempo, \(\sqrt{\tau}\). Quanto maior a variância do ativo subjacente, maior a probabilidade deste alcançar um determinado preço, mais elevado ou não. Assim, seja uma call ou put OTM quanto mais distante estiver seu prazo de maturidade, maior a probabilidade de exercício e portanto, maior seu valor.

Dado que a relação de volatilidade total implícita e preço de uma opção também é direta e positiva, conforme demonstrado na parte 1 deste artigo, segue que a volatilidade total deve ser não decrescente no tempo para expiração.

Esta relação pode ser expressa através da seguinte equação para uma call precificada através de B&S:

\[ \frac{\partial C_{BS}(k, \theta(\tau))}{\partial \tau}=\partial_\theta C_{BS}\cdot\partial_\tau \theta \geq 0 \]

onde \(\partial_\theta C_{BS}\) é a derivada parcial do preço da call em relação a volatilidade total implícita, que já demonstramos ser positiva e \(\partial_\tau \theta\) é a derivada parcial da volatilidade total implícita em relação ao tempo para maturidade que, portanto, deve ser maior ou igual a zero para obedecer a restrição imposta ao preço da call.

Limites de inclinação

Se mantivermos a volatilidade implícita constante para todos os strikes, os preços das calls no modelo B&S devem ser decrescentes. Por outro lado, para um strike fixo, o preço de uma call se eleva à medida que a volatilidade implícita aumenta. Suponha por um momento que a volatilidade implícita varia com o strike como é o caso nos smiles. À medida que o strike aumenta, se a volatilidade implícita aumentar muito rapidamente, seu efeito sobre o preço da call pode mais que compensar o declínio no preço devido a elevação do preço de exercício e, assim, levar a um aumento líquido no preço da opção. Isso violaria o requisito de que \(\partial C /\partial K \leq 0\) e, portanto, leva a um limite superior na taxa em que a volatilidade implícita pode aumentar com o strike.

Novamente, o mesmo raciocínio pode ser imposto para o lado das puts. A volatilidade implícita não pode se elevar tão rapidamente quando os strikes se reduzem de forma que uma put de strike menor tenha valor mais elevado que outra que esteja mais próxima do dinheiro.

Finalmente, um sumário dos limites impostos a uma superfície de preços de opções (calls no caso apresentado), que implicam em limites para a superfície de volatilidade é apresentado abaixo1:

- \(\partial_\tau C \geq 0\)

- \(\lim\limits_{K\rightarrow\infty}C(K, \tau)=0\)

- \(\lim\limits_{K\rightarrow-\infty}C(K, \tau)+K=a, \quad a \in \mathbb R\)

- \(C(K, \tau)\) é convexa em \(K\)

- \(C(K, \tau)\) é não-negativa

Distribuição implícita

O modelo B&S é baseado na suposição que o ativo subjacente segue uma distribuição log-normal em seus preços. Caso esta suposição fosse de fato realizada no mercado, o smile de volatilidade seria uma reta completamente horizontal, não haveria variação na volatilidade implícita conforme o preço de exercício. Entretanto, esta não é a realidade dos smiles e podemos fazer a pergunta inversa portanto, qual a distribuição neutra ao risco que está implícita no smile de volatilidade?

Certamente não é uma log-normal. Na verdade, a densidade da distribuição que está implícita em um smile nada mais é que a convexidade deste smile, ou seja, sua segunda derivada em relação ao strike. Esta distribuição implícita também é por vezes chamada de RND (risk neutral density) e é muito útil para fazer a precificação de outras opções que não são observadas no smile ou extrair probabilidades de ocorrência de eventos precificadas pelo mercado.

Pode-se obter este resultado a partir da definição do valor de uma call e é conhecido como a fórmula de Breeden-Litzenberger2. O valor de uma call é o valor esperado do payoff terminal desta call ponderado pela densidade neutra ao risco do subjacente. Ou seja:

\[ C(S, t)=e^{-r\tau}\int\limits_{0}^\infty p(S,t,S_T,T)\max\{S_T-K, 0\}dS_T \]

onde \(p(\cdot)\) é a densidade neutra ao risco e estamos supondo uma taxa de juros livre de risco constante durante o período de vida da opção. Como o payoff da call é não linear, sendo zero para qualquer valor de \(S_T \leq K\) e igual a \(S_T-K\) quando \(S_T > K\), podemos escrever esta equação como:

\[ C(S, t)=e^{-r\tau}\int\limits_{K}^\infty p(S,t,S_T,T)(S_T-K)dS_T \]

que pode ser rearranjada, com alguma simplificação na notação, da seguinte forma.

\[ \begin{aligned} \frac{\partial C}{\partial K}=& -e^{-r\tau}\int\limits_{K}^\infty p(S_T)dS_T\\ e^{r\tau}\frac{\partial C}{\partial K}=& \int\limits_{-\infty}^K p(S_T)dS_T\\ e^{r\tau}\frac{\partial^2 C}{\partial K^2}=& \ p(K)\\ \frac{\partial^2 C_B}{\partial K^2}=& \ p(K)\\ \end{aligned} \]

Onde usou-se a notação \(C_B\) para denotar a formulação de Black para o preço de uma call. Ou seja, a segunda derivada em relação ao strike do preço não descontado de uma call é a distribuição neutra ao risco do ativo subjacente, e é válida para todos preços de exercício.

Portanto, se desejarmos saber qual a distribuição de probabilidades de preços do ativo subjacente em uma data futura que possua vencimento de opções, basta encontrarmos a convexidade do smile dos preços forward daquele vencimento3.

Conclusão

Este foi um artigo denso, porém com vários conceitos importantes para a compreensão do comportamento da superfície de volatilidade. A estrutura a termo também é existente na volatilidade implícita e está limitada pela ausência de arbitragem do tipo calendário. O smile de volatilidade, que é uma fatia da superfície com prazo de expiração constante, possui suas próprias limitações de forma, com a ausência de arbitragem do tipo borboleta e limitações quanto a inclinação.

Por fim, foi demonstrado como a convexidade do smile de preços fornece a distribuição implícita para os preços do ativo subjacente para a data de expiração das opções.

Referências

Aurell, Alexander. 2014. “The Svi Implied Volatility Model and Its Calibration.” Master’s thesis, Kungliga Tekniska Högskolan.

Breeden, Douglas T, and Robert H Litzenberger. 1978. “Prices of State-Contingent Claims Implicit in Option Prices.” Journal of Business. JSTOR, 621–51.

Gatheral, Jim. 2011. The Volatility Surface: A Practitioner’s Guide. Vol. 357. John Wiley & Sons.

Heston, Steven L. 1993. “A Closed-Form Solution for Options with Stochastic Volatility with Applications to Bond and Currency Options.” The Review of Financial Studies 6 (2). Oxford University Press: 327–43.

Retirado de

Aurell (2014), p. 25.[↩][2]

Autores da formulação em seu artigo,

Breeden and Litzenberger (1978)[↩][3]

Simples em teoria, muito mais complicado na prática, com diversos problemas para a extrapolação do smile para strikes extremos.↩